Chi phí bán hàng là gì và bao gồm những khoản mục nào? Bài viết hướng dẫn chi tiết, cụ thể các nội dung công việc kế toán liên quan đến chi phí bán hàng được quy định theo thông tư 200/2014/TT-BTC và nêu ra một số lưu ý đặc biệt liên quan đến công tác kế toán Chi phí bán hàng.

1/ Tìm hiểu về Chi phí bán hàng

1.1/ Định nghĩa Chi phí bán hàng

Chi phí bán hàng là toàn bộ chi phí phát sinh liên quan đến quá trình bán sản phẩm, hàng hóa và cung cấp dịch vụ theo Điều 91 thông tư 200/2014/TT-BTC.

1.2/ Tài khoản sử dụng: Tài khoản 641 – Chi phí bán hàng

Theo quy định tại điều 91 thông tư 200/2014/TT-BTC Chi phí bán hàng được ghi nhận và phản ánh theo dõi qua Tài khoản 641 – Chi phí bán hàng.

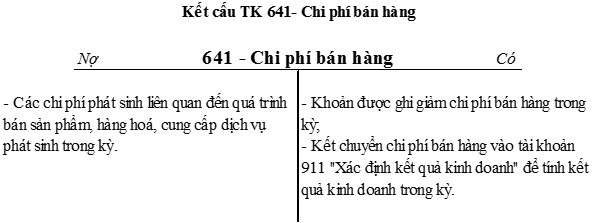

- Nội dung phản ánh Tài khoản 641 – Chi phí bán hàng

Chi phí bán hàng bao gồm:

Chi phí nhân viên: Phản ánh các khoản phải trả cho nhân viên bán hàng, nhân viên đóng gói, vận chuyển, bảo quản sản phẩm, hàng hóa,… bao gồm tiền lương tiền ăn giữa ca, tiền công và các khoản trích bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, kinh phí công đoàn,…

Chi phí vật liệu, bao bì: Phản ánh chi phí vật liệu, bao bì xuất dùng cho việc giữ gìn, tiêu thụ sản phẩm, hàng hóa dịch vụ, như chi phí vật liệu đóng gói sản phẩm, hàng hóa, chi phí vật liệu, nhiên liệu dùng cho bảo quản, bốc vác, vận chuyển sản phẩm, hàng hóa trong quá trình tiêu thụ, vật liệu dùng cho sửa chữa, bảo quản TSCĐ,… dùng cho các bộ phận bán hàng.

Chi phí dụng cụ, đồ dùng: Phản ánh chi phí về công cụ, dụng cụ phục vụ cho quá trình tiêu thụ sản phẩm, hàng hóa như dụng cụ đo lường, phương tiện tính toán, phương tiện làm việc,…

Chi phí khấu hao TSCĐ: Phản ánh chi phí khấu hao TSCĐ ở bộ phận bảo quản, bán hàng, như nhà kho, cửa hàng, bến bãi, phương tiện bốc dỡ, vận chuyển, phương tiện tính toán, đo lường, kiểm nghiệm chất lượng…

Chi phí bảo hành: Dùng để phản ánh khoản chi phí bảo hành sản phẩm, hàng hóa.

Lưu ý: Riêng chi phí sửa chữa và bảo hành công trình xây lắp phản ánh ở TK 627 “ Chi phí sản xuất chung” mà không phản ánh ở TK này.

Chi phí dịch vụ mua ngoài: Phản ánh các chi phí dịch vụ mua ngoài phục vụ cho bán hàng như chi phí thuê ngoài sửa chữa TSCĐ phục phụ trực tiếp cho khâu bán hàng, tiền thuê kho, thuê bãi, tiền thuê bốc vác, vận chuyển sản phẩm, hàng hóa đi bán, tiền trả hoa hồng cho đại lý bán hàng, cho đơn vị nhận ủy thác xuất khẩu,…

Chi phí bằng tiền khác: Phản ánh các chi phí bằng tiền khác phát sinh trong khâu bán hàng ngoài các chi phí đã kể trên như chi phí tiếp khách ở bộ phận bán hàng chi phí giới thiệu sản phẩm, hàng hóa, quảng cáo, chào hàng, chi phí hội nghị khách hàng…

Tài khoản 641 – Chi phí bán hàng, có 7 tài khoản cấp 2:

Trong thực tế nếu chỉ sử dụng nguyên tài khoản cấp 2 thì sẽ không phản ánh được chi tiết các chi phí trong kỳ nên kế toán viên hoàn toàn có thể chủ động tạo thêm các tài khoản cấp 3, cấp 4 theo nhu cầu theo dõi và quản lý của công ty.

Để có được một Bảng cáo chi phí bán hàng đầy đủ nhất. Dưới đây là ví dụ về tài khoản 641 gồm cả tài khoản cấp 2, 3,4 để bạn đọc có thể tham khảo:

| 641 | Chi phí bán hàng | |||||||||

| 6411 | Chi phí nhân viên | |||||||||

| 64111 | Chi phí tiền lương | |||||||||

| 64112 | Chi phí công tác | |||||||||

| 641121 | Công tác phí | |||||||||

| 641122 | Chi phí đi lại (vé máy bay, vé tàu xe, taxi,…) | |||||||||

| 641123 | Chi phí tiền ăn | |||||||||

| 641124 | Chi phí lưu trú | |||||||||

| 6412 | Chi phí vật liệu, bao bì | |||||||||

| 6413 | Chi phí dụng cụ, đồ dùng | |||||||||

| 6414 | Chi phí khấu hao TSCĐ | |||||||||

| 6415 | Chi phí bảo hành | |||||||||

| 6417 | Chi phí dịch vụ mua ngoài | |||||||||

| 64171 | Chi phí marketing, quảng cáo | |||||||||

| 64172 | Chi phí vận chuyển | |||||||||

| 64173 | Chi phí thuê kho | |||||||||

| 6418 | Chi phí bằng tiền khác | |||||||||

| 64181 | Chi phí tiếp khách | |||||||||

| 64182 | Chi phí hàng khuyến mại | |||||||||

- Kết cấu Tài khoản 641 – Chi phí bán hàng

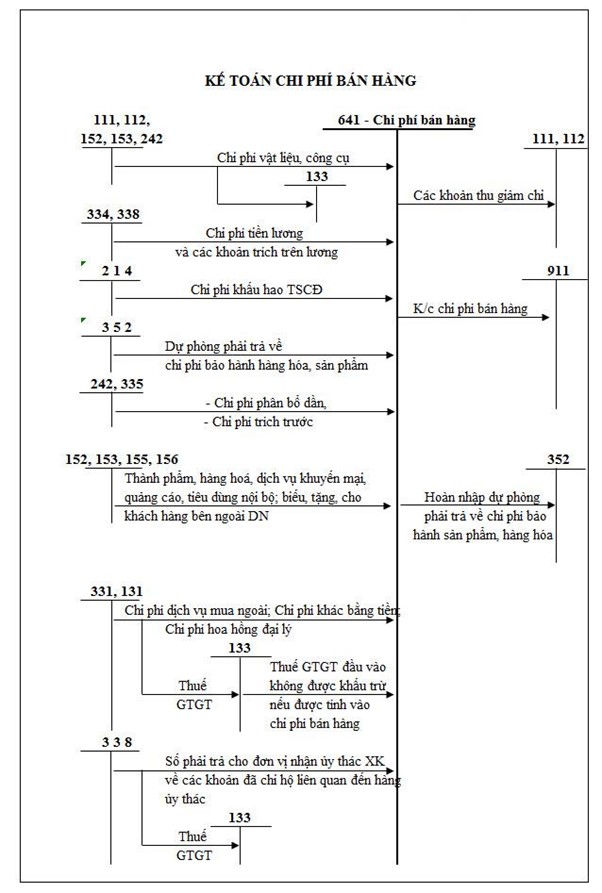

- Sơ đồ các giao dịch kinh tế chủ yếu liên quan tới Chi phí bán hàng:

2/ Một số chi phí bán hàng cần lưu ý khi ghi nhận trong thực tế

2.1/ Chi phí bảo hành

Chi phí bảo hành được ghi nhận dưới hình thức chi phí bán hàng nếu doanh nghiệp bán hàng cho khách hàng có kèm theo giấy bảo hành sửa chữa cho các khoản hỏng hóc do lỗi sản xuất được phát hiện trong thời gian bảo hành sản phẩm, hàng hóa.

Kế toán doanh nghiệp tự ước tính chi phí bảo hành dựa trên cơ sở số lượng sản phẩm, hàng hóa đã xác định tiêu thụ trong kỳ. Chi tiết cách hạch toán chi phí bảo hành được hướng dẫn tại điều 62 thông tư 200/2014/TT-BTC. Các hình thức của chi phí bảo hành như: thay thế, sửa chữa, đổi hàng…

Ví dụ: Công ty bán đồ gia dụng khi bán sản phẩm cho khách kèm theo giấy bảo hành thời hạn 1 năm cho các lỗi về máy móc của nhà sản xuất. Tháng 1 năm N công ty tiêu thụ được 1000 sản phẩm A với doanh thu là 1 tỷ đồng. Công ty thử nghiệm và ước tính tỷ lệ hỏng hóc là 5% doanh thu tiêu thụ.

Vậy các bút toán ghi nhận sẽ như sau:

Trích lập dự phòng bảo hành sửa chữa sản phẩm A:

Nợ TK 6415 50.000.000 đ (5%*1 tỷ đồng)

Có TK 3521 (Dự phòng bảo hành sản phẩm hàng hóa): 50.000.000 đ

TH1: Khi phát sinh chi phí bảo hành sửa chữa trường hợp không có bộ phận bảo hành độc lập thì tập hợp chi phí qua 154 – Chi phí SXKD dở dang

+ Ghi nhận chi phí

Nợ 621/622/627

Nợ 133 (Thuế GTGT được khấu trừ)

Có 331/338 (Lưu ý kế toán nên sử dụng tài khoản trung gian để dễ theo dõi công nợ, không nên ghi thẳng chi phí đối ứng với tiền)

+ Kết chuyển 154

Nợ 154 (Chi phí SXKD dở dang) – Chi tiết bảo hành sản phẩm A

Có 621/622/627

+ Hoàn thành sửa chữa bàn giao cho khách hàng

Nợ 3521 (Dự phòng BH sản phẩm hàng hóa)

Nợ 6415 (Chênh lệch nếu dự phòng chi phí nhỏ hơn chi phí thực tế)

Có 154 (Chi phí SXKD dở dang)

TH2: Khi phát sinh chi phí bảo hành sửa chữa trường hợp có bộ phận bảo hành độc lập thì ghi thẳng qua công nợ:

Nợ 3521 (Dự phòng BH sản phẩm hàng hóa)

Nợ 6415 (Chênh lệch nếu dự phòng chi phí nhỏ hơn chi phí thực tế)

Có 331/336/338

Khi lập Báo cáo tài chính, DN phải xác định số dự phòng bảo hành sản phẩm, hàng hóa cần trích lập:

+ Nếu số dự phòng cần lập ở kỳ kế toán này lớn hơn số dự phòng phải trả đã lập ở kỳ kế toán trước nhưng chưa sử dụng hết thì số chênh lệch hạch toán vào chi phí

Nợ TK 6415 – Chi phí bảo hành

Có TK 3521 (Dự phòng BH sản phẩm hàng hóa)

+ Nếu số dự phòng phải trả cần lập ở kỳ kế toán này nhỏ hơn số dự phòng phải trả đã lập ở kỳ kế toán trước nhưng chưa sử dụng hết thì số chênh lệch hoàn nhập ghi giảm chi phí

Nợ TK 3521 (Dự phòng BH sản phẩm hàng hóa)

Có TK 641 – Chi phí bán hàng

2.2/ Chi phí khuyến mại

Khuyến mại là hình thức xúc tiến thương mại, các doanh nghiệp thường sử dụng phương thức này để thúc đẩy doanh số bán hàng, kích thích nhu cầu tiêu dùng của khách hàng.

Các hoạt động khuyến mại thường diễn ra rất đa dạng và dưới nhiều hình thức tuy nhiên kế toán cần lưu ý tham khảo thêm “Luật thương mại 2005” và “Nghị định 81/2018/NĐ-CP” ngày 22 tháng 05 năm 2018 của Chính phủ quy định chi tiết Luật thương mại về hoạt động xúc tiến thương mại. Việc tham khảo này sẽ giúp bạn loại bỏ những nguy cơ về “chi phí không được trừ” trong trường hợp hình thức khuyến mại của công ty không nằm trong những hình thức khuyến mại được cho phép hay bị xếp vào loại khuyến mại trá hình để bán phá giá…

Hiện nay có 2 hình thức khuyến mại phổ biến nhất được ghi nhận chi phí bán hàng là khuyến mại bằng hàng hóa và khuyến mại bằng phiếu mua hàng hóa dịch vụ (voucher).

2.1/ Khuyến mại bằng hàng hóa

Theo quy định về Luật thương mại thì những hàng hóa dùng làm khuyến mại, quảng cáo, hàng mẫu phải đăng ký với Sở Công Thương (Cục xúc tiến Thương Mại). Tham khảo chi tiết tại Chương II Mục 3 nghị định 81/2018/NĐ-CP.

+ Trường hợp khuyến mại bằng hàng hóa của chính công ty đang kinh doanh

Nợ 641 (Chi phí bán hàng)

Có 155/156 (Thành phẩm, hàng hóa)

+ Trường hợp khuyến mại bằng hàng hóa mua ngoài

Mua hàng nhập kho ghi nhận: Nợ 156 (Hàng hóa)

Nợ 133 (Thuế GTGT đầu vào)

Có 331/111/112…

Khi xuất hàng tặng khách ghi nhận:

Nợ 641 (Chi phí bán hàng)

Có 156 (Hàng hóa)

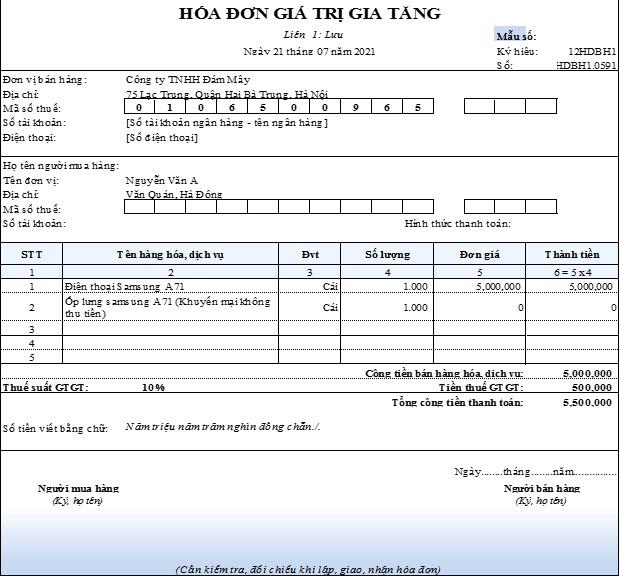

Lưu ý: Đồng thời ngoài với việc tập hợp hóa đơn, chứng từ đầu vào hợp lệ thì kế toán cần phải xuất hóa đơn đầu ra cho hàng hóa khuyến mại theo quy định tại khoản 7 điều 3 Thông tư 26/2015/TT _BTC và khoản 5 điều 7 Thông tư 219/2013/TT – BTC.

Theo khoản 7 Điều 3 Thông tư 26/2015/TT-BTC:

“b) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu;hàng hóa dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (Trừ hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất”

Theo khoản 5 điều 7 Thông tư 219/2013/TT-BTC:

“5. Đối với sản phẩm, hàng hóa, dịch vụ dùng để khuyến mại theo quy định của pháp luật về thương mại, giá tính thuế được xác định bằng không (0); trường hợp hàng hóa, dịch vụ dùng để khuyến mại nhưng không thực hiện theo quy định của pháp luật về thương mại thì phải kê khai, tính nộp thuế như hàng hóa, dịch vụ dùng để tiêu dùng nội bộ, biếu, tặng, cho”

Như vậy đối với hàng hóa khuyến mại kế toán bắt buộc phải xuất hóa đơn đầu ra.

Nếu trường hợp công ty đã đăng ký chương trình khuyến mại với Sở Công Thương thì giá tính thuế bằng không (0) trong tức là không phải nộp thuế GTGT.

Nếu không đăng ký thì giá tính thuế là “giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này” thuế suất là thuế suất hiện hành của hàng hóa dùng để khuyến mại.

Hình: Hóa đơn bán hàng có sản phẩm là hàng khuyến mại không thu tiền. Nguồn: Internet

2.2/ Khuyến mại bằng phiếu mua hàng hóa, dịch vụ (voucher)

Trường hợp này công ty vẫn phải thực hiện đăng ký chương trình khuyến mại với Sở Công Thương (Cục xúc tiến Thương Mại). Chi tiết tại Chương II Mục 3 nghị định 81/2018/NĐ-CP.

+ TH1: Trường hợp mua phiếu mua hàng hóa, dịch vụ (voucher) của đơn vị thứ ba để tặng khách hàng:

Thời điểm mua voucher vẫn chưa thực sự phát sinh hoạt động bán hàng hóa, dịch vụ nên bên bán phiếu mua hàng hóa, dịch vụ (voucher) chưa phải lập hóa đơn GTGT mà chỉ phải lập chứng từ thu/chi theo quy định.

Ghi nhận:

Nợ TK 331 (Phải trả người bán)

Có TK 111/112

Thời điểm khách hàng sử dụng phiếu mua hàng hóa, dịch vụ (voucher) bên bán voucher thực hiện xuất hóa đơn bán hàng theo quy định mà không cần xuất hóa đơn cho bên mua voucher làm quà tặng.

Sau khi kết thúc chương trình khuyến mại bên mua voucher căn cứ vào hợp đồng thỏa thuận, chứng từ thu/chi, hồ sơ chứng minh hoạt động tặng và sử dụng voucher của khách hàng để thực hiện hạch toán chi phí được trừ khi tính thuế TNDN.

Kế toán ghi:

Nợ TK 641 (Chi phí bán hàng)

Có TK 331 (Phải trả người bán)

+ TH2: Trường hợp doanh nghiệp tặng kèm phiếu mua hàng, phiếu sử dụng dịch vụ (voucher) cho khách hàng mua hàng hoặc sử dụng dịch vụ thương nhân đó cung cấp.

Giá trị tối đa của phiếu không được vượt quá 50% giá của đơn vị hàng hóa, dịch vụ được khuyến mại. (Theo Nghị định 81/2018/NĐ-CP)

Tặng voucher không kèm điều kiện: Trường hợp này xảy ra khi doanh nghiệp tặng miễn phí cho khách hàng mà không yêu cầu phải mua hoặc sử dụng dịch vụ. VD: Tặng voucher vào các dịp sinh nhật công ty, khai trương,…

Khi tặng không hạch toán mà kế toán chỉ theo dõi về mặt số lượng đã phát ra để đảm bảo về góc độ quản trị, theo dõi.

Khi khách hàng sử dụng voucher thì với trường hợp này xét về bản chất là 1 khoản giảm giá hàng bán nên được ghi nhận như sau:

Nợ TK 111/112/131….

Nợ TK 5213 (Giảm giá hàng bán)

Có 511 (Doanh thu bán hàng hóa dịch vụ)

Có thể bạn quan tâm: Chiết khấu thương mại là gì? Cách hạch toán chiết khấu thương mại

Tặng voucher kèm theo điều kiện: xảy ra khi khách hàng mua hàng hóa hoạch dịch vụ trên hạn mức nhất định của của tổng giá trị hàng mua thì được bên bán tặng voucher có giá trị cho lần mua hàng hóa hoặc sử dụng dịch vụ tiếp theo

Ví dụ: Công ty A có chính sách tặng phiếu mua hàng hóa dịch vụ trị giá 100.000 cho các đơn hàng có giá trị từ 550.000 trở lên (Giá đã bao gồm VAT 10%), voucher này có giá trị sử dụng cho lần mua tiếp theo và voucher này có hạn sử dụng là 3 tháng.

Vậy khi bán hàng tặng voucher cho khách hàng kế toán ghi giảm trực tiếp giá trị của voucher trên tổng giá trị hàng hóa mua lần 1 vào doanh thu:

Nợ TK 111/112/131…: 550.000

Có TK 511 (doanh thu bán hàng hóa dịch vụ): 400.000

Có TK 3387 (doanh thu chưa thực hiện): 100.000

Có TK 333 (Thuế và các khoản phải nộp nhà nước): 50.000

Khi khách sử dụng voucher cho lần mua hàng thứ 2 với giá trị đơn hàng 990.000 (Đã bao gồm VAT 10%) kế toán ghi nhận:

Nợ TK 111/112,131…: 890.000

Nợ TK 3387 (doanh thu chưa thực hiện): 100.000

Có 511 (doanh thu bán hàng hóa dịch vụ): 900.000

Có 3331 (Thuế giá trị gia tăng phải nộp): 90.000

Trường hợp hết 3 tháng khách hàng không quay lại sử dụng voucher kế toán ghi nhận:

Nợ TK 3387 (Doanh thu chưa thực hiện): 100.000

Có TK 511 (Doanh thu bán hàng hóa, dịch vụ): 100.000

Chi phí bán hàng là không thể thiếu trong doanh nghiệp. Để hạch toán đúng khoản mục Chi phí bán hàng bạn cần hiểu bản chất của chi phí. Ngoài việc hạch toán đúng thì chúng ta còn phải hạch toán đủ. Vấn đề hạch toán đủ sẽ cần chú ý hơn ở các doanh nghiệp thương mại khi phân bổ chi phí bán hàng phát sinh trong kỳ cho hàng hóa tiêu thụ và hàng hóa chưa tiêu thụ đảm bảo nguyên tắc phù hợp (Doanh thu phù hợp với chi phí).

Ngoài việc đọc hiểu các hướng dẫn về chế độ kế toán các bạn nên kết hợp tìm hiểu các quy định về Thuế thu nhập doanh nghiệp và Luật thương mại để có cái nhìn tổng quan tránh các chi bán hàng bị loại trừ khi tính thuế thu nhập doanh nghiệp.

MISA AMIS hy vọng thông tin trong bài viết có giá trị, hữu ích với các anh chị, các bạn kế toán! Chúc các anh chị, các bạn thành công!

Phần mềm kế toán online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán viên:

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- Kết nối ngân hàng điện tử: các quy định hiện nay khiến việc doanh nghiệp phải giao dịch qua ngân hàng ngày càng phổ biến hơn, đồng thời, ngân hàng cũng đóng vai trò quan trọng đối với hoạt động của doanh nghiệp vì vậy phần mềm online MISA AMIS cho phép kết nối ngân hàng điện tử mang đến lợi ích về thời gian, công sức và tiền của cho doanh nghiệp và cho kế toán.

- Kết nối với Cơ quan Thuế: Việc kê khai và nộp thuế điện tử hiện nay đang là xu thế và phần mềm online MISA AMIS với tiện ích mTax cho phép kế toán có thể kê khai và nộp thuế ngay trên phần mềm.

- Kết nối với hệ thống quản trị bán hàng, nhân sự: Phần mềm online MISA AMIS nằm trong một hệ sinh thái gồm nhiều phần mềm quản lý mang đến giải pháp tổng thể cho quản trị doanh nghiệp.….

Nhanh tay đăng ký trải nghiệm bản demo phần mềm kế toán online MISA AMIS 15 ngày hoàn toàn miễn phí!

Tác giả: Phạm Diệu Huyền Linh

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/