Giảm giá là một chiến lược kinh doanh hiệu quả để thu hút khách hàng và tăng doanh thu. Để tối ưu hóa lợi nhuận và đảm bảo tính minh bạch, việc hạch toán giảm giá hàng bán một cách chính xác là điều cần thiết. Bài viết này sẽ chia sẻ những kiến thức và kỹ thuật giúp kế toán doanh nghiệp quản lý hiệu quả các chương trình giảm giá, ghi chép đúng, đủ theo quy định.

1. Giảm giá hàng bán là gì?

Giảm giá hàng bán là khoản giảm trừ cho người mua do hàng hóa dịch vụ, hàng hóa kém, mất phẩm chất hay không đúng quy cách theo quy định trong hợp đồng. Đây là một trong những khoản giảm trừ doanh thu tại doanh nghiệp.

-

Giảm giá hàng bán là một trong những khoản giảm trừ doanh thu tại doanh nghiệp

2. Cách hạch toán giảm giá hàng bán theo Thông tư 99

Về bản chất, hạch toán giảm giá hàng bán theo Thông tư 99/2025 vẫn duy trì nguyên tắc đối ứng như Thông tư 200, nhưng điểm khác biệt lớn nhất nằm ở sự linh hoạt của hệ thống tài khoản. Thay vì bắt buộc sử dụng các tài khoản cấp 2 định danh sẵn (như 5213), Thông tư 99 trao quyền tự chủ cho doanh nghiệp trong việc tự mã hóa và chi tiết hóa Tài khoản 521 để phù hợp với yêu cầu quản trị thực tế.

Dưới đây là hướng dẫn chi tiết cách xử lý nghiệp vụ này cho cả bên mua và bên bán theo quy định mới nhất áp dụng từ năm 2026

2.1. Nguyên tắc thực hiện kế toán giảm giá hàng bán cho bên bán hàng

Giảm giá hàng bán là khoản giảm giá so với giá bán niêm yết cho khách hàng do sản phẩm, hàng hóa kém, mất phẩm chất, không đúng quy cách,… theo quy định trong hợp đồng kinh tế. Bên bán hàng thực hiện kế toán giảm giá hàng bán theo những nguyên tắc sau:

- Trường hợp trong hóa đơn GTGT hoặc hóa đơn bán hàng đã thể hiện khoản giảm giá hàng bán cho người mua là khoản giảm trừ vào số tiền người mua phải thanh toán (giá bán phản ánh trên hóa đơn là giá đã giảm) thì doanh nghiệp (bên bán hàng) không sử dụng tài khoản này, doanh thu bán hàng phản ánh theo giá đã giảm (doanh thu thuần).

- Chỉ phản ánh vào tài khoản này các khoản giảm trừ do việc chấp thuận giảm giá sau khi đã bán hàng (đã ghi nhận doanh thu) và phát hành hóa đơn (giảm giá ngoài hóa đơn).

2.2. Kết cấu tài khoản giảm giá hàng bán

Các khoản giảm giá hàng bán được hạch toán vào Tài khoản 521 – Các khoản giảm trừ doanh thu

Bên Nợ:

- Khoản giảm giá hàng bán đã chấp thuận cho người mua hàng;

- Doanh thu của hàng bán bị trả lại đã được trả lại bằng tiền cho người mua hoặc tính trừ vào khoản phải thu khách hàng về số sản phẩm, hàng hóa đã bán.

Bên Có:

Tại thời điểm kết thúc kỳ kế toán, kết chuyển toàn bộ số chiết khấu thương mại, giảm giá hàng bán, doanh thu của hàng bán bị trả lại sang Tài khoản 511 – Doanh thu bán hàng và cung cấp dịch vụ để xác định doanh thu thuần của kỳ báo cáo.

Tài khoản 521 – Các khoản giảm trừ doanh thu không có số dư cuối kỳ.

Doanh nghiệp có thể mở thêm các tài khoản chi tiết các khoản Giảm giá hàng bán cho phù hợp với đặc điểm hoạt động sản xuất, kinh doanh và yêu cầu quản lý của đơn vị mình.

2.3. Cách hạch toán giảm giá hàng bán theo thông tư 99/2025/TT-BTC

Trường hợp 1: Giảm giá ngay khi bán hàng (Ghi trực tiếp trên hóa đơn bán hàng)

Trong trường hợp này, giá ghi trên hóa đơn là giá đã giảm. Doanh thu và giá trị tài sản được ghi nhận theo giá thực tế đã giảm.

Đối với Người bán:

Ghi nhận doanh thu thuần theo giá đã giảm, không hạch toán qua TK 521.

Nợ các TK 111, 112, 131: Tổng giá trị thanh toán

Có TK 511: Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333: Thuế và các khoản phải nộp Nhà nước (nếu có).

Đối với Người mua:

Ghi nhận giá trị tài sản hoặc chi phí theo giá thực tế đã giảm.

Nợ các TK 152,153, 156, …: Giá trị hàng hóa (giá đã giảm).

Nợ TK 133: Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331: Tổng giá trị thanh toán.

Trường hợp 2: Giảm giá sau khi đã bán hàng (Phát sinh hóa đơn điều chỉnh)

Đây là trường hợp hàng đã bán và lập hóa đơn, sau đó mới phát hiện lỗi/kém phẩm chất nên hai bên thỏa thuận giảm giá và lập hóa đơn điều chỉnh.

Đối với Người bán:

Bước 1: Khi lập hóa đơn điều chỉnh

Nợ TK 521: Các khoản giảm trừ doanh thu (giá trị giảm chưa thuế).

Nợ TK 333: Thuế và các khoản phải nộp Nhà nước (nếu có).

Có các TK 111, 112, 131: Trả lại tiền cho khách hoặc trừ vào nợ phải thu.

Bước 2: Kết chuyển số giảm giá để xác định doanh thu thuần vào cuối kỳ kế toán

Nợ TK 511: Doanh thu bán hàng và cung cấp dịch vụ.

Có TK 521: Các khoản giảm trừ doanh thu.

Đối với Người mua:

Căn cứ hóa đơn điều chỉnh, người mua ghi giảm giá trị tài sản hoặc giảm chi phí tùy theo tình trạng hàng hóa:

Nếu hàng còn trong kho:

Nợ các TK 111, 112, 331: Tổng số tiền được giảm

Có TK 152, 153, 156…: Giảm giá trị hàng tồn kho.

Có TK 133: Giảm thuế GTGT được khấu trừ tương ứng.

Nếu hàng đã xuất dùng hoặc đã bán:

Nợ các TK 111, 112, 331: Tổng số tiền được giảm.

Có TK 632, 641, 642…: Giảm giá vốn hoặc chi phí quản lý.

Có TK 133: Giảm thuế GTGT được khấu trừ.

3. Cách hạch toán giảm giá hàng bán theo Thông tư 200

Để phản ánh khoản giảm giá hàng bán cho người mua, kế toán sử dụng tài khoản 5213 theo Thông tư 200. Hàng bán được giảm giá trong trường hợp này là sản phẩm hàng hóa kém, mất phẩm chất hay không đúng quy cách theo quy định trong hợp đồng kinh tế nhưng chưa phản ánh trên hóa đơn khi bán sản phẩm hàng hóa, cung cấp dịch vụ trong kỳ.

3.1. Nguyên tắc thực hiện kế toán giảm giá hàng bán cho bên bán hàng (tài khoản 5213)

Căn cứ vào Khoản 1d Điều 81 Thông tư 200/2014/TT-BTC:

- Trường hợp trong hóa đơn GTGT hoặc hóa đơn bán hàng đã thể hiện khoản giảm giá hàng bán cho người mua là khoản giảm trừ vào số tiền người mua phải thanh toán (giá bán phản ánh trên hóa đơn là giá đã giảm) thì doanh nghiệp (bên bán hàng) không sử dụng tài khoản này, doanh thu bán hàng phản ánh theo giá đã giảm (doanh thu thuần).

- Chỉ phản ánh vào tài khoản này các khoản giảm trừ do việc chấp thuận giảm giá sau khi đã bán hàng (đã ghi nhận doanh thu) và phát hành hoá đơn (giảm giá ngoài hóa đơn) do hàng bán kém, mất phẩm chất…

3.2 Kết cấu tài khoản giảm giá hàng bán

Các khoản giảm giá hàng bán được hạch toán vào tài khoản 5213

Bên Nợ:

- Số giảm giá hàng bán đã chấp thuận cho người mua hàng;

- Doanh thu của hàng bán đã trả lại tiền cho người mua hoặc tính trừ vào khoản phải thu khách hàng về số sản phẩm, hàng hóa đã bán

Bên Có:

Cuối kỳ kế toán, kết chuyển toàn bộ số giảm giá hàng bán sang tài khoản 511 “Doanh thu bán hàng và cung cấp dịch vụ” để xác định doanh thu thuần của kỳ báo cáo.

Tài khoản 521 – Doanh thu bán hàng và cung cấp dịch không có số dư cuối kỳ

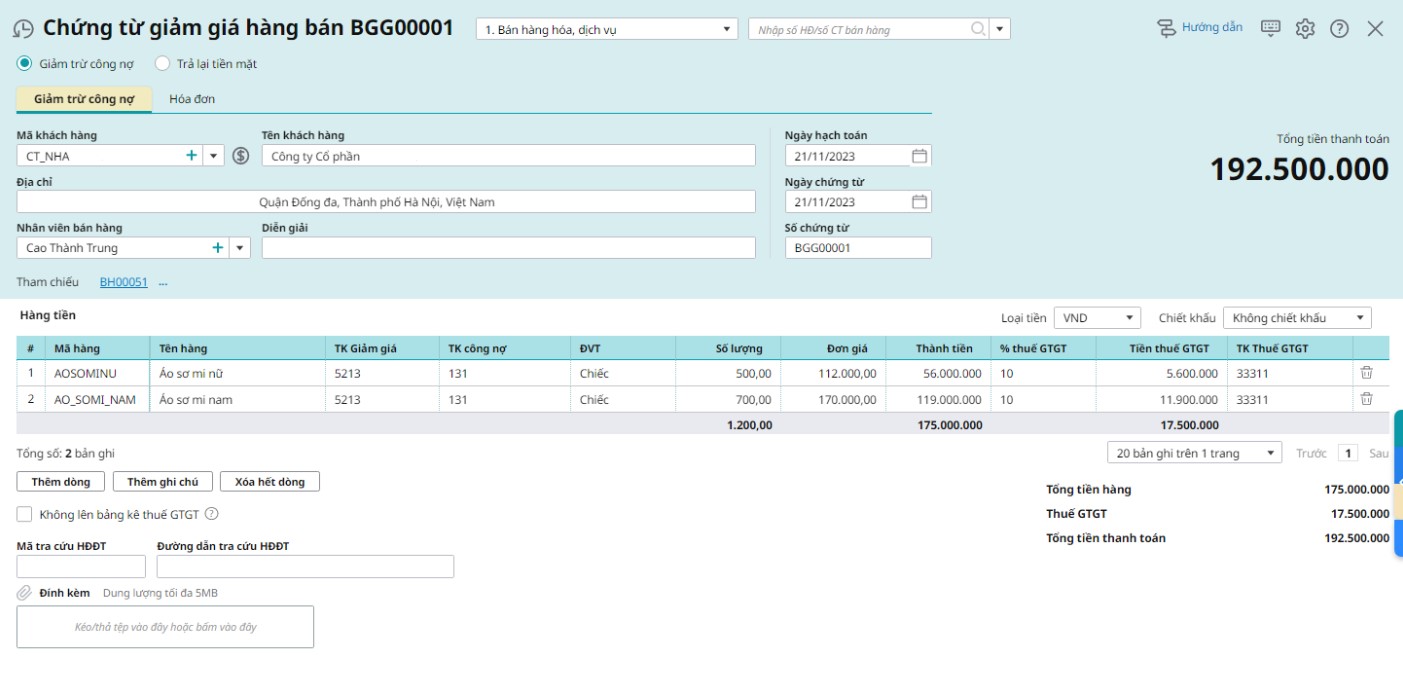

-

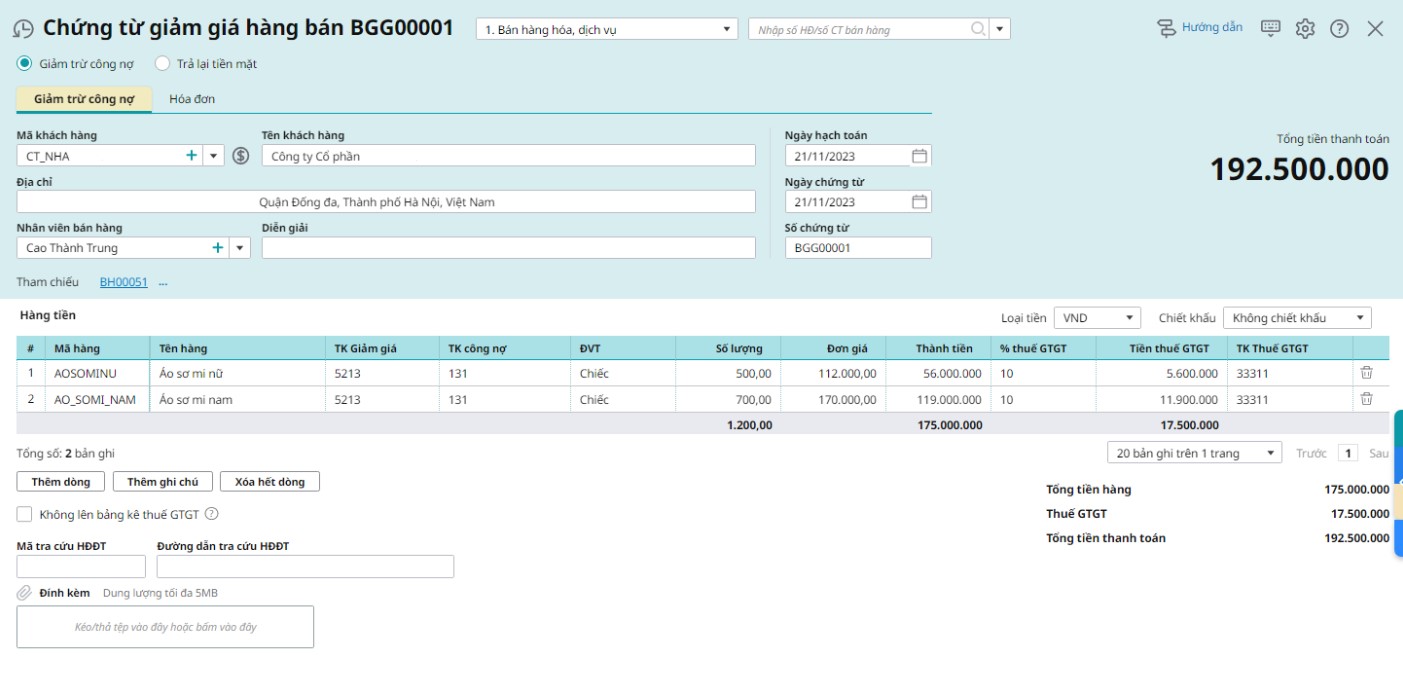

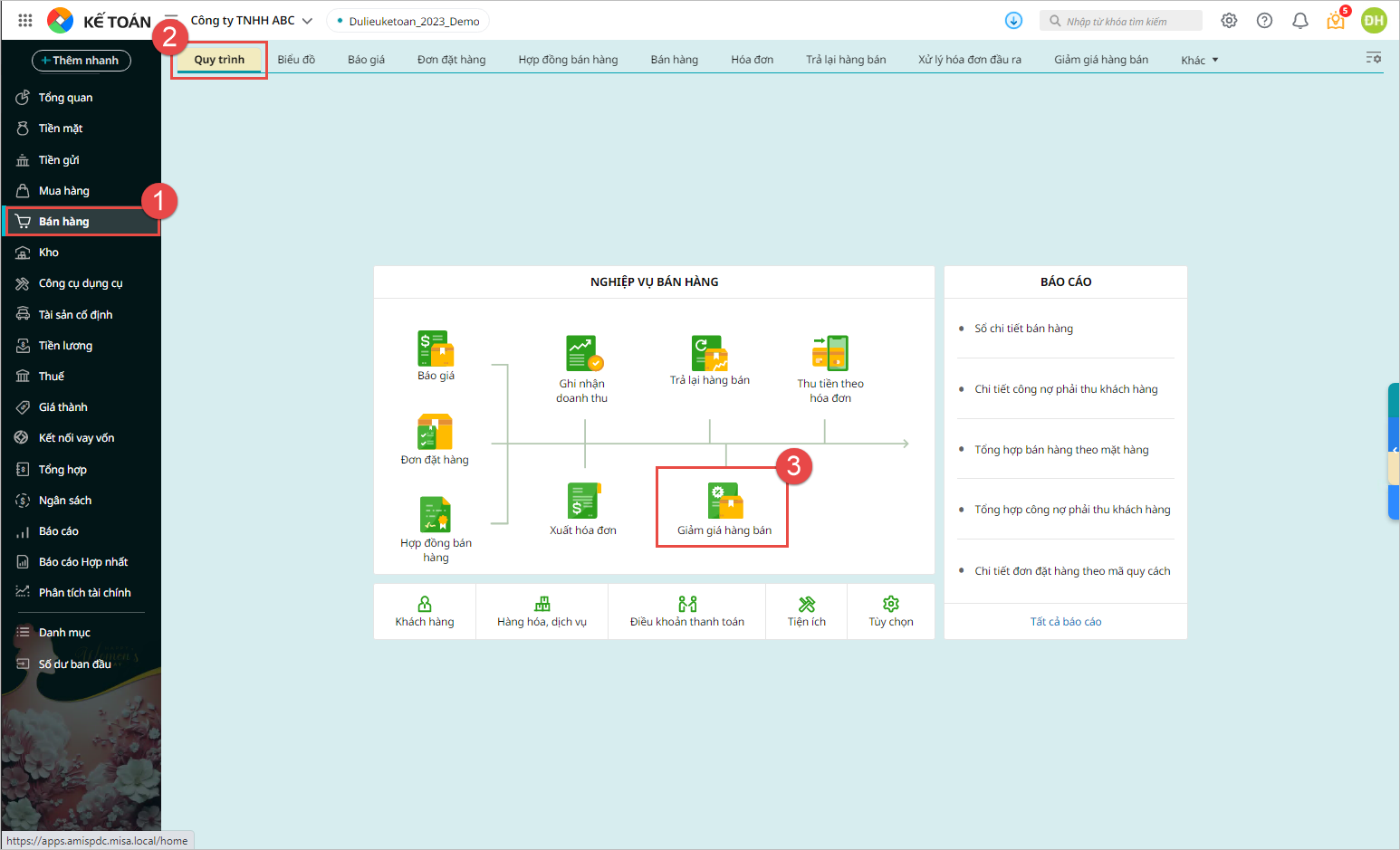

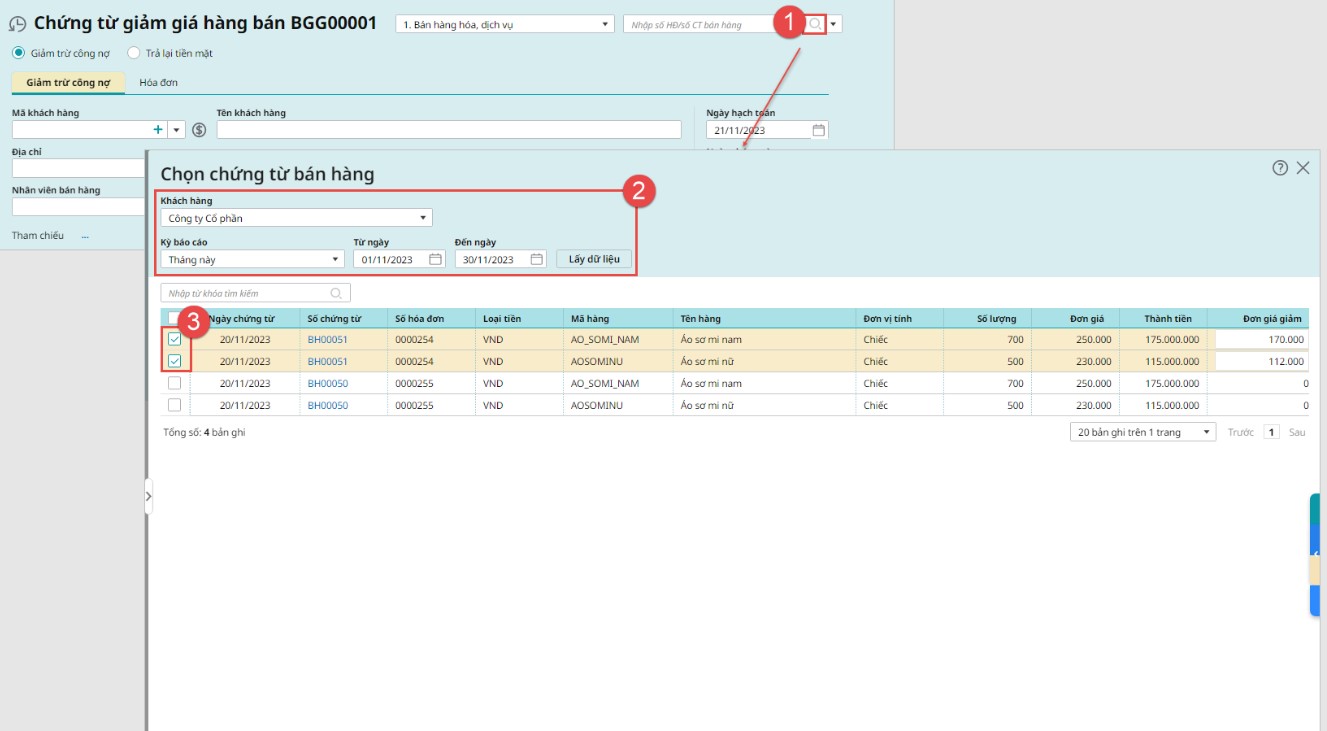

Demo nghiệp vụ hạch toán giảm giá hàng bán trên MISA AMIS Kế toán

Nhận ngay tài khoản dùng thử miễn phí Phần mềm MISA AMIS Kế toán ngay hôm nay

3.3 Cách hạch toán giảm giá hàng bán theo thông tư 200/2014/TT-BTC

Trường hợp 1: Giảm giá ngay khi bán hàng

Đối với bên bán:

- Khi lập hóa đơn: Giá ghi trên hóa đơn là giá đã giảm

- Khi hạch toán: Kế toán phản ánh doanh thu theo giá đã giảm giá (ghi nhận theo doanh thu thuần) và không phản ánh riêng số giảm giá

Nợ TK 111, 112, 131: Tổng số tiền thanh toán

Có TK 511: Doanh thu thuần (đã giảm)

Có TK 3331: Thuế GTGT đầu ra (nếu có)

Đối với bên mua:

- Ghi nhận hàng mua vào như hàng mua thông thường (không ghi nhận giảm giá):

- Nếu thuế đầu vào được khấu trừ

Nợ TK 152, 153, 156, … : Giá mua chưa có thuế GTGT

Nợ TK 1331 – Thuế GTGT được khấu trừ

Có TK 111,112, 331,…: Tổng giá thanh toán.

- Nếu thuế GTGT đầu vào không được khấu trừ, ghi:

Nợ TK 152, 153, 156, … : Giá mua đã có thuế GTGT

Có các TK 111,112, 331,…: Tổng giá thanh toán.

Trường hợp 2: Giảm giá sau khi bán hàng

Đối với bên bán:

- Khi lập hóa đơn:

Khi bán hàng doanh nghiệp đã xuất hóa đơn, giao hàng cho khách hàng, sau đó phát hiện ra hàng hóa kém, mất phẩm chất… thì hai bên lập biên bản xác nhận hàng lỗi, kém chất lượng… Sau đó, bên xuất hóa đơn điều chỉnh giảm đơn giá.

- Khi hạch toán:

Khi có chứng từ xác định khoản giảm giá hàng bán cho người mua về số lượng hàng đã bán do kém, mất phẩm chất, sai quy cách hợp đồng:

- Trường hợp sản phẩm, hàng hoá đã bán phải giảm giá cho người mua thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, và doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ thì khoản giảm giá đã chấp thuận cho người mua, ghi:

Nợ TK 5213 – Giảm giá hàng bán (Theo giá bán chưa có thuế GTGT)

Nợ TK 3331 – Thuế GTGT phải nộp (33311) (Số thuế GTGT của hàng bán phải giảm giá)

Có các TK 111, 112, 131…

- Trường hợp sản phẩm, hàng hoá dịch vụ đã bán phải giảm giá cho người mua không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp thì khoản giảm giá hàng bán cho người mua, ghi:

Nợ TK 5213 – Giảm giá hàng bán

Có các TK 111, 112, 131,. . .

Cuối kỳ kế toán, kết chuyển tổng số giảm giá hàng bán phát sinh trong kỳ sang Tài khoản “Doanh thu bán hàng và cung cấp dịch vụ”, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 5213 – Giảm giá hàng bán.

Lưu ý: Trường hợp sản phẩm, hàng hoá, dịch vụ đã tiêu thụ từ các kỳ trước, đến kỳ sau mới phát sinh giảm giá hàng bán, nhưng phát sinh trước thời điểm phát hành Báo cáo tài chính, kế toán phải coi đây là một sự kiện cần điều chỉnh phát sinh sau ngày lập Bảng cân đối kế toán và ghi giảm doanh thu, trên Báo cáo tài chính của kỳ lập báo cáo (kỳ trước); Còn nếu phát sinh giảm giá hàng bán sau thời điểm phát hành Báo cáo tài chính thì doanh nghiệp ghi giảm doanh thu của kỳ phát sinh (kỳ sau)

Đối với bên mua:

Bên mua sẽ căn cứ vào số lượng hàng được giảm giá còn tồn kho hay đã sử dụng hay đã bán để hạch toán:

Nợ TK 111, 112, 331 – tùy thuộc vào việc được người bán giảm giá bằng tiền hay đối trừ công nợ

Có TK 152, 153, 156, 621, 623, 627, 154, 241, 632… – tùy thuộc vào việc hàng mua được sử dụng cho mục đích gì

Có TK 133 – Thuế GTGT được khấu trừ tương ứng với số tiền được giảm.

4. Cách hạch toán giảm giá hàng bán theo Thông tư 133

Đối với bên bán:

Thông tư 133 không có các tài khoản giảm trừ doanh thu (trong đó có “Giảm giá hàng bán”) như Thông tư 200 nên khi phát sinh khoản giảm giá hàng bán thì kế toán hạch toán vào Bên Nợ của tài khoản 511.

Khi phát sinh khoản giảm giá hàng bán, kế toán hạch toán như phần hướng dẫn tại Thông tư 200 nêu trên và thay Nợ TK 5213 thành Nợ TK 511.

Bút toán ghi nhận:

Nợ TK 511 – Giảm giá hàng bán (Theo giá bán chưa có thuế GTGT)

Nợ TK 3331 – Thuế GTGT phải nộp (33311) (Số thuế GTGT của hàng bán phải giảm giá)

Có các TK 111, 112, 131…

hoặc

Nợ TK 511 – Giảm giá hàng bán

Có các TK 111, 112, 131,…

tùy trường hợp hàng hóa dịch vụ có chịu thuế GTGT hay không.

Đối với bên mua:

Khi nhận được giảm giá hàng bán, kế toán hạch toán như sau:

Nợ TK 111, 112, 331

Có TK 152, 153, 156, 621, 623, 627, 154, 241, 63

Có TK 133 – Thuế GTGT được khấu trừ tương ứng với số tiền được giảm

Xem thêm: Hạch toán các bút toán kết chuyển lên báo cáo tài chính kế toán cần ghi nhớ

5. Ví dụ về hạch toán giảm giá hàng bán

Công ty cổ phần A bán hàng cho Công ty B 1 lô hàng với tổng tiền chưa có VAT là 120.000.000đ, thuế suất thuế giá trị gia tăng của các mặt hàng là 10%. Giá vốn lô hàng: 95.000.000đ. Công ty A giảm giá cho Công ty B là 2% vì 1 mặt hàng trong lô hàng đó bị lỗi. Công ty A chưa thanh toán số tiền trên. Công ty B tính thuế theo phương pháp khấu trừ.

Công ty A áp dụng chế độ kế toán theo thông tư 200/2014/TT-BTC.

Căn cứ vào quy định tại Thông tư 200/2014/TT-BTC, kế toán công ty Tân Long tiến hành định khoản nghiệp vụ này như sau:

Bước 1: Phản ánh các bút toán liên quan khi bán hàng:

- Phản ánh doanh thu bán hàng:

Nợ TK 131 (chi tiết công ty A): 132.000.000

Có TK 5111: 120.000.000

Có TK 3331: 12.000.000

- Phản ánh giá vốn hàng bán:

Nợ TK 632: 95.000.000

Có TK 156: 95.000.000

Bước 2: Sau đó, định khoản bút toán phản ánh số tiền giảm cho khách hàng

Nợ TK 5213: 2.400.000 (1200.000.000 * 2%)

Nợ TK 3331: 240.000 (2.400.000 * 10%)

Có TK 131 (chi tiết công ty Đồng Tâm): 2.640.000

Cuối kỳ kế toán năm: kế toán kết chuyển các khoản giảm làm giảm trừ doanh thu vào tài khoản 5111:

Nợ TK 5111: 2.400.000

Có TK 5213: 2.400.000

Tạm kết

Việc triển khai hạch toán và theo dõi khoản giảm giá hàng bán hoặc hàng mua được giảm giá là một nghiệp vụ khó khăn và cần nhiều chú trọng của người làm kế toán. Chưa kể đến việc kế toán còn phải kết chuyển doanh thu, thực hiện bút toán ghi nhận giảm trừ,… Lúc này, phần mềm kế toán với các tính năng hỗ trợ phù hợp sẽ là giải pháp cần thiết để người làm kế toán sẽ dễ dàng hơn trong công việc của mình.

Phần mềm kế toán online MISA AMIS là đơn vị cung cấp phần mềm kế toán hàng đầu tại Việt Nam đem đến giải pháp kế toán hoàn hảo giúp tiết kiệm đến 80% thời gian và công sức so với cách làm thủ công thông thường. Đơn cử với nghiệp vụ hạch toán kế toán kể trên, phần mềm sẽ tự động tính toán các số liệu và ghi sổ các tài khoản, kế toán chỉ cần hiểu và nhớ tài khoản cũng như cách hạch toán kế toán các khoản giảm trừ doanh thu.

Ngoài ra, Anh/Chị kế toán doanh nghiệp có thể đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Anh/chị kế toán viên có thể đăng ký dùng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để thực tế trải nghiệm những lợi ích mà phần mềm có thể mang lại.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/