Hệ số D/E (Debt to Equity Ratio) là thước đo quan trọng giúp doanh nghiệp và nhà đầu tư hiểu rõ về cấu trúc tài chính và mức độ sử dụng nợ. Hệ số D/E mang đến cái nhìn toàn diện về sự cân đối giữa vốn vay và vốn chủ sở hữu đồng thời đóng vai trò quan trọng trong việc định hướng chiến lược tài chính của một doanh nghiệp. Trong bài viết sau đây, MISA AMIS sẽ tổng hợp khái niệm D/E, cách tính toán, ý nghĩa thực tiễn và những điều cần lưu ý để áp dụng hiệu quả chỉ số này trong phân tích tài chính.

1. Hệ số D/E là gì?

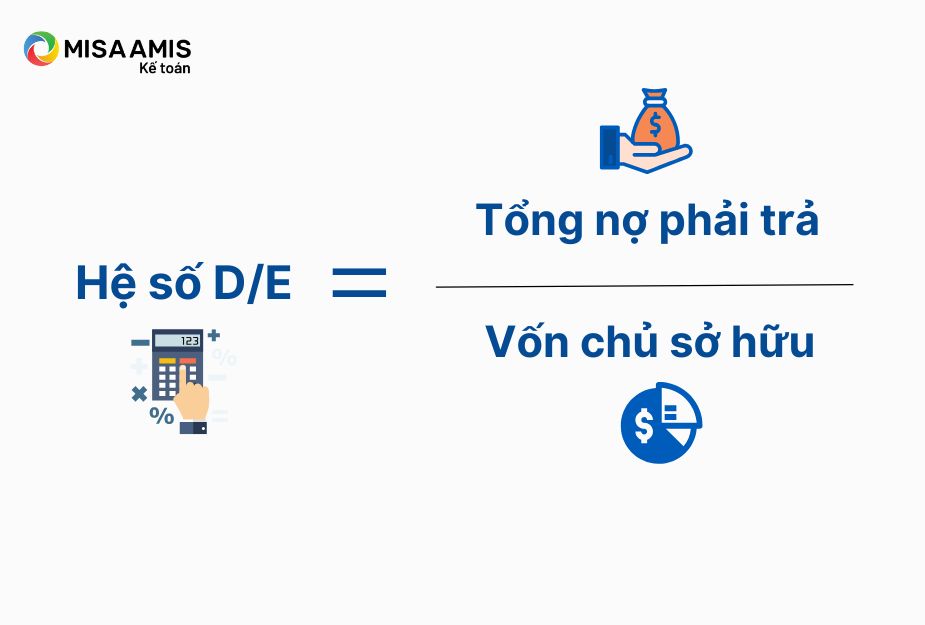

Hệ số D/E là chỉ số tài chính dùng để đo lường mức độ doanh nghiệp sử dụng đòn bẩy tài chính. Để tính được hệ sốn D/E, ta lấy tổng nợ phải trả chia cho vốn chủ sở hữu. Như vậy có thể thấy, D/E phản ánh mức độ doanh nghiệp dựa vào nợ vay so với vốn tự có để tài trợ cho các hoạt động kinh doanh.

Hệ số D/E giúp đánh giá cấu trúc vốn của doanh nghiệp, cho biết doanh nghiệp đang phụ thuộc nhiều vào nợ hay vốn chủ sở hữu trong việc tài trợ cho các hoạt động kinh doanh.

2. Công thức tính hệ số nợ trên vốn chủ sở hữu D/E và ví dụ cụ thể

Hệ số D/E được tính theo công thức sau:

Trong đó:

- Tổng nợ phải trả bao gồm cả nợ ngắn hạn và nợ dài hạn.

- Vốn chủ sở hữu là tổng tài sản của doanh nghiệp trừ đi nợ phải trả, bao gồm vốn điều lệ và các khoản vốn khác mà doanh nghiệp huy động từ chủ sở hữu.

Ví dụ:

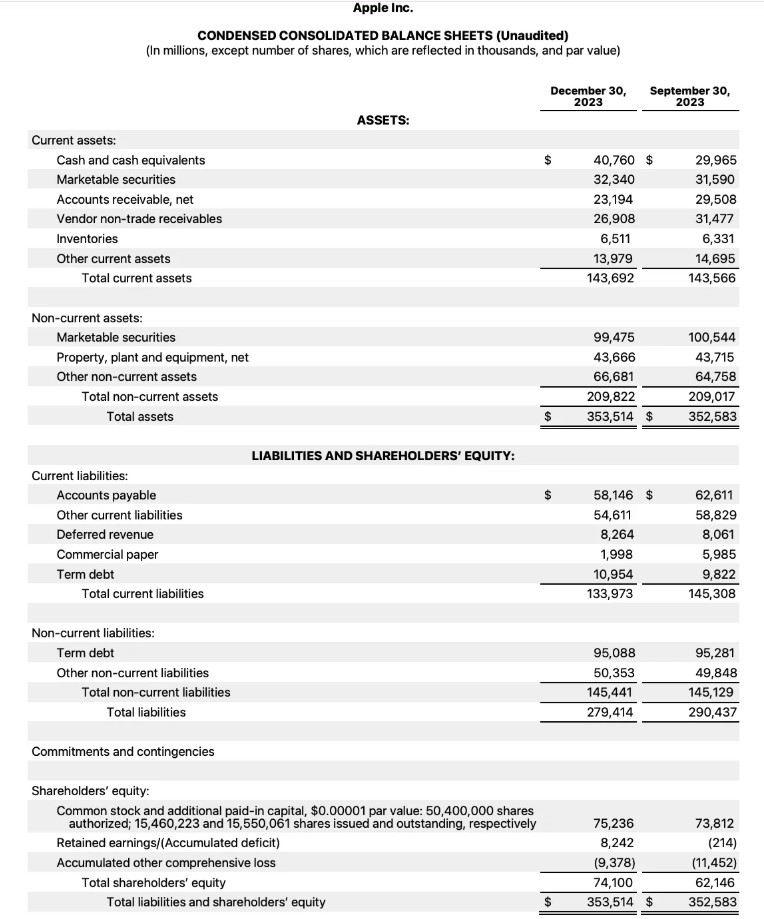

Hãy xem xét một ví dụ từ Apple Inc. (AAPL). Dưới đây là số liệu cho Quý 1 năm 2024, kết thúc vào ngày 30 tháng 12, 2023. Apple có tổng nợ phải trả là 279 tỷ USD và tổng vốn chủ sở hữu là 74 tỷ USD.

Sử dụng công thức trên, tỷ lệ nợ trên vốn chủ sở hữu của Apple có thể được tính như sau:

| Hệ số D/E | = | 279 | = | 3.77 USD |

| 74 |

Kết quả này có nghĩa là Apple có 3.77 USD nợ cho mỗi 1 USD vốn chủ sở hữu. Tuy nhiên, riêng tỷ lệ này không thể cung cấp cho nhà đầu tư cái nhìn đầy đủ. Điều quan trọng là phải so sánh tỷ lệ này với các công ty tương tự trong ngành để có cái nhìn chính xác hơn về mức độ nợ và rủi ro tài chính của Apple.

3. Ý nghĩa của hệ số D/E

* Với nhà đầu tư

- Đối với các nhà đầu tư, hệ số D/E là một trong những chỉ số quan trọng để đánh giá mức độ rủi ro của doanh nghiệp.

- Một hệ số D/E cao có thể cho thấy doanh nghiệp đang chịu áp lực lớn về nợ nần và có thể gặp khó khăn trong việc trả nợ nếu tình hình kinh doanh không thuận lợi.

- Ngược lại, một hệ số D/E thấp thường cho thấy doanh nghiệp không phụ thuộc quá nhiều vào nợ, giảm thiểu rủi ro tài chính.

- Tuy nhiên, mức độ an toàn của hệ số D/E còn phụ thuộc vào ngành nghề. Một số ngành như bất động sản, xây dựng cần sử dụng nhiều nợ để đầu tư vào các dự án lớn, nên một hệ số D/E cao có thể không phải là vấn đề. Nhà đầu tư cần so sánh với các công ty trong cùng ngành để đưa ra đánh giá chính xác.

* Với doanh nghiệp

- Đối với doanh nghiệp, hệ số D/E giúp các nhà quản lý hiểu rõ hơn về cấu trúc tài chính của mình. Một hệ số D/E quá cao có thể là dấu hiệu của sự mất cân bằng trong tài chính, làm tăng nguy cơ vỡ nợ và khó khăn trong việc huy động vốn trong tương lai. Tuy nhiên, nếu hệ số D/E quá thấp, doanh nghiệp có thể chưa tối ưu hóa được nguồn vốn vay, làm giảm khả năng phát triển nhanh chóng.

- Việc theo dõi và điều chỉnh hệ số D/E hợp lý sẽ giúp doanh nghiệp duy trì sự ổn định tài chính và tạo cơ hội tăng trưởng bền vững.

4. Hệ số D/E bao nhiêu là tốt?

Một tỷ lệ D/E tốt phụ thuộc vào nhiều yếu tố như ngành nghề, nền kinh tế, sự tăng trưởng của công ty và các yếu tố khác. Nói chung, tỷ lệ D/E từ 1.5 trở xuống được xem là hợp lý.

- Tỷ lệ D/E cao cho thấy công ty tài trợ cho hoạt động và tăng trưởng chủ yếu bằng nợ, điều này có thể tạo ra mức độ rủi ro cao hơn vì công ty sẽ phải trả nhiều nợ hơn. Tuy nhiên, tỷ lệ này không nhất thiết là xấu, vì khi được sử dụng đúng cách, nợ có thể giúp thúc đẩy tăng trưởng.

- Mặt khác, tỷ lệ nợ/vốn chủ sở hữu thấp cho thấy công ty chủ yếu sử dụng vốn chủ sở hữu để tài trợ cho hoạt động và tăng trưởng, điều này có nghĩa là họ có mức độ rủi ro thấp hơn vì ít phải trả nợ. Tuy nhiên, việc sử dụng vốn chủ sở hữu thay vì nợ có thể đồng nghĩa với việc công ty không tận dụng được các cơ hội tăng trưởng đến từ việc sử dụng nợ để tăng dòng tiền.

- Việc sử dụng vốn chủ sở hữu cũng làm loãng quyền sở hữu và có thể dẫn đến lợi nhuận thấp hơn cho cổ đông. Ví dụ, nếu bạn là chủ doanh nghiệp duy nhất và liên tục đầu tư lợi nhuận của mình vào công ty, bạn sẽ phải nhận lương thấp hơn nhiều.

- Cần nhớ rằng, việc có tỷ lệ nợ/vốn chủ sở hữu thấp không nhất thiết có nghĩa là doanh nghiệp có lãi. Thực tế, công ty có thể cần nợ để trở nên có lãi vì nợ sẽ giúp công ty tận dụng cơ hội tăng trưởng mà nếu không có nợ, họ có thể sẽ không làm được.

Vậy, hệ số D/E bao nhiêu là hợp lý ? Một hệ số D/E hợp lý và được coi là tốt khi thay đổi tùy theo ngành và từng công ty. Điều gì là tốt nhất cho doanh nghiệp của bạn phụ thuộc vào hoàn cảnh cụ thể của công ty và liệu công ty có kế hoạch tăng trưởng và có dòng tiền ổn định hay không.

5. Một số hạn chế của hệ số D/E

Một trong những hạn chế lớn nhất của hệ số D/E là không phản ánh đầy đủ mức độ rủi ro tài chính của công ty. Hệ số D/E chỉ đo lường tỷ lệ giữa nợ và vốn chủ sở hữu mà không phân biệt giữa nợ ngắn hạn và nợ dài hạn. Nợ ngắn hạn có tính rủi ro cao hơn do thời gian thanh toán ngắn, nhưng tỷ lệ D/E không thể hiện sự khác biệt này, làm giảm khả năng đánh giá rủi ro tài chính của công ty.

Thêm vào đó, hệ số D/E cũng không cung cấp thông tin về khả năng sinh lời của công ty. Chỉ số này chỉ phản ánh cấu trúc vốn mà không cho thấy liệu công ty có đang sử dụng nợ hiệu quả để tạo ra lợi nhuận hay không. Do đó, một công ty có tỷ lệ D/E cao nhưng lại không có khả năng sinh lời vẫn có thể gặp rủi ro tài chính, điều này không thể hiện rõ trong tỷ lệ D/E.

Khi tính toán D/E dựa trên giá trị thị trường, tỷ lệ này có thể bị ảnh hưởng bởi sự biến động của giá cổ phiếu hoặc giá trị nợ. Sự biến động mạnh mẽ này có thể khiến tỷ lệ D/E thay đổi đáng kể, làm giảm tính ổn định và độ chính xác của chỉ số. Do đó, hệ số D/E tính trên giá trị thị trường có thể không phản ánh đúng tình hình tài chính thực tế của công ty trong một thời gian dài.

Cuối cùng, hệ số D/E không tính đến dòng tiền của công ty. Dù tỷ lệ D/E có thể cao, nếu công ty có khả năng tạo ra dòng tiền mạnh mẽ để trả nợ, tình hình tài chính vẫn có thể ổn định. Tuy nhiên, hệ số D/E không phản ánh khả năng này, điều này làm giảm tính toàn diện của chỉ số khi đánh giá sức khỏe tài chính của công ty.

6. Những điểm cần lưu ý khi phân tích hệ số D/E

Khi phân tích chỉ số nợ/vốn chủ sở hữu (D/E), cần lưu ý các điểm sau:

- Xem xét ngành nghề: Tỷ lệ D/E có thể thay đổi đáng kể giữa các ngành do nhu cầu vốn khác nhau. Các ngành đòi hỏi vốn lớn như sản xuất hoặc tiện ích có tỷ lệ D/E cao hơn, trong khi các ngành dịch vụ hoặc công nghệ có tỷ lệ thấp hơn. So sánh tỷ lệ D/E giữa các ngành cần thận trọng.

- Phân biệt các loại nợ: Đảm bảo hiểu rõ các loại nợ được tính vào tỷ lệ D/E, đặc biệt là việc phân loại cổ phiếu ưu đãi. Cổ phiếu ưu đãi có thể có đặc điểm giống nợ nhưng lại được tính là vốn chủ sở hữu, gây ra sự khác biệt trong cách tính tỷ lệ.

- Đặc thù công ty: Mỗi công ty có chiến lược tài chính riêng, có thể lựa chọn sử dụng nợ hoặc vốn chủ sở hữu tùy thuộc vào mức độ rủi ro và nhu cầu vốn. Vì vậy, tỷ lệ D/E cần được phân tích trong bối cảnh tình hình tài chính và kế hoạch phát triển của công ty.

- Biến động thị trường: Khi sử dụng tỷ lệ D/E dựa trên giá trị thị trường, cần lưu ý sự biến động của cổ phiếu và nợ, vì tỷ lệ này có thể thay đổi mạnh mẽ khi thị trường có biến động lớn. Cần phải xem xét các yếu tố này để tránh đưa ra kết luận sai lệch.

- Đánh giá lâu dài: Tỷ lệ D/E chỉ là một trong nhiều chỉ số tài chính. Nó cần được đánh giá cùng với các chỉ số khác như khả năng sinh lời, dòng tiền và khả năng thanh toán nợ của công ty để có cái nhìn toàn diện về tình hình tài chính.

- Tăng trưởng và chiến lược tài chính: Một công ty có thể cần nợ để tài trợ cho tăng trưởng trong giai đoạn đầu. Việc sử dụng nợ có thể là chiến lược hợp lý để tận dụng cơ hội tăng trưởng, nhưng cũng cần cân nhắc đến khả năng trả nợ trong tương lai.

Kết Luận

Hệ số D/E là một chỉ số quan trọng giúp nhà đầu tư và các nhà quản lý đánh giá cấu trúc tài chính của doanh nghiệp. Tuy nhiên, để có cái nhìn chính xác và toàn diện, cần phải kết hợp chỉ số này với các yếu tố tài chính khác. Việc duy trì một hệ số D/E hợp lý sẽ giúp doanh nghiệp vừa đảm bảo sự phát triển bền vững, vừa giảm thiểu rủi ro tài chính trong quá trình hoạt động.

MISA không chỉ cung cấp kiến thức kế toán hữu ích mà còn phát triển MISA AMIS, một phần mềm kế toán online toàn diện giúp các kế toán viên doanh nghiệp hiểu rõ các quy trình làm việc. MISA AMIS, với sự kết hợp của tính dễ sử dụng, thông minh và an toàn, là giải pháp lý tưởng cho mọi nhu cầu kế toán của doanh nghiệp.

- Khám phá MISA AMIS, phần mềm kế toán trực tuyến mang đến nhiều lợi ích nhờ tính năng kết nối toàn diện: Liên kết trực tiếp với các ngân hàng, hóa đơn điện tử và các hệ thống quản lý, giúp doanh nghiệp thực hiện các nghiệp vụ thuế và quản lý kinh doanh một cách liền mạch.

- Hỗ trợ đầy đủ các nghiệp vụ kế toán theo quy định TT133 và TT200, bao gồm quản lý quỹ, ngân hàng, mua bán, kho hàng, hóa đơn, thuế, giá thành sản phẩm, và các hoạt động khác.

Đăng ký dùng thử miễn phí phần mềm MISA AMIS Kế toán và nhận tư vấn giải pháp nguồn vốn MISA Lending tại đây.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/