Nghị quyết 218/NQ-CP, ban hành ngày 12/11/2024, đề cập đến việc tiếp tục giảm 2% thuế giá trị gia tăng trong sáu tháng đầu năm 2025, theo kết luận tại phiên họp Chính phủ thường kỳ tháng 10 năm 2024.

Nội dung Nghị quyết 218 về việc tiếp tục giảm 2% thuế giá trị gia tăng trong nửa đầu năm 2025

Theo Nghị quyết 218/NQ-CP ban hành ngày 12/11/2024, Chính phủ giao Bộ Tài chính chủ trì, phối hợp với các cơ quan và địa phương nghiên cứu, đề xuất xây dựng Chiến lược quốc gia về phòng, chống lãng phí theo chỉ đạo của Tổng Bí thư Tô Lâm, và báo cáo Thủ tướng Chính phủ trong tháng 11/2024.

Đồng thời, Bộ Tài chính sớm tổng kết, đánh giá và tham mưu, đề xuất ban hành theo thẩm quyền hoặc trình cấp có thẩm quyền ban hành các chính sách miễn, giảm, gia hạn thuế, phí, tiền sử dụng đất trong năm 2025 để có thể triển khai ngay từ đầu năm, nhất là việc tiếp tục gia hạn thực hiện giảm thuế giá trị gia tăng trong 6 tháng đầu năm 2025 để báo cáo Quốc hội tại Kỳ họp thứ 8. Giao Phó Thủ tướng Hồ Đức Phớc chỉ đạo xử lý, bảo đảm thời hạn yêu cầu.

Mức thuế giá trị gia tăng được giảm theo quy định tại Nghị định 72/2024

Theo khoản 2 Điều 1 Nghị định 72/2024/NĐ-CP thì mức giảm thuế giá trị gia tăng được quy định như sau:

– Cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ được áp dụng mức thuế suất thuế giá trị gia tăng 8% đối với hàng hóa, dịch vụ quy định tại khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP;

– Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế giá trị gia tăng khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế giá trị gia tăng quy định tại khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP.

| Khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP quy định giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

– Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất. Chi tiết tại Phụ lục I ban hành kèm theo Nghị định 72/2024/NĐ-CP. – Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Chi tiết tại Phụ lục II ban hành kèm theo Nghị định 72/2024/NĐ-CP. – Công nghệ thông tin theo pháp luật về công nghệ thông tin. Chi tiết tại Phụ lục III ban hành kèm theo Nghị định 72/2024/NĐ-CP. – Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại. Đối với mặt hàng than khai thác bán ra (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra) thuộc đối tượng giảm thuế giá trị gia tăng. Mặt hàng than thuộc Phụ lục I ban hành kèm theo Nghị định 72/2024/NĐ-CP, tại các khâu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng. Các tổng công ty, tập đoàn kinh tế thực hiện quy trình khép kín mới bán ra cũng thuộc đối tượng giảm thuế giá trị gia tăng đối với mặt hàng than khai thác bán ra. Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I, II và III ban hành kèm theo Nghị định 72/2024/NĐ-CP thuộc đối tượng không chịu thuế giá trị gia tăng hoặc đối tượng chịu thuế giá trị gia tăng 5% theo quy định của Luật Thuế giá trị gia tăng 2008 thì thực hiện theo quy định của Luật Thuế giá trị gia tăng 2008 và không được giảm thuế giá trị gia tăng. |

Xử lý nghiệp vụ giảm thuế GTGT về 8% nhanh gọn, chính xác với Phần mềm kế toán online MISA AMIS

MISA AMIS Kế toán đáp ứng đầy đủ các nghiệp vụ từ xuất & hạch toán hoá đơn GTGT đầu ra 8%, lập chứng từ mua vào từ hoá đơn đầu vào 8% đến tra cứu mặt hàng giảm thuế theo đúng quy định hiện hành của Chính phủ và lập tờ khai thuế với các hoá đơn, chứng từ giảm thuế.

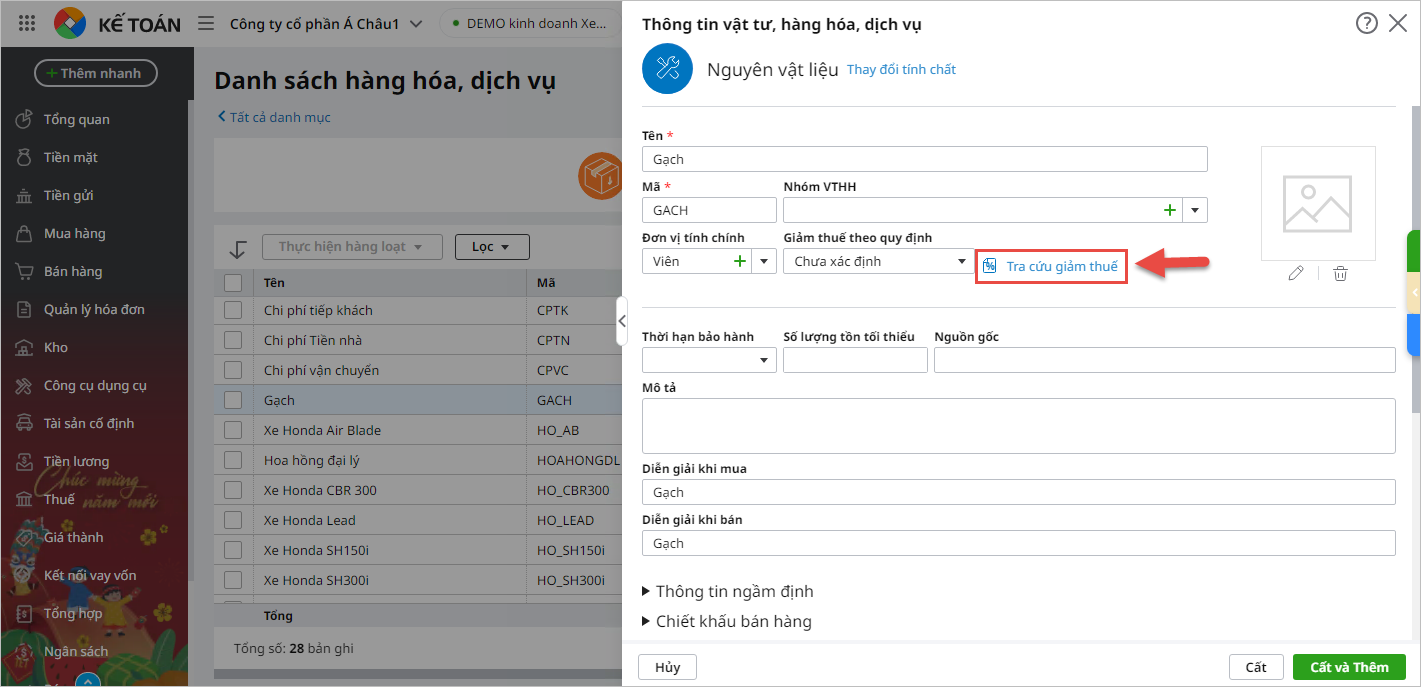

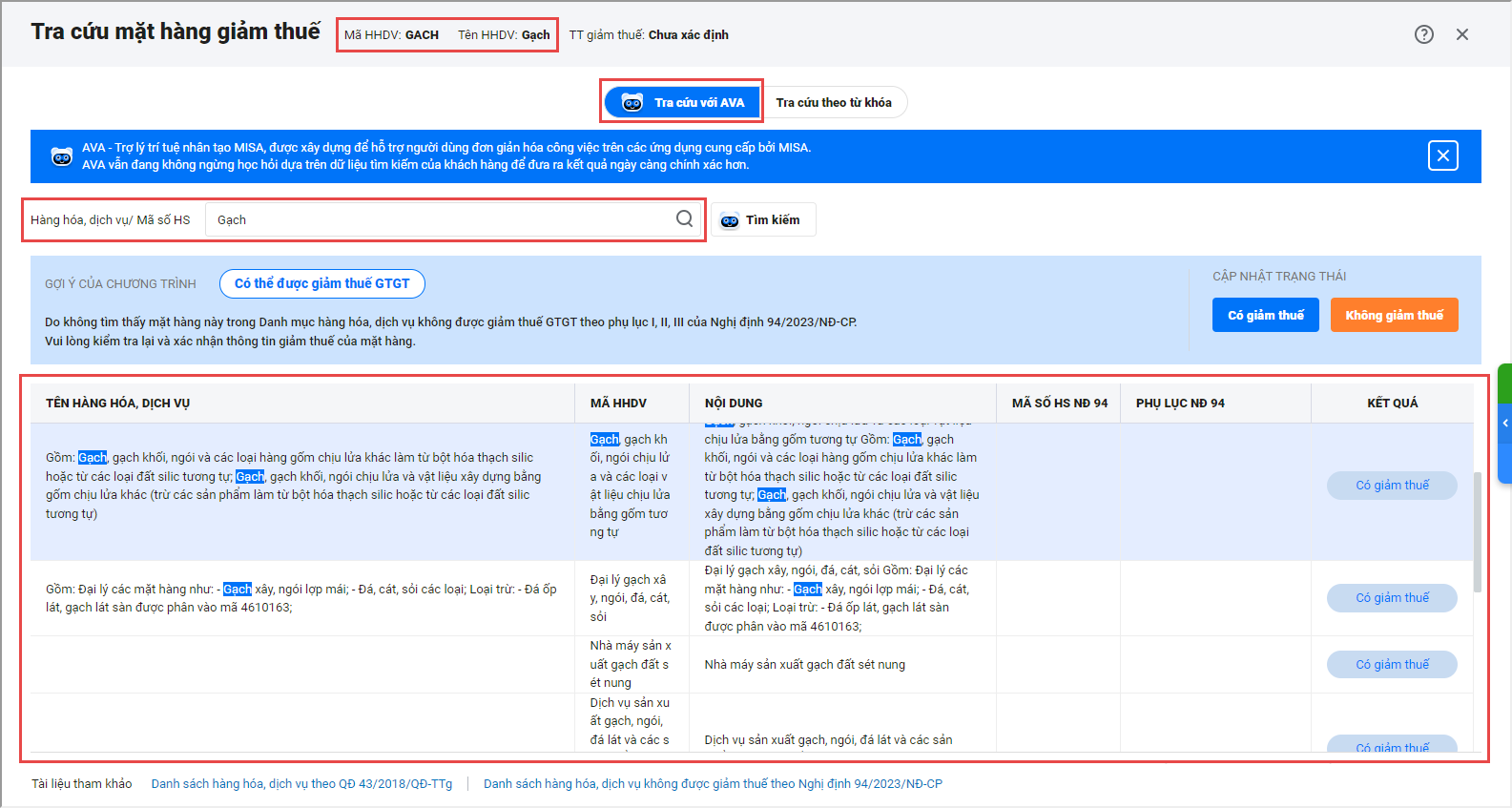

- Tính năng tra cứu mặt hàng giảm thuế: theo Quy định để hỗ trợ các doanh nghiệp, tổ chức dễ dàng xác định hàng hóa, dịch vụ của đơn vị có thuộc đối tượng được giảm thuế hay không. Người dùng có thể trực tiếp tra cứu trên phần mềm kế toán online MISA AMIS tại tính năng tra cứu hoặc sử dụng AVA – Trợ lý trí tuệ nhân tạo trên phần mềm kế toán MISA.

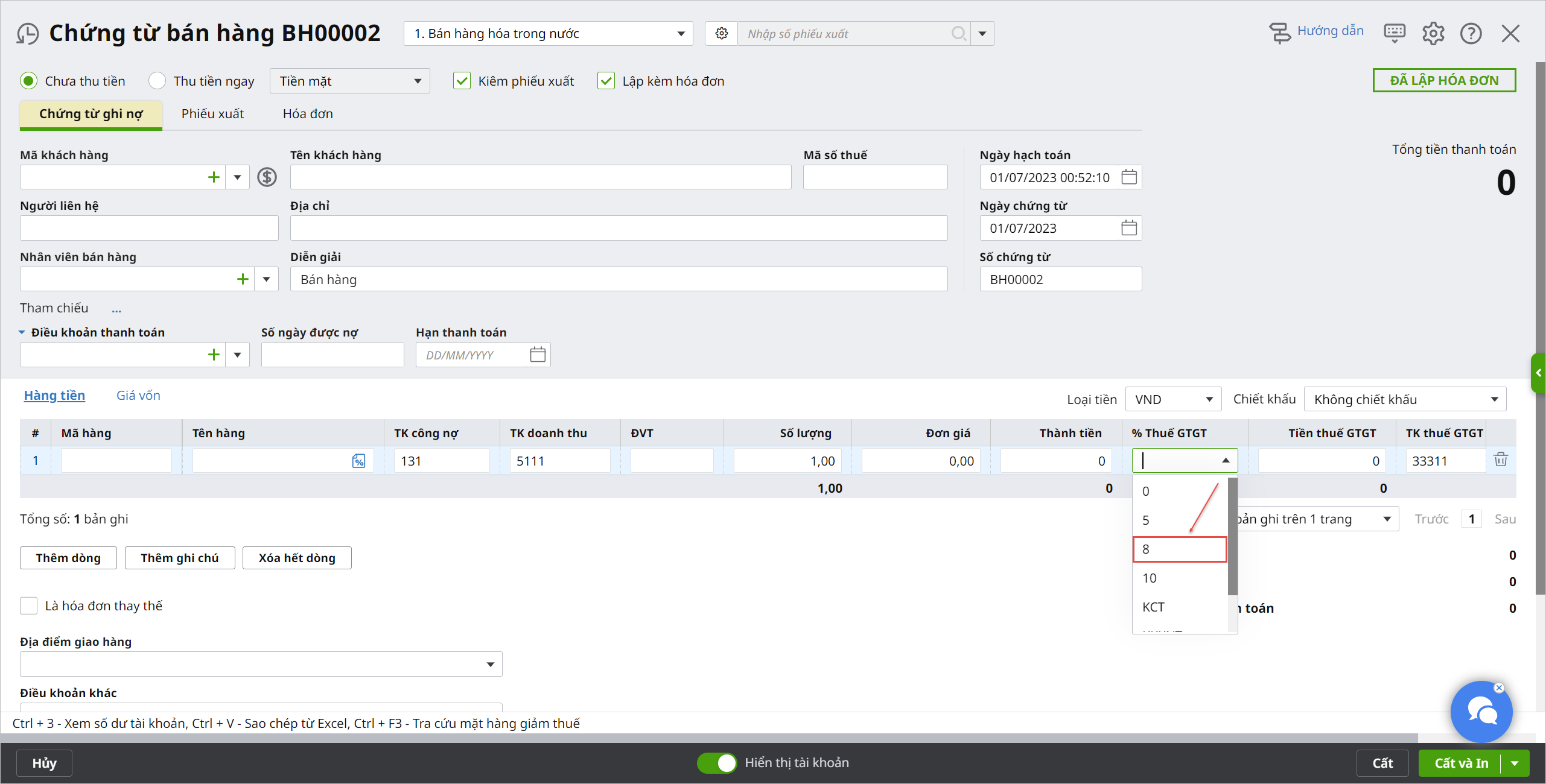

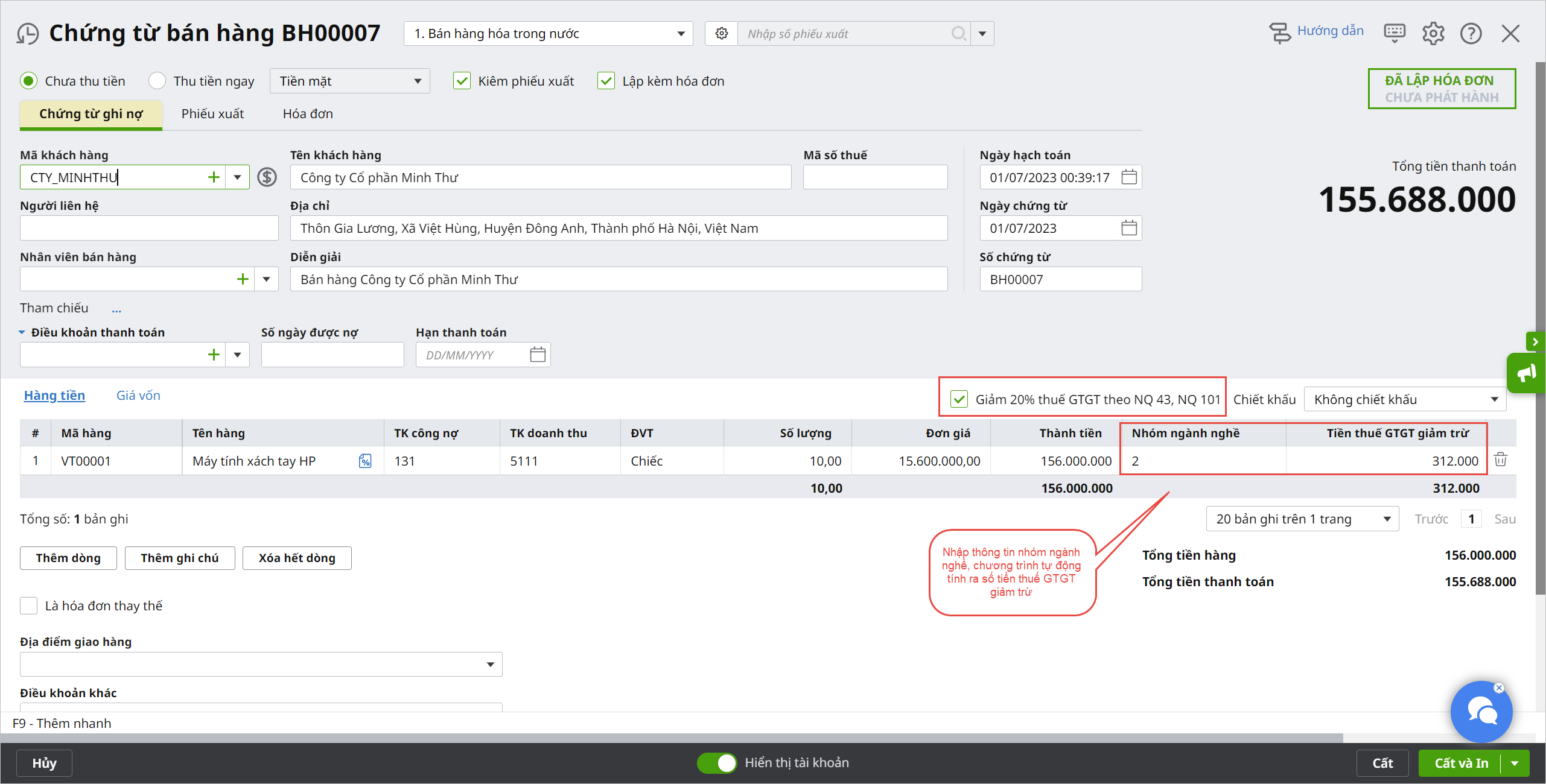

- Đáp ứng nghiệp vụ xuất và hạch toán hóa đơn điện tử áp dụng theo đúng quy định hiện hành: Đối với cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ, phần mềm cho phép người dùng thực hiện lập hóa đơn, chứng từ bán hàng kèm hóa đơn như bình thường nếu trước đó đã chỉnh sửa thuế suất GTGT của vật tư hàng hóa là 8% (Do quy định giảm thuế đã áp dụng từ lâu). Trong trường hợp chưa chỉnh sửa thuế suất VTHH, khi lập hóa đơn, tại dòng chi tiết hàng hóa, người dùng lưu ý chọn loại thuế suất 8% tại cột “% thuế GTGT”. Đối với doanh nghiệp tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu, phần mềm bổ sung tickbox Giảm 20% thuế GTGT theo NQ43, NQ101 trên giao diện chi tiết các chứng từ, khi người dùng tích chọn thì phần mềm sẽ tự động tính toán ra mức thuế GTGT còn phải nộp.

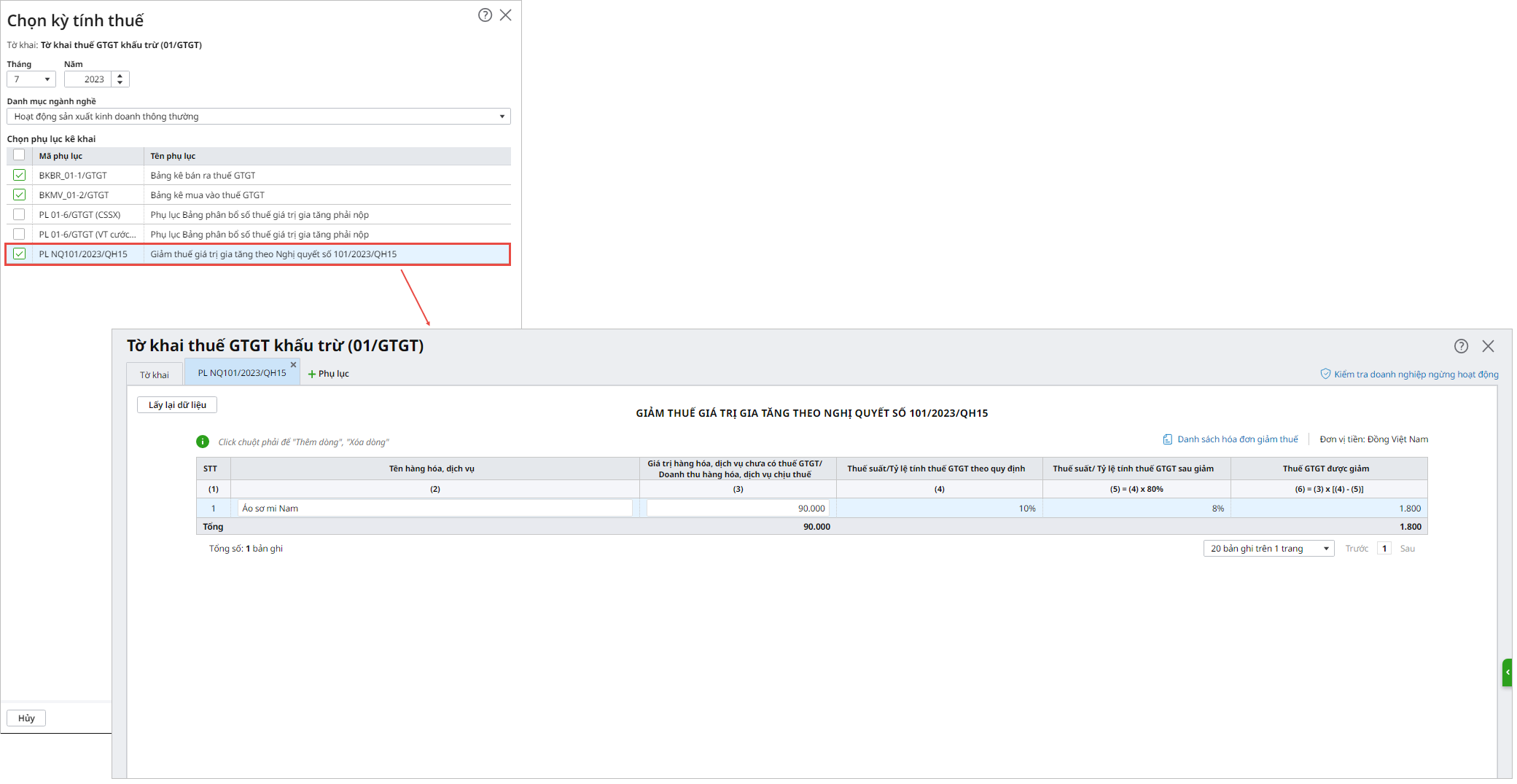

- Đáp ứng mẫu tờ khai thuế GTGT theo quy định, tự động trích xuất dữ liệu để lên tờ khai thuế GTGT: Phần mềm bổ sung phụ lục giảm thuế GTGT cho tờ khai thuế 01/GTGT, 04/GTGT đối với các hóa đơn chứng từ có giảm thuế và có tính năng tự động trích xuất dữ liệu để tổng hợp dữ liệu kế toán đã nhập lên trong kỳ và lên tờ khai thuế GTGT nhanh chóng, chính xác, giúp giảm thiểu thời gian, giảm thiểu sai sót và các công tác tổng hợp thủ công cho kế toán.

Bạn chưa dùng Phần mềm kế toán online MISA AMIS? Nhận ngay 15 ngày dùng thử miễn phí đầy đủ tính năng

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/