Công văn số 3326/CTBNI-TTHT do Cục Thuế tỉnh Bắc Ninh phát hành ngày 26 tháng 6 năm 2024 cung cấp hướng dẫn cụ thể về các vấn đề liên quan đến thuế Thu Nhập Cá Nhân (TNCN) và Thu Nhập Doanh Nghiệp (TNDN) đối với công tác phí của người nước ngoài cho Công ty TNHH Laird Việt Nam.

Nội dung công văn cụ thể như sau:

Kính gửi: Công ty TNHH Laird Việt Nam Mã số thuế: 2300804485 Địa chỉ: Lô K10, Khu công nghiệp Quế Võ (khu vực mở rộng), phường Nam Sơn, thành phố Bắc Ninh, tỉnh Bắc Ninh

Ngày 14/06/2024, Cục Thuế tỉnh Bắc Ninh nhận được công văn số 240611/CV ngày 11/06/2024 của Công ty TNHH Laird Việt Nam (sau đây gọi tắt là “Công ty”) đề nghị hướng dẫn về thuế TNCN và thuế TNDN đối với công tác phí của người nước ngoài. Về vấn đề này, Cục Thuế tỉnh Bắc Ninh có ý kiến như sau: Căn cứ Điều 1 Thông tư số 111/2013/TT-BTC ngày 15/08/2013 của Bộ Tài chính (đã được sửa đổi bổ sung bởi Điều 2 Thông tư 119/2014/TT-BTC ngày 01/09/2014 của Bộ Tài chính) quy định: “Điều 1. Người nộp thuế … Phạm vi xác định thu nhập chịu thuế của người nộp thuế như sau: Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập; Đối với cá nhân là công dân của quốc gia, vùng lãnh thổ đã ký kết Hiệp định với Việt Nam về tránh đánh thuế hai lần và ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập và là cá nhân cư trú tại Việt Nam thì nghĩa vụ thuế thu nhập cá nhân được tính từ tháng đến Việt Nam trong trường hợp cá nhân lần đầu tiên có mặt tại Việt Nam đến tháng kết thúc hợp đồng lao động và rời Việt Nam (được tính đủ theo tháng) không phải thực hiện các thủ tục xác nhận lãnh sự để được thực hiện không thu thuế trùng hai lần theo Hiệp định tránh đánh thuế trùng giữa hai quốc gia. Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập …” Căn cứ khoản 2 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/08/2013 của Bộ Tài chính quy định: “Điều 2. Các khoản thu nhập chịu thuế

… đ) Các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả mà người nộp thuế được hưởng dưới mọi hình thức: Tại Điều 6 Thông tư 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính (đã được sửa đổi bổ sung tại Điều 4 Thông tư 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính) quy định: “Điều 4. Sửa đổi, bổ sung Điều 6 Thông tư số 78/2014/TT-BTC (đã được sửa đổi, bổ sung tại Khoản 2 Điều 6 Thông tư số 119/2014/TT-BTC và Điều 1 Thông tư số 151/2014/TT-BTC) như sau: Điều 6. Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng.” Căn cứ các quy định nêu trên và nội dung trình bày tại văn bản của Công ty. Trường hợp Công ty có phát sinh các khoản chi phí vé máy bay, visa, khách sạn,.. cho các nhân viên là người nước ngoài sang công tác tại Việt Nam để hỗ trợ đào tạo miễn phí và cho khách hàng sang thăm cơ sở hạ tầng nhà máy của Công ty tại Việt Nam thì thực hiện như sau: – Về thuế TNCN: Nếu các khoản này không phải là khoản lợi ích mà các cá nhân người nước ngoài được hưởng theo quy định tại Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/08/2013 của Bộ Tài chính thì không thuộc đối tượng chịu thuế TNCN theo quy định tại Điều 1 Thông tư số 111/2013/TT-BTC ngày 15/08/2013 của Bộ Tài chính (đã được sửa đổi bổ sung bởi Điều 2 Thông tư 119/2014/TT-BTC ngày 01/09/2014 của Bộ Tài chính). – Về thuế TNDN: Công ty được tính vào chi phí được trừ nếu khoản chi này đáp ứng điều kiện quy định tại Điều 6 Thông tư 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính (đã được sửa đổi bổ sung tại Điều 4 Thông tư 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính). Công ty căn cứ các quy định của pháp luật và tình hình thực tế tại Công ty để thực hiện theo đúng quy định. Cục Thuế tỉnh Bắc Ninh hướng dẫn để Công ty biết và thực hiện. Trong quá trình thực hiện nếu có điều gì vướng mắc, đề nghị Công ty liên hệ với Cục Thuế tỉnh Bắc Ninh (phòng Tuyên truyền – Hỗ trợ người nộp thuế – Số điện thoại: 0222.3822347) để được hướng dẫn và giải đáp./.

|

Tải công văn số 3326/CTBNI-TTHT tại đây

Công văn trích dẫn và dựa trên các điều khoản của Thông tư số 111/2013/TT-BTC và các sửa đổi, bổ sung sau này. Các thông tư này quy định rõ ràng về phạm vi thu nhập chịu thuế, các khoản thu nhập chịu thuế, và các điều kiện để các khoản chi được trừ khi xác định thu nhập chịu thuế. Cụ thể:

Thuế TNCN:

Đối với thuế TNCN, Cục Thuế tỉnh Bắc Ninh hướng dẫn rằng nếu các khoản chi cho người nước ngoài (ví dụ như vé máy bay, visa, khách sạn) không phải là lợi ích bằng tiền hoặc không bằng tiền mà người sử dụng lao động trả cho người nộp thuế thì các khoản này không thuộc đối tượng chịu thuế TNCN theo quy định.

Có thể bạn quan tâm: Thu nhập chịu thuế là gì? Phân biệt thu nhập chịu thuế và thu nhập tính thuế.

Thuế TNDN:

Về thuế TNDN, công ty có thể tính các khoản chi này vào chi phí được trừ nếu chúng đáp ứng các điều kiện liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp và có đầy đủ hóa đơn, chứng từ hợp pháp. Điều này cung cấp một cơ sở rõ ràng cho công ty khi xác định các khoản chi có thể trừ để tính thuế TNDN.

Tìm hiểu thêm Các khoản chi phí không được trừ khi tính thuế TNDN

Công văn số 3326/CTBNI-TTHT do Cục Thuế tỉnh Bắc Ninh đã đưa ra những hướng dẫn rõ ràng giúp công ty biết cách xử lý các khoản chi phí liên quan đến công tác của người nước ngoài trong bối cảnh pháp lý của Việt Nam. Điều này không chỉ giúp các doanh nghiệp tuân thủ tốt hơn mà còn góp phần vào việc tạo dựng một môi trường kinh doanh thông thoáng và minh bạch tại Việt Nam.

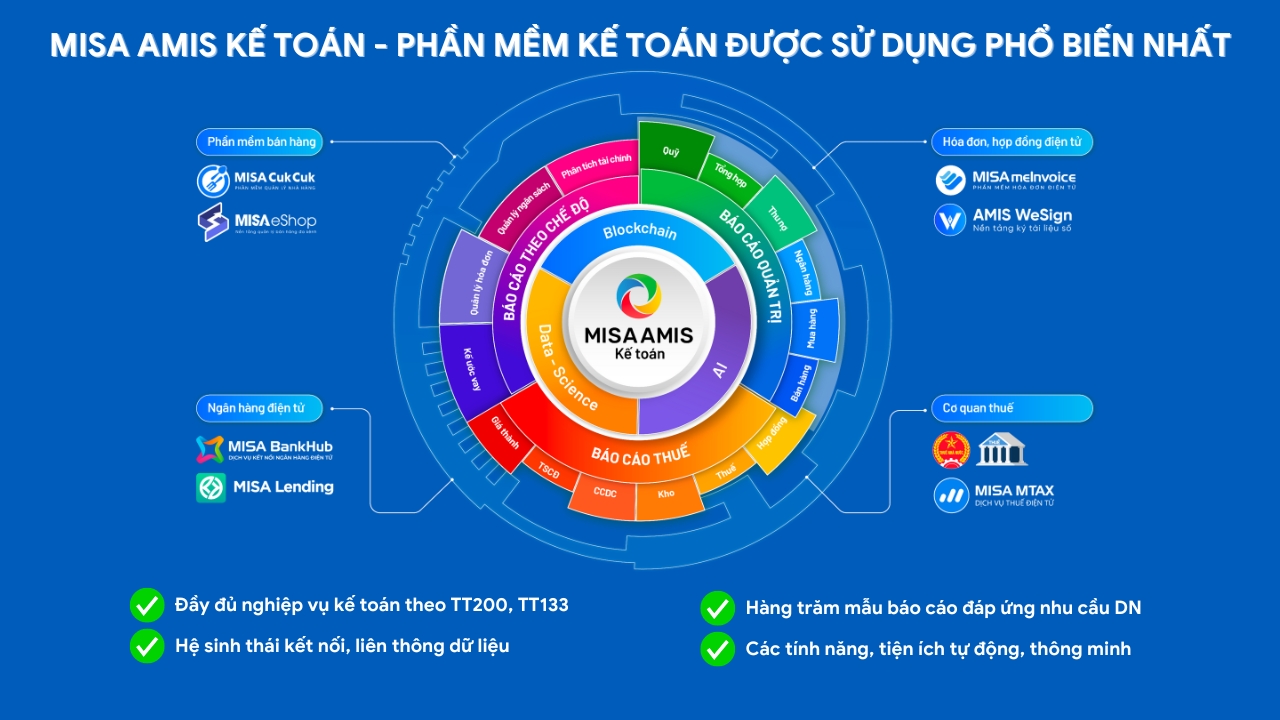

MISA AMIS không chỉ cung cấp kiến thức chuyên sâu về kế toán, mà còn phát triển phần mềm kế toán MISA AMIS – giải pháp quản trị tài chính toàn diện, đơn giản, thông minh và chính xác với các tính năng như:

Hệ sinh thái kết nối toàn diện:

- Hóa đơn điện tử: Xuất hóa đơn trực tiếp từ phần mềm.

- Ngân hàng điện tử: Lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm.

- Cổng mTax của cơ quan Thuế: Nộp tờ khai và thuế trực tuyến từ phần mềm.

Quản trị bán hàng, nhân sự và nhiều hệ thống khác.

- Đầy đủ các nghiệp vụ kế toán:

- 20 nghiệp vụ kế toán theo TT133 & TT200, bao gồm: Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

Tự động hóa quy trình nhập liệu:

- Nhập liệu tự động từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel, giúp tiết kiệm thời gian và giảm thiểu sai sót.

- Tự động tổng hợp và báo cáo tài chính:

- Tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu sẵn có, đáp ứng nhanh chóng yêu cầu của lãnh đạo.

Trải nghiệm miễn phí phần mềm kế toán trực tuyến MISA AMIS trong 15 ngày để quản lý công tác kế toán hiệu quả hơn!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/