Nộp thuế điện tử là hình thức bắt buộc với hầu hết doanh nghiệp hiện nay, giúp tiết kiệm thời gian, giảm giấy tờ và minh bạch trong quản lý thuế. Tuy nhiên, trong quá trình thực hiện, nhiều kế toán vẫn gặp phải lỗi hệ thống, khó tra cứu hoặc không biết cách xử lý khi cần hủy tờ khai.

Bài viết này MISA AMIS sẽ hướng dẫn bạn từ A-Z cách kê khai và nộp thuế điện tử đúng quy trình, cách khắc phục lỗi thường gặp, tra cứu tờ khai đã nộp và giải đáp những thắc mắc phổ biến nhất

1. Điều kiện nộp thuế điện tử online

Người nộp thuế có thể tự nguyện đăng ký sử dụng dịch vụ nộp thuế điện tử khi đáp ứng đủ các điều kiện sau:

- Là tổ chức hoặc doanh nghiệp đã được cấp mã số thuế / mã số doanh nghiệp và đang hoạt động.

- Sở hữu chứng thư số do tổ chức cung cấp dịch vụ chứng thực chữ ký số công cấp và chứng thư này còn hiệu lực.

- Có kết nối Internet và địa chỉ email liên lạc ổn định với cơ quan thuế.

- Đang thực hiện khai thuế điện tử trên cổng thông tin điện tử của cơ quan thuế.

- Có tài khoản tại các ngân hàng thương mại.

Hiện tại, để sử dụng dịch vụ, người nộp thuế cần có tài khoản tại một ngân hàng đã phối hợp với Tổng cục Thuế cung cấp dịch vụ và thuộc địa bàn quản lý của các cục thuế, chi cục thuế trên toàn quốc.

2. Hướng dẫn 5 bước đăng ký tài khoản nộp thuế điện tử

Đăng ký nộp thuế điện tử là việc đầu tiên mà người nộp thuế cần phải thực hiện để triển khai nộp thuế điện tử qua mạng.

Để thực hiện đăng ký tài khoản, người nộp thuế cần thực hiện các bước sau:

Bước 1 : Đăng nhập tài khoản:

NNT thực hiện truy cập vào trang của cơ quan thuế: https://thuedientu.gdt.gov.vn/ , chọn mục “Doanh nghiệp”.

Đăng nhập vào tài khoản đã đăng ký “ MST-QL” => Điền “Mật khẩu” => Nhấn “Đăng nhập”.

Lưu ý: Trên trang thuế điện tử, NNT sẽ có 03 dạng tài khoản đăng nhập (TK chữ ký số – Token) nhưng đều cùng 01 mật khẩu:

- MST: Loại tài khoản này chỉ được dùng để thực hiện nộp các loại tờ khai và không dùng để thực hiện nộp thuế.

- MST-NT: Loại tài khoản chỉ để nộp tiền thuế và không nộp được các loại tờ khai

- MST-QL: Đây là loại tài khoản quản lý của cả 2 loại tài khoản trên. Tài khoản này đều có thể dùng để nộp các loại tờ khai và nộp tiền thuế.

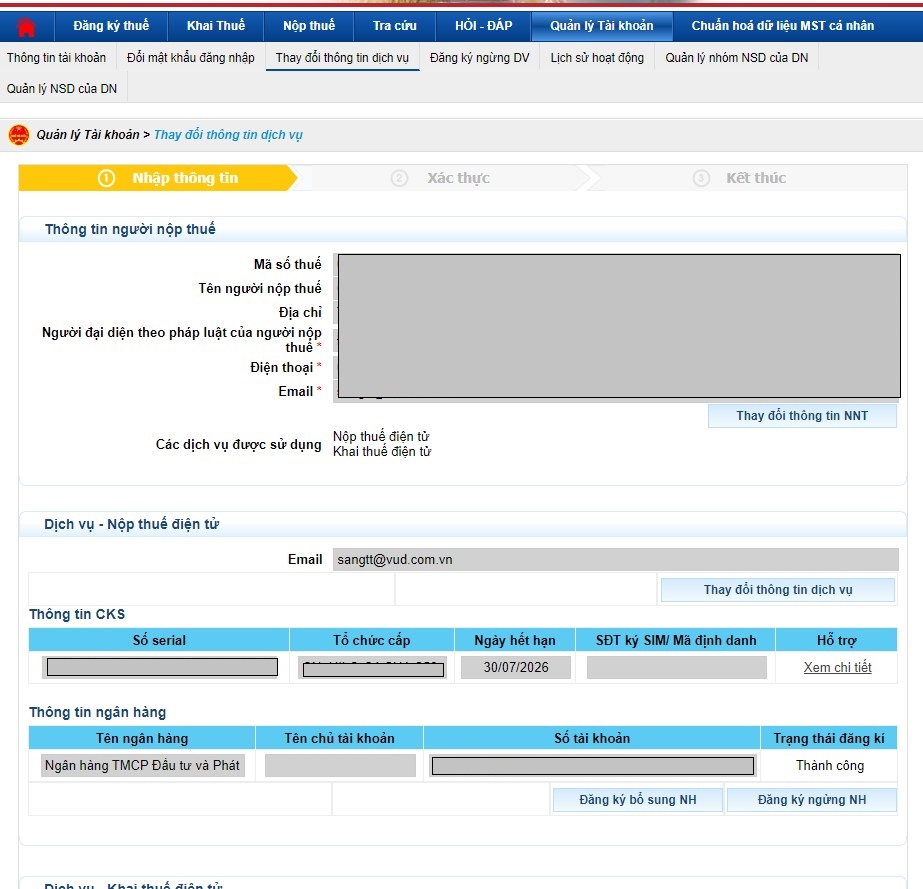

Bước 2 : Sau khi thực hiện đăng nhập tài khoản, NNT Chọn “Quản lý thông tin” => “Thay đổi thông tin dịch vụ” => “Dịch vụ nộp thuế điện tử” => “Đăng ký bổ sung ngân hàng”.

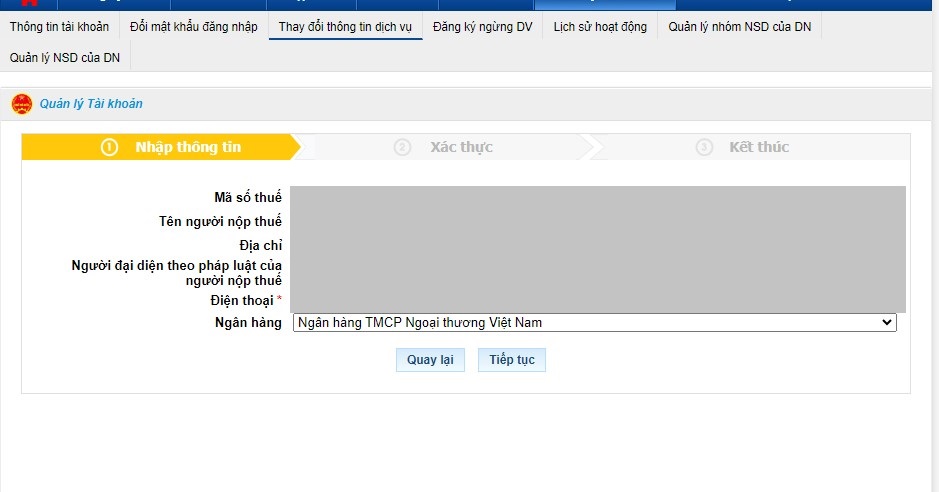

Bước 3 : Tiếp theo thực hiện chọn “Tên ngân hàng” => Tiếp tục

Điền các thông tin về tài khoản: Tên chủ tài khoản => Số tài khoản => Tiếp tục

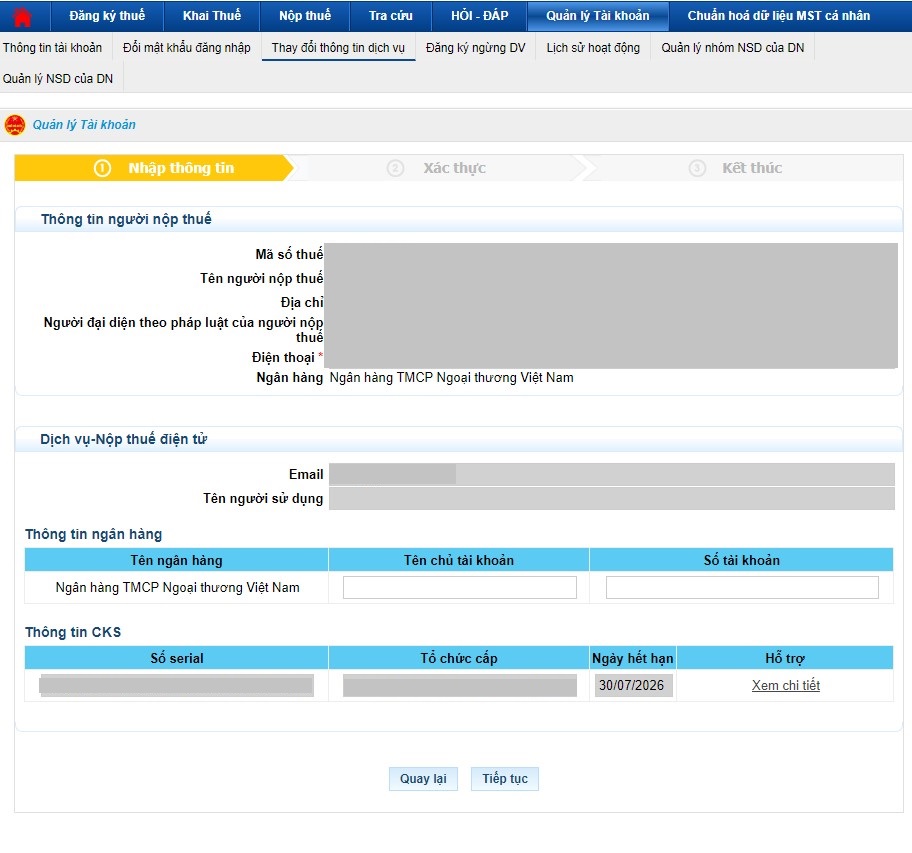

Bước 4 : Thực hiện kiểm tra lại các thông tin đã đăng ký, cắm chữ ký số và nhấn “Ký và gửi” => Điền mã Pin => “Chấp nhận” => Ký và gửi thành công.

Lưu ý: Hệ thống sẽ trả các kết quả khác nhau nếu:

- Trong trường hợp NNT thực hiện đăng ký lần đầu, hệ thống hiển thị kết quả như sau: “Tờ khai đăng ký giao dịch với cơ quan thuế bằng phương thức điện tử (Mẫu 01/ĐK-TĐT theo Thông tư 19/2021/TT-BTC ngày 18/3/2021)”.

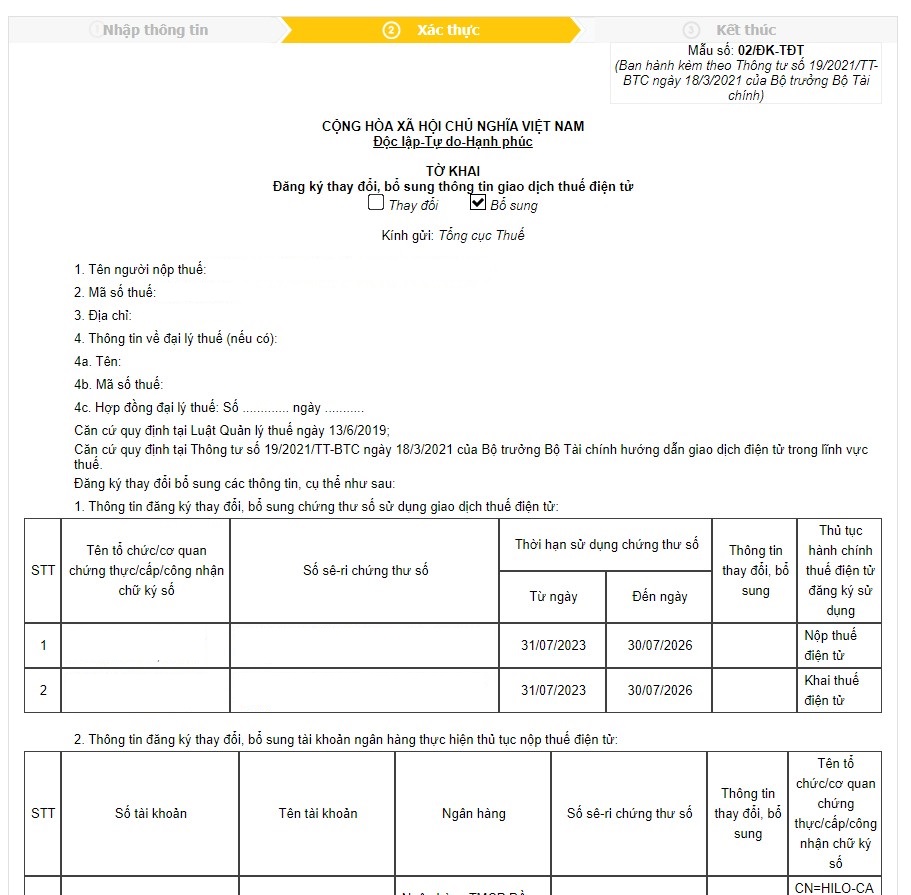

- Trong trường hợp NNT thay đổi, bổ sung thông tin, hệ thống hiển thị kết quả: “Tờ khai đăng ký thay đổi, bổ sung thông tin giao dịch thuế điện tử (Mẫu 02/ĐK-TĐT theo Thông tư 19/2021/TT-BTC ngày 18/3/2021)”.

Bước 5 : Sau khi đã ký gửi thành công đến cơ quan thuế, NNT thực hiện in tờ khai, => Ký, đóng dấu và nộp trực tiếp tờ khai tới ngân hàng đã đăng ký mở tài khoản => Đợi kết quả

=> Nếu đăng ký mở tài khoản thành công số tài khoản sẽ hiện ra trong mục “Nộp Thuế”

=> Như vậy, NNT đã có thể thực hiện nộp thuế điện tử qua trang của Tổng cục Thuế.

3. Hướng dẫn các bước kê khai nộp thuế điện tử qua mạng

Kể từ ngày 10/5/2023, Cổng Thông tin điện tử của Tổng cục Thuế đã nâng cấp chức năng cho phép người nộp thuế tra lập Giấy nộp tiền vào NSNN theo mã định danh (ID) khoản phải nộp theo Công văn số 1483/TCT_KK ngày 24/04/2023. Do đó, khi doanh nghiệp thực hiện nộp thuế điện tử có thể nộp theo mã định danh khoản phải nộp (ID) hoặc không có mã định danh khoản phải nộp (ID).

3.1 Đối với trường hợp nộp thuế đã có mã định danh khoản phải nộp (ID)

Đối với các doanh nghiệp đã có mã định danh khoản phải nộp (ID) có thể thực hiện nộp thuế theo 5 bước sau sau đây:

Bước 1: Đăng nhập vào trang thuedientu.gdt.gov.vn và chọn chức năng “ Nộp thuế”

Bước 2: NNT lựa chọn ngân hàng nộp thuế và lựa chọn truy vấn thông tin số thuế phải nộp.

Bước 3: NNT nhấn “ Truy vấn” – Hệ thống xử lý dữ liệu và hiển thị kết quả.

Bước 4: NNT xem xet và tích chọn khoản thuế cần nộp

Bước 5: NNT chọn “Hoàn thành” để hệ thống hiển thị Giấy nộp tiền.

Xem chi tiết về Cách nộp thuế theo mã định danh khoản phải nộp (ID)

3.2 Đối với trường hợp nộp thuế chưa có mã định danh (ID)

Hiện tại có rất nhiều trường hợp các Doanh nghiệp mới thành lập chưa có mã định danh khoản phải nộp (ID) hoặc do mới nộp Tờ khai nên hệ thống thuế chưa tự sinh ra mã ID để NNT thực hiện nộp thuế theo mã định danh. Đối với các trường hợp trên, doanh nghiệp có thể thực hiện nộp thuế theo các bước sau đây:

Bước 1 : Doanh nghiệp đăng nhập vào trang web thuedientu.gdt.gov.vn, đăng nhập vào hệ và chọn chức năng “Nộp thuế”, chọn tiếp “Lập giấy nộp tiền”.

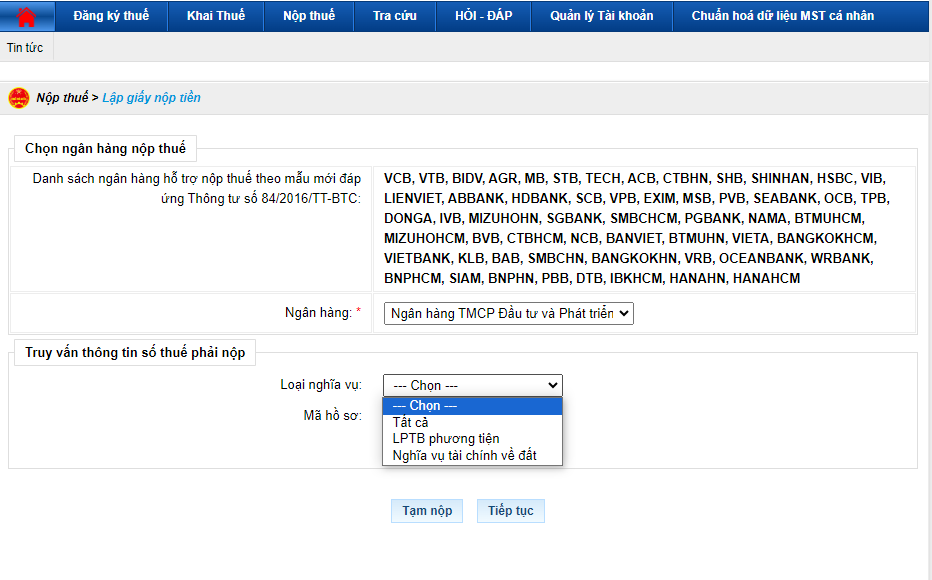

Hệ thống hiển thị màn hình chọn ngân hàng nộp thuế và tra cứu thông tin số thuế phải nộp gồm các thông tin sau:

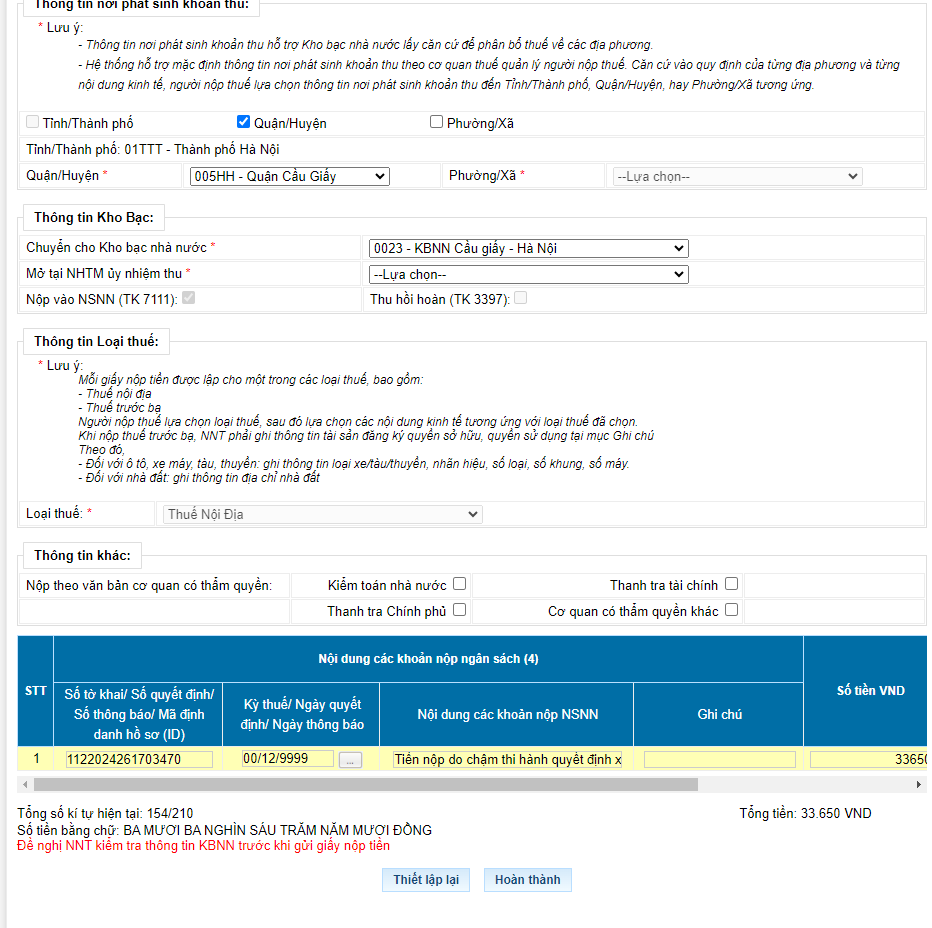

Bước 2 : Thực hiện nhấn “Tạm nộp”, hệ thống hiển thị màn hình lập Giấy nộp tiền tạm nộp

Chọn loại thuế cần nộp:

- “Tạm nộp thuế TNDN/ Lợi nhuận sau thuế còn lại sau khi trích lập các quỹ”.

- “Các loại thuế khác”.

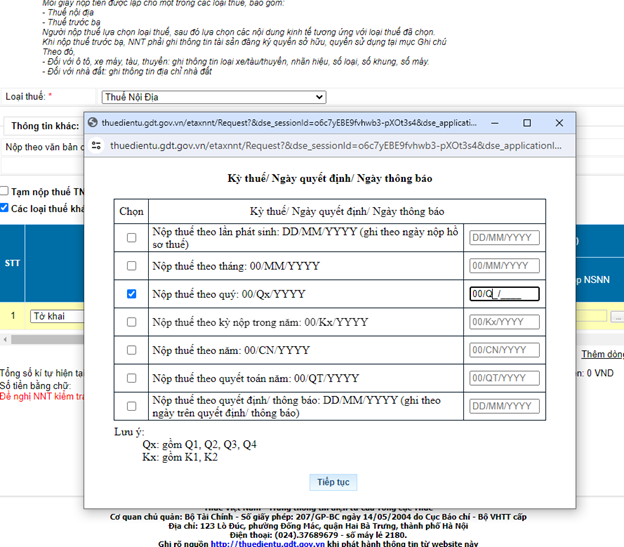

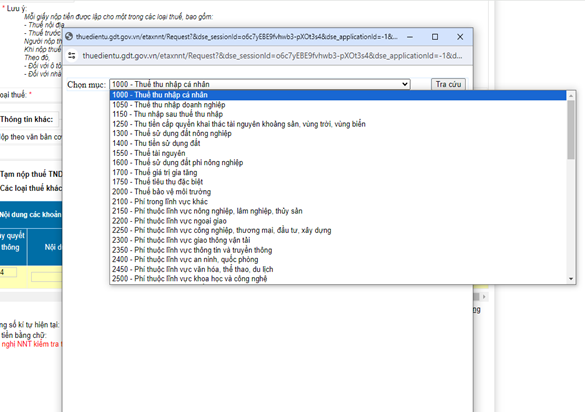

Bước 3 : Doanh nghiệp nhập thông tin nội dung khoản nộp ngân sách

- Trường hợp Doanh nghiệp chọn nút tích “ “Tạm nộp thuế TNDN/ Lợi nhuận sau thuế còn lại sau khi trích lập các quỹ” thì Doanh nghiệp sẽ chỉ được chọn các nội dung kinh tế ( tiểu mục) về thuế TNDN hoặc Lợi nhuận sau thuế còn lại sau khi trích lập các quỹ.

- Trường hợp Doanh nghiệp chọn nút tích “Các loại thuế khác”, hệ thống yêu cầu Doanh nghiệp lựa chọn khoản phải nộp phát sinh từ TK hoặc Thông báo hoặc Quyết định.

Chọn khoản nộp phát sinh từ “Tờ khai”: hệ thống thuế bắt buộc NNT phải chọn các tờ khai có trong danh mục tờ khai:

- Chọn khoản nộp phát sinh từ “Số quyết định/Số thông báo”: hệ thống bắt buộc NNT phải nhập số Thông báo hoặc số quyết định vào cột Số quyết định/Số Thông báo. Trong trường hợp thông tin của NNT nhập trùng với thông tin mà hệ thống đã ghi nhận về số thuế phải nộp theo ID thì hệ thống hiển thị cảnh báo: “Khoản phải nộp của NNT đã được cấp ID, đề nghị NNT kiểm tra và nộp theo ID”. Lúc này, NNT phải thực hiện lập giấy nộp tiền theo mã định danh khoản phải nộp (ID).

- Đối với trường hợp nộp các khoản thuế về sử dụng đất phi nông nghiệp: NNT nhập mã phi nông nghiệp vào cột Số tờ khai/Số quyết định /Số thông báo/Mã định danh hồ sơ (ID).

Bước 4 : NNT thực hiện chọn nút “Thanh toán” và kiểm tra lại các thông tin trên Giấy nộp tiền, xác nhận chuyển tiếp các bước ký và gửi Giấy nộp tiền đến ngân hàng . Trong trường hợp có sai sót, NNT chọn “Sửa lại” để quay lại Bước 1 và làm các bước tiếp theo như hướng dẫn trên.

4. Cách xử lý các lỗi thường gặp khi kê khai nộp thuế điện tử

Lỗi không tìm thấy thiết bị chứng thư số hoặc sai số pin

Nguyên nhân:

- USB Token chưa được cắm vào máy tính hoặc máy tính không nhận diện được thiết bị.

- Nhập sai mã PIN hoặc bật chế độ gõ tiếng Việt khi nhập mã.

Driver của USB Token chưa được cài đặt hoặc bị lỗi

Cách khắc phục:

- Kiểm tra và đảm bảo USB Token đã được cắm chắc chắn vào máy tính.

- Tắt chế độ gõ tiếng Việt và Caps Lock trước khi nhập mã PIN.

- Nếu nhập sai mã PIN nhiều lần, liên hệ với nhà cung cấp chữ ký số để được hỗ trợ mở khóa.

- Cài đặt hoặc cài đặt lại driver cho USB Token từ website của nhà cung cấp

Lỗi đã ấn “xác nhận” nhưng không chuyển sang bước

Nguyên nhân:

- Trình duyệt không tương thích hoặc chưa cài đặt đầy đủ các tiện ích cần thiết.

Cách khắc phục:

- Sử dụng trình duyệt Google Chrome và cài đặt tiện ích mở rộng hỗ trợ ký điện tử.

- Cài đặt phần mềm Java phiên bản mới nhất và đảm bảo đã kích hoạt trong trình duyệt.

- Thử xóa cache và cookies của trình duyệt, sau đó đăng nhập lại hệ thống.

Lỗi không nộp được tờ khai do không đọc được tờ khai thuế XML

Nguyên nhân:

- Tệp tờ khai XML bị lỗi định dạng hoặc không đúng cấu trúc quy định

Cách khắc phục:

- Mở lại phần mềm HTKK và kết xuất lại tờ khai XML.

- Đảm bảo tệp XML được đặt tên không chứa ký tự đặc biệt và đúng định dạng yêu cầu

- Kiểm tra và cập nhật phần mềm HTKK lên phiên bản mới nhất để tránh lỗi định dạng.

Lỗi “Xử lý chứng từ không thành công tại ngân hàng” khi tiến hành nộp thuế điện tử

Nguyên nhân:

- Do mã cơ quan thuế không hợp lệ..

- Số dư tài khoản ngân hàng của doanh nghiệp không đủ hạn mức tối thiểu Ngân hàng quy định hoặc số dư tài khoản của doanh nghiệp không đủ.

Cách khắc phục:

- Liên hệ trực tiếp cơ quan thuế để xác nhận lại mã cơ quan thuế và tiến hành lập lại giấy nộp tiền.

- TIến hành chuyển tiền vào tài khoản dùng để trích nợ. Đảm bảo đủ điều kiện về hạn mức tối thiểu sau khi trừ số tiền thuế mới “Nộp thuế thành công”.

Lỗi sai thông tin dẫn đến nộp thuế điện tử không được

Nguyên nhân:

- Do kế toán đăng ký nhầm ngân hàng hoặc nhập sai thông tin đăng ký của doanh nghiệp.

Cách khắc phục:

- Trường hợp đăng ký nhầm ngân hàng, kế toán có thể đến chi nhánh ngân hàng gần nhất để hủy đề nghị đăng ký. Như vậy, chi nhánh ngân hàng mà bạn đã đăng ký nhầm sẽ có căn cứ để từ chối việc đăng ký nộp thuế.

- Trường hợp kế toán nhập sai thông tin doanh nghiệp, kế toán cần liên hệ trực tiếp với chi nhánh ngân hàng đó để nhận được hỗ trợ hủy đăng ký.

5. Cách tra cứu tờ khai thuế đã nộp trên thuế điện tử

Việc kiểm tra lại tờ khai đã nộp giúp bạn đảm bảo thông tin thuế đã được gửi thành công và chính xác. Dưới đây là các bước cụ thể để tra cứu trên hệ thống thuế điện tử:

Bước 1: Đăng nhập vào hệ thống thuế điện tử

- Truy cập trang web: https://thuedientu.gdt.gov.vn

- Chọn phân hệ “Doanh nghiệp” hoặc “Cá nhân” tùy theo đối tượng.

- Nhập mã số thuế và mật khẩu để đăng nhập.

Bước 2: Truy cập chức năng tra cứu

- Sau khi đăng nhập, chọn mục “Khai thuees” trên thanh menu.

- Chọn “Tra cứu Tờ khai”,

Bước 3: Nhập thông tin tờ khai cần tra cứu

- Chọn loại tờ khai (ví dụ: Tờ khai thuế TNCN, GTGT, TNDN).

- Nhập khoảng thời gian cần tra cứu.

- Nhấn “Tra cứu” để xem kết quả.

- Bước 4: Xem và tải về tờ khai

- Hệ thống sẽ hiển thị danh sách các tờ khai đã nộp.

- Chọn tờ khai cần xem, sau đó nhấn “Tải về” để lưu tệp về máy tính.

6. Cách hủy tờ khai thuế điện tử đã nộp

Trong một số tình huống, doanh nghiệp có thể cần điều chỉnh hoặc hủy tờ khai thuế đã gửi lên hệ thống. Dưới đây là hướng dẫn chi tiết cách xử lý từng trường hợp để đảm bảo đúng quy định và không ảnh hưởng đến nghĩa vụ thuế:

Trường hợp tờ khai đã nộp nhưng phát hiện có sai sót hoặc thiếu thông tin

- Doanh nghiệp cần lập tờ khai bổ sung hoặc điều chỉnh, sau đó gửi lại qua hệ thống thuế điện tử theo đúng quy trình.

- Cơ quan thuế sẽ sử dụng dữ liệu từ tờ khai bổ sung làm căn cứ chính thức. Trong trường hợp này, không cần hủy tờ khai cũ, chỉ cần gửi bản cập nhật đúng là đủ.

Trường hợp nộp nhầm tờ khai thuế (sai mẫu, sai kỳ, sai đơn vị quản lý)

- Bước 1: Thực hiện kê khai lại và nộp tờ khai đúng lên hệ thống điện tử.

- Bước 2: Gửi văn bản đề nghị hủy tờ khai nộp nhầm đến cơ quan thuế đang quản lý, trình bày rõ lý do sai sót và đề nghị xác nhận tờ khai mới là hợp lệ.

7. Giải đáp một số câu hỏi về nộp thuế điện tử

Có thể nộp thuế điện tử ngoài giờ hành chính không?

Doanh nghiệp hoàn toàn có thể thực hiện nộp thuế điện tử 24/7, kể cả ngoài giờ hành chính, ngày nghỉ hoặc ngày lễ. Tuy nhiên, để đảm bảo giao dịch thành công, bạn nên thực hiện trước thời điểm hệ thống ngân hàng đối tác bảo trì (nếu có). Việc ghi nhận ngày nộp thuế sẽ tính theo thời gian hệ thống tiếp nhận thanh toán thành công.

Làm sao để lấy lại mật khẩu đăng nhập trang Thuế điện tử?

Trường hợp quên mật khẩu tài khoản tại https://thuedientu.gdt.gov.vn, bạn có thể thực hiện theo các bước sau:

- Bước 1: Tại trang đăng nhập, chọn “Quên mật khẩu”.

- Bước 2: Nhập Mã số thuế và địa chỉ email đã đăng ký với cơ quan thuế.

- Bước 3: Kiểm tra email để nhận mã xác thực và làm theo hướng dẫn hệ thống để thiết lập mật khẩu mới.

Nếu không nhận được email, hoặc email cũ không còn sử dụng, bạn cần liên hệ trực tiếp cơ quan thuế để được hỗ trợ cập nhật lại thông tin hoặc cấp lại tài khoản.

Kết luận

Nộp thuế điện tử không chỉ là yêu cầu bắt buộc, mà còn là xu hướng giúp doanh nghiệp tiết kiệm thời gian và nâng cao hiệu quả quản lý tài chính. Khi hiểu rõ quy trình kê khai, xử lý lỗi thường gặp, cũng như biết cách tra cứu và hủy tờ khai đúng cách, doanh nghiệp có thể chủ động hơn trong mọi tình huống phát sinh.

Để tối ưu hóa và giúp quản lý các công việc kế toán một cách hiệu quả, phần mềm kế toán MISA AMIS là một công cụ hỗ trợ đắc lực cho các kế toán viên. Với những tính năng về phân tích tài chính, quản lý công nợ, hàng hóa… và các nghiệp vụ liên quan đến thuế sẽ giúp cho doanh nghiệp nói chung và các kế toán viên nói riêng quản lý chính xác-hiểu quả đối với tình hình hoạt động của công ty. Cụ thể một số tinh năng tiêu biểu sau:

- Hỗ trợ lập tờ khai thuế theo biểu mẫu hiện hành.

- Lập báo cáo bảng kê hóa đơn mua vào, bán ra

- Tự động quyết toán thuế TNDN

- Phân tích báo cáo tài chính

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/