Các chương trình nghỉ mát, du lịch mà doanh nghiệp tổ chức hàng năm cho nhân sự của mình giúp động viên và khích lệ tinh thần làm việc của người lao động, tăng cường sự gắn kết giữa các thành viên trong doanh nghiệp, góp phần tăng năng suất lao động. Với các bạn kế toán việc hoàn thiện, tập hợp đầy đủ hồ sơ, hạch toán các khoản chi phí nghỉ mát này có thể còn gặp khó khăn, vướng mắc. MISA AMIS Kế toán tổng hợp chia sẻ đến các bạn đầy đủ thông tin, quy định liên quan của luật thuế cũng như hướng dẫn cách hạch toán khoản chi phí này đúng theo chế độ kế toán hiện hành.

1. Chi phí nghỉ mát có được tính là chi phí được trừ khi quyết toán thuế TNDN hay không?

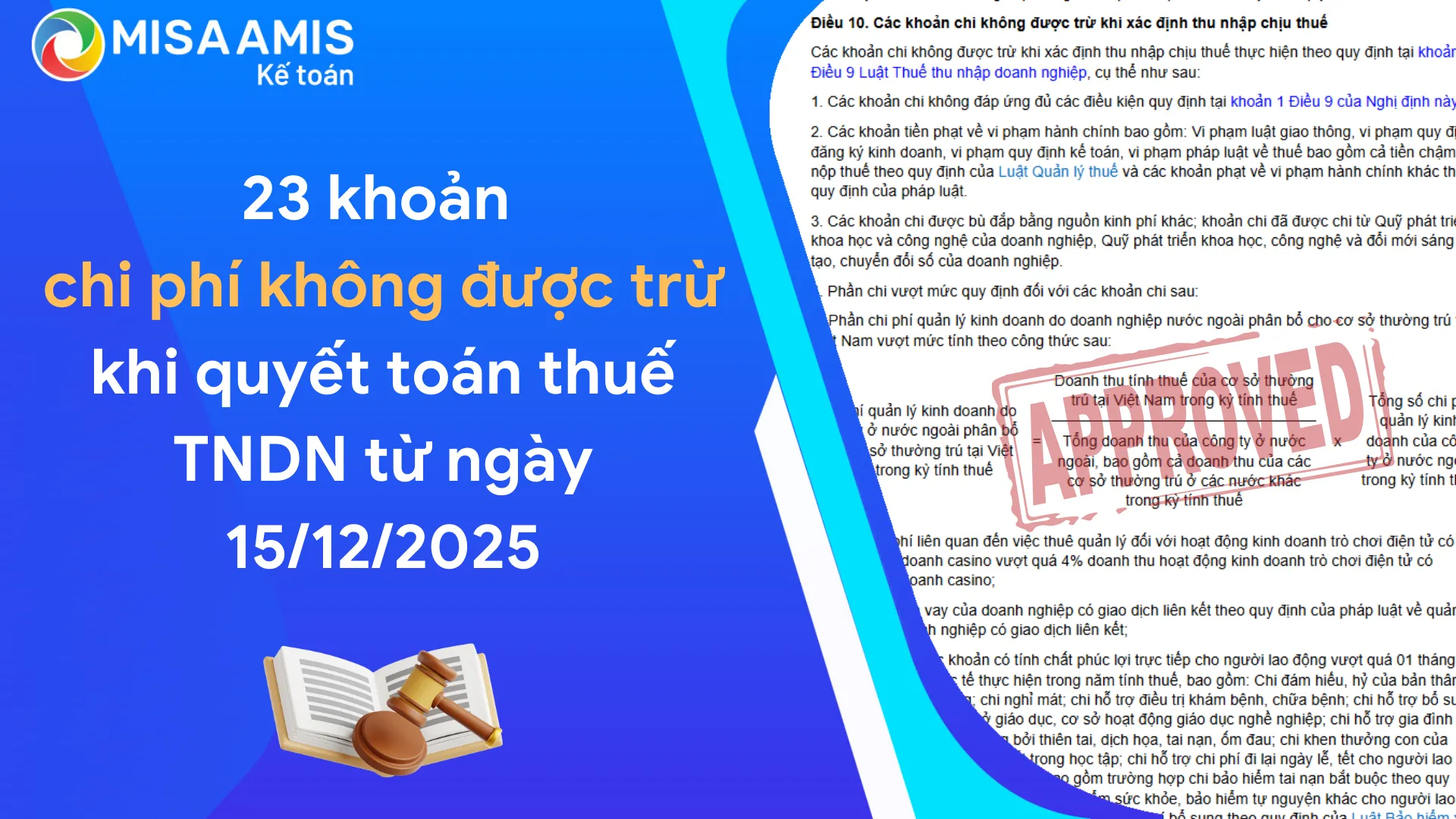

Căn cứ quy định tại Điều 9, Nghị định 320/2025/NĐ-CP trừ các khoản chi không được trừ nêu tại Điều 10 của Nghị định này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp, bao gồm cả khoản chi phí bổ sung được trừ theo tỷ lệ phần trăm tính trên chi phí thực tế phát sinh trong kỳ tính thuế liên quan đến hoạt động nghiên cứu và phát triển của doanh nghiệp

- Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

- Khoản chi có chứng từ thanh toán không dùng tiền mặt đối với trường hợp mua hàng hóa, dịch vụ và các khoản thanh toán khác từng lần có giá trị từ 05 triệu đồng trở lên. Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng

Bên cạnh đó, theo quy định tại khoản 8 Điều 10 Nghị định 320/2025 quy định các khoản tiền lương, tiền thưởng cho người lao động nếu không được ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau:

- Hợp đồng lao động; Thoả ước lao động tập thể;

- Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn;

- Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty

thì sẽ không được tính là chi phí được trừ, do đó doanh nghiệp cần ghi cụ thể Điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ trên.

Bên cạnh đó, dựa theo quy định tại điểm d, khoản 4, Điều 10 Nghị định 320/2025 thì các khoản chi phí phúc lợi không được trừ khi quyết toán thuế thu nhập doanh nghiệp như sau:

Phần chi cho các khoản có tính chất phúc lợi trực tiếp cho người lao động vượt quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế, bao gồm: Chi đám hiếu, hỷ của bản thân và gia đình người lao động; chi nghỉ mát; chi hỗ trợ điều trị khám bệnh, chữa bệnh; chi hỗ trợ bổ sung kiến thức học tập tại cơ sở giáo dục, cơ sở hoạt động giáo dục nghề nghiệp; chi hỗ trợ gia đình người lao động bị ảnh hưởng bởi thiên tai, dịch họa, tai nạn, ốm đau; chi khen thưởng con của người lao động có thành tích tốt trong học tập; chi hỗ trợ chi phí đi lại ngày lễ, tết cho người lao động; chi bảo hiểm tai nạn (không bao gồm trường hợp chi bảo hiểm tai nạn bắt buộc theo quy định của pháp luật chuyên ngành), bảo hiểm sức khỏe, bảo hiểm tự nguyện khác cho người lao động (trừ khoản đóng góp tham gia bảo hiểm hưu trí bổ sung theo quy định của Luật Bảo hiểm xã hội, khoản chi mua bảo hiểm nhân thọ cho người lao động, bảo hiểm hưu trí tự nguyện cho người lao động hướng dẫn tại điểm đ khoản này) và những khoản chi có tính chất phúc lợi khác

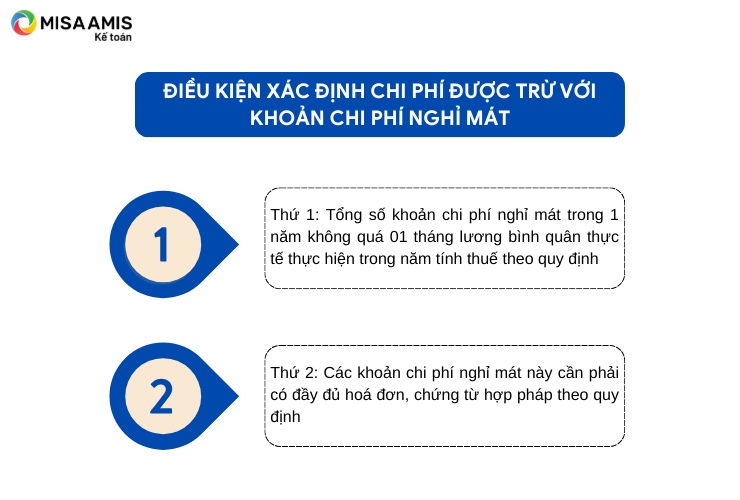

⇒ Như vậy, chúng ta có thể tóm tắt các điều kiện trên thành 02 nhóm điều kiện (với điều kiện doanh nghiệp đã đáp ứng các điều kiện khác nêu trên) như sau:

-

Điều kiện xác định chi phí được trừ với khoản chi phí nghỉ mát

- Tổng số khoản chi phí phúc lợi bao gồm cả chi phí nghỉ mát trong 1 năm không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế theo quy định.

- Một (01) tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp được tính bằng:

| 01 tháng lương bình quân thực tế thực hiện trong năm | = | Quỹ tiền lương thực hiện trong năm | : | 12 tháng |

Lưu ý: Trường hợp doanh nghiệp hoạt động không đủ 12 tháng thì 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế sẽ được tính như sau:

| 01 tháng lương bình quân thực tế thực hiện trong năm | = | Quỹ tiền lương thực hiện trong năm | : | số tháng thực tế hoạt động trong năm |

Chú thích:

-

- Quỹ tiền lương thực hiện là: Tổng số tiền lương thực tế đã chi trả của năm quyết toán đó đến thời hạn cuối cùng nộp hồ sơ quyết toán theo quy định (không bao gồm số tiền trích lập quỹ dự phòng tiền lương của năm trước chi trong năm quyết toán thuế);

⇒ Như vậy, tổng số khoản chi phí phúc lợi bao gồm cả chi phí nghỉ mát trong 1 năm không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế theo quy định.

- Các khoản chi phí nghỉ mát này cần phải có đầy đủ hoá đơn, chứng từ hợp pháp theo quy định.

- Các khoản chi phí nghỉ mát để được tính vào chi phí được trừ khi quyết toán thuế TNDN ngoài việc tổng các khoản chi không vượt quá 1 tháng lương bình quân thực tế thực hiện thì còn cần phải có đầy đủ hoá đơn, chứng từ hợp pháp theo quy định.

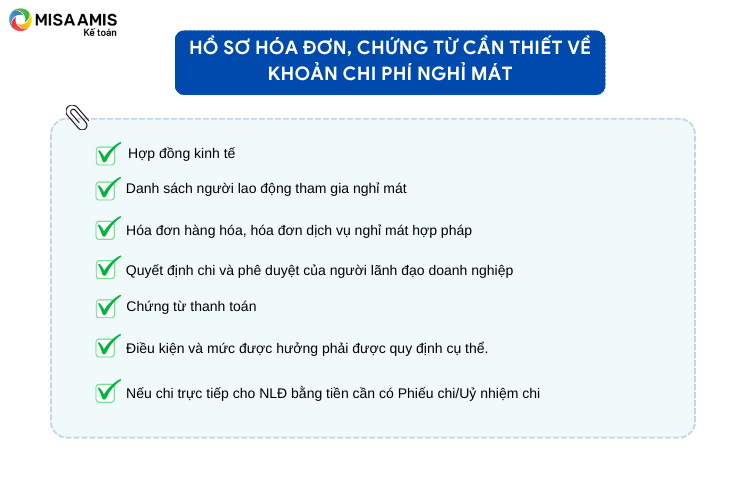

- Tùy theo từng trường hợp phát sinh khoản chi phí nghỉ mát mà có những hóa đơn, chứng từ phù hợp tương ứng như sau:

-

Hồ sơ hóa đơn, chứng từ cần thiết về khoản chi phí nghỉ mát

-

-

- Hợp đồng du lịch nghỉ mát (đối với trường hợp công ty các bạn có ký hợp đồng nghỉ mát du lịch với doanh nghiệp doanh lịch lữ hành).

- Hóa đơn phòng nghỉ, hóa đơn dịch vụ ăn uống, hóa đơn vé máy bay, tàu xe di chuyển…

- Chứng từ thanh toán nhà cung cấp: trường hợp với các khoản chi bằng hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 5 triệu đồng trở lên thì phải có chứng từ thanh toán không dùng tiền mặt.

- Quyết định đi nghỉ mát, phê duyệt kinh phí của Giám đốc.

- Bảng danh sách người lao động tham gia,

- Điều kiện được hưởng và mức được hưởng phải được ghi cụ thể tại một trong các hồ sơ sau: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.

- Phiếu chi/Uỷ nhiệm chi và bảng kê danh sách nhận tiền nghỉ mát nếu doanh nghiệp các bạn chi trực tiếp bằng tiền cho người lao động.

-

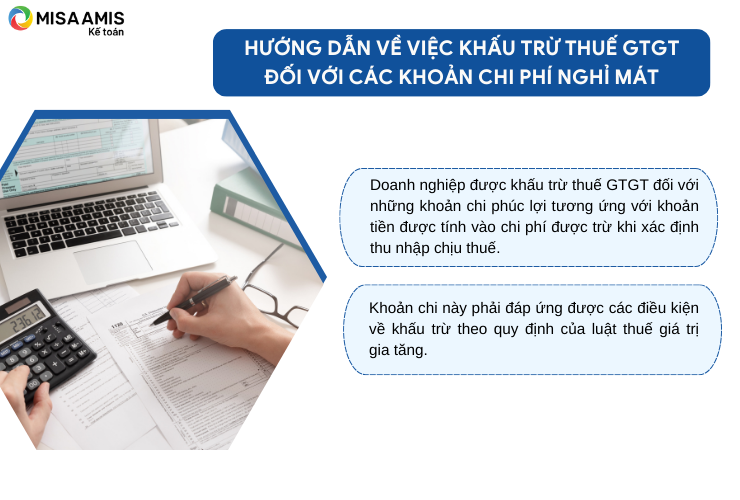

2. Chi phí nghỉ mát có được khấu trừ thuế GTGT

Căn cứ theo Công văn 4005/TCT-CS ngày 29/09/2015 của Tổng cục thuế gửi Cục Thuế tỉnh Đồng Nai nêu trên thì còn có hướng dẫn về việc khấu trừ thuế GTGT đối với các khoản chi phí nghỉ mát như sau:

-

Hướng dẫn về việc khấu trừ thuế GTGT đối với các khoản chi phí nghỉ mát

⇒ Như vậy, tóm tắt quy định trên cho thấy đối với khoản chi phí nghỉ mát (phúc lợi) cho người lao động thì doanh nghiệp được khấu trừ thuế GTGT tương ứng với khoản tiền được tính vào chi phí được trừ khi tính thuế TNDN của doanh nghiệp.

3. Chi phí nghỉ mát có tính thuế TNCN không?

Căn cứ Thông tư số 111/2013/TT-BTC; Thông tư 92/2015/TT-BTC và các Công văn hướng dẫn về việc tính thuế TNCN cho người lao động đối với chi phí nghỉ mát, nếu doanh nghiệp có các khoản chi phí nghỉ mát chi trả cho người lao động mà nội dung chi trả ghi rõ tên cá nhân được hưởng thì phải tính vào thu nhập chịu thuế TNCN của người lao động còn trường hợp nội dung chi trả không ghi rõ tên cá nhân được hưởng, chỉ ghi chung cho tập thể người lao động thì sẽ không tính vào thu nhập chịu thuế TNCN.

Chi tiết quy định và các Công văn tham khảo:

- Theo điểm đ3, khoản 2, Điều 2, Thông tư số 111/2013/TT-BTC quy định về việc tính và không tính vào thu nhập chịu thuế đối với các khoản chi giải trí, nghỉ mát cho người lao động như sau:

đ.3) Phí hội viên và các khoản chi dịch vụ khác phục vụ cho cá nhân theo yêu cầu như: chăm sóc sức khoẻ, vui chơi, thể thao, giải trí, thẩm mỹ, cụ thể như sau:

đ.3.1) Khoản phí hội viên (như thẻ hội viên sân gôn, sân quần vợt, thẻ sinh hoạt câu lạc bộ văn hóa nghệ thuật, thể dục thể thao…) nếu thẻ có ghi đích danh cá nhân hoặc nhóm cá nhân sử dụng. Trường hợp thẻ được sử dụng chung, không ghi tên cá nhân hoặc nhóm cá nhân sử dụng thì không tính vào thu nhập chịu thuế.

đ.3.2) Khoản chi dịch vụ khác phục vụ cho cá nhân trong hoạt động chăm sóc sức khoẻ, vui chơi, giải trí thẩm mỹ… nếu nội dung chi trả ghi rõ tên cá nhân được hưởng. Trường hợp nội dung chi trả phí dịch vụ không ghi tên cá nhân được hưởng mà chi chung cho tập thể người lao động thì không tính vào thu nhập chịu thuế.

- Công văn 1650/TCT-DNNCN ngày 24/4/2019 của Tổng cục thuế như sau:

+ Trường hợp, khoản chi nghỉ mát do VP Đại diện chi cho người lao động từ quỹ phúc lợi mà khoản chi ghi rõ tên cá nhân được hưởng thì khoản tiền này tính vào thu nhập chịu thuế thu nhập cá nhân của người lao động.

+ Trường hợp, khoản chi chung cho tập thể người lao động không ghi rõ tên cá nhân được hưởng thì khoản thu nhập này không tính vào thu nhập chịu thuế thu nhập cá nhân của người lao động.

+ Trường hợp cá nhân (người lao động) thuộc Văn phòng đại diện thực tế nhận được khoản nghỉ mát chi từ VP Đại diện nêu trên thì khoản thu nhập này tính vào thu nhập chịu thuế thu nhập cá nhân của người lao động”

- Theo hướng dẫn Công văn số 41659/CT-TTHT ngày 19/6/2018 của Cục thuế TP Hà Nội về việc xác định khoản chi nghỉ mát khi tính thuế TNCN:

“Trường hợp khoản chi nghỉ mát do Tổng Công ty Quản lý bay Việt Nam chi trả cho người lao động nếu nội dung chi trả ghi rõ tên cá nhân được hưởng thì tính vào thu nhập chịu thuế TNCN của người lao động theo quy định tại Thông tư số 111/2013/TT-BTC nêu trên”.

- Ngoài ra, dựa theo hướng dẫn về thuế TNCN trong Công văn 1982/TCT-DNNCN 2024 hướng dẫn chính sách thuế TNCN đối với khoản chi phí nghỉ mát hằng năm cho lao động ngày 10/05/2024 như sau:

Trường hợp khoản chi nghỉ mát do Công ty chi cho người lao động mà khoản chi ghi rõ tên cá nhân được hưởng thì khoản tiền này tính vào thu nhập chịu thuế thu nhập cá nhân của người lao động; Trường hợp khoản chi chung cho tập thể người lao động không ghi rõ tên cá nhân được hưởng thì khoản thu nhập này không tính vào thu nhập chịu thuế thu nhập cá nhân của người lao động.

4. Hướng dẫn hạch toán chi phí nghỉ mát

Theo quy định về chế độ kế toán doanh nghiệp, việc hạch toán chi phí nghỉ mát cho người lao động được thực hiện thống nhất theo Thông tư 200/2014/TT-BTC và Thông tư 99/2025/TT-BTC, không có sự khác biệt về nguyên tắc kế toán. Trên cơ sở đó, chi phí nghỉ mát được ghi nhận phù hợp với bản chất chi phí phát sinh và được hạch toán theo quy định hiện hành, cụ thể như sau:

- Trường hợp doanh nghiệp có trích lập quỹ phúc lợi và sử dụng quỹ phúc lợi để chi cho hoạt động nghỉ mát, trợ cấp khó khăn cho công nhân viên và người lao động thì ghi:

Nợ TK 353 – Quỹ khen thưởng, phúc lợi (3532)

Có các TK 111, 112, 331.

- Trường hợp doanh nghiệp không trích lập quỹ phúc lợi và mà sử dụng nguồn vốn chủ sở hữu của công ty để để chi cho hoạt động nghỉ mát, trợ cấp khó khăn cho công nhân viên và người lao động thì ghi:

Nợ TK 642- Chi phí quản lý doanh nghiệp

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu được khấu trừ), (nếu có)

Có các TK 111, 112, 331.

Ví dụ: Công ty TNHH PN có ký hợp đồng tổ chức tour du lịch nghỉ mát trọn gói cho nhân viên, người lao động năm 2025 vào đầu tháng 8/2025 với công ty CP du lịch HT. Sau khi tour du lịch hoàn thành doanh nghiệp PN đã thanh toán toàn bộ chi phí nghỉ mát cho người lao động bằng hình thức chuyển khoản là 110 triệu đồng (đã bao gồm thuế GTGT 10%). Biết rằng doanh nghiệp đã tập hợp đầy đủ hóa đơn, chứng từ hợp lệ kèm theo và dự kiến tổng số chi phí phúc lợi (bao gồm cả chi phí nghỉ mát) năm 2025 không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế 2025 của doanh nghiệp, bởi vì: Quỹ tiền lương thực hiện tính đến tháng 5/2023 của công ty đã là: 2.400trđ và doanh nghiệp không có trích lập quỹ dự phòng tiền lương của 2024

Căn cứ theo quy định của Chế độ kế toán theo Thông tư 99/2025/TT-BTC được doanh nghiệp sử dụng thì kế toán Công ty Phương Nga hạch toán như sau:

Nợ TK 642: 100.000.000VNĐ

Nợ TK 1331: 10.000.000VNĐ

Có TK 112: 110.000.000VNĐ

Kết luận

Trên đây là toàn bộ nội dung tổng hợp, phân tích về thuế và kế toán liên quan tới chi phí nghỉ mát của doanh nghiệp. AMIS Kế toán hy vọng nội dung trên đã giúp bạn đọc và quý doanh nghiệp hiểu rõ về cách xác định các khoản chi phí nghỉ mát được trừ khi tính thuế TNDN, xác định khoản thuế GTGT khi khấu trừ thuế GTGT cũng như xác định khoản thuế TNCN cho người lao động của công ty khi quyết toán thuế TNCN được đầy đủ và chính xác.

Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Mời anh/chị đăng ký đăng ký dùng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để trải nghiệm công cụ tài chính tối ưu nhất!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/