Kể từ ngày 01/02/2022, Nghị định 15/2022/NĐ-CP quy định về chính sách miễn, giảm thuế theo Nghị quyết 43/2022/QH15 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ chương trình phục hồi và phát triển kinh tế – xã hội có hiệu lực thi hành. Theo đó, thuế giá trị gia tăng (GTGT) đối với một số nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10% sẽ được giảm còn 8%.

Bước sang năm 2023, nhóm hàng hóa dịch vụ này có thể quay về áp dụng mức thuế suất cũ là 10%. Trong giai đoạn chuyển tiếp, nhiều doanh nghiệp phát sinh các trường hợp đặc biệt và hiện đang gặp vướng mắc trong việc áp dụng thuế suất thuế GTGT 8% hay thuế suất thuế GTGT 10%. Tính đến thời điểm hiện tại, các Cơ quan thuế địa phương gần như chưa ban hành Công văn hướng dẫn cụ thể cho các trường hợp này.

Trong bài viết dưới đây, MISA đưa ra các phân tích, đánh giá dựa trên nguyên tắc về cơ hội được áp dụng 8% thuế GTGT trong năm 2023 với một số trường hợp vướng mắc thường gặp.

1. Cơ sở pháp lý

- Theo quy định tại Điều 9, Nghị định 123/2020/NĐ-CP, thời điểm xuất hóa đơn với hàng hóa, dịch vụ được xác định như sau:

“Điều 9. Thời điểm lập hóa đơn

Thời điểm lập hóa đơn đối với bán hàng hóa (bao gồm cả bán tài sản nhà nước, tài sản tịch thu, sung quỹ nhà nước và bán hàng dự trữ quốc gia) là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

Thời điểm lập hóa đơn đối với cung cấp dịch vụ là thời điểm hoàn thành việc cung cấp dịch vụ không phân biệt đã thu được tiền hay chưa thu được tiền. Trường hợp người cung cấp dịch vụ có thu tiền trước hoặc trong khi cung cấp dịch vụ thì thời điểm lập hóa đơn là thời điểm thu tiền (không bao gồm trường hợp thu tiền đặt cọc hoặc tạm ứng để đảm bảo thực hiện hợp đồng cung cấp các dịch vụ: kế toán, kiểm toán, tư vấn tài chính, thuế; thẩm định giá; khảo sát, thiết kế kỹ thuật; tư vấn giám sát; lập dự án đầu tư xây dựng).”

- Khoản 1, Điều 3, Nghị định số 15/2022/NĐ-CP hiện đang quy định về hiệu lực áp dụng như sau:

“Điều 3. Hiệu lực thi hành và tổ chức thực hiện

Nghị định này có hiệu lực từ ngày 01 tháng 02 năm 2022.

Điều 1 Nghị định này được áp dụng kể từ ngày 01 tháng 02 năm 2022 đến hết ngày 31 tháng 12 năm 2022.”

Cập nhật: Công văn số: 2121/TCT-CS ngày 29 tháng 5 năm 2023 về việc lập hóa đơn thực hiện Nghị định số 15/2022/NĐ-CP của Tổng cục thuế hướng dẫn bổ sung một số vướng mắc liên quan đến việc lập hóa đơn khi thực hiện Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính phủ.

2. Các tình huống phát sinh và gợi ý hướng giải quyết

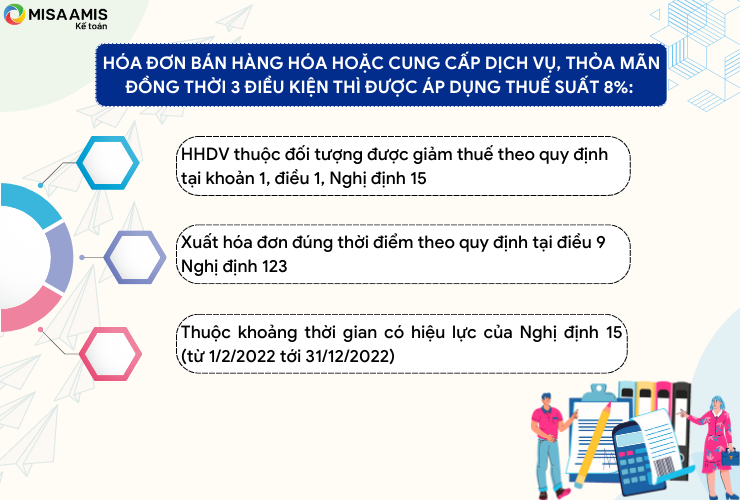

Theo các quy định trên, có thể hiểu rằng:

Nếu hóa đơn bán hàng hóa hoặc cung cấp dịch vụ (thuộc các nhóm hàng hóa dịch vụ được giảm thuế theo quy định tại Khoản 1 Điều 1 Nghị định số 15/2022/NĐ-CP) xuất đúng thời điểm theo quy định tại Điều 9, Nghị định 123/2020/NĐ-CP và thuộc khoảng thời gian hiệu lực của Nghị định số 15/2022/NĐ-CP (từ 1/2/2022-31/12/2022) thì được áp dụng thuế suất 8%.

>> Có thể bạn quan tâm: [Cập nhật giải đáp] Về vấn đề áp dụng thuế GTGT 8% đối với hóa đơn dịch vụ được xuất từ năm 2022 cho năm 2023

Tuy nhiên, trong thực tế phát sinh nhiều tình huống hết sức phức tạp. Căn cứ theo các quy định và Công văn số: 2121/TCT-CS ngày 29 tháng 5 năm 2023 của Tổng cục thuế trích dẫn nêu trên và các văn bản hướng dẫn có liên quan, bài viết đưa ra gợi ý xử lý đối với một số trường hợp vướng mắc phổ biến thường gặp như dưới đây:

| STT | Trường hợp | Loại hóa đơn | Thuế suất |

| 1 | Trường hợp hàng hóa, dịch vụ thuộc đối tượng được giảm thuế GTGT theo Nghị định 15/2022/NĐ-CP , sau ngày 31/12/2022 phát hiện có sai sót phải lập hóa đơn điều chỉnh hoặc thay thế mà không ảnh hưởng tới tiền hàng và thuế GTGT phải nộp hoặc điều chỉnh giá tính thuế thì | hóa đơn điều chỉnh hoặc thay thế áp dụng thuế suất thuế GTGT 8%; | 8% |

| 2 | Trường hợp sai sót về số lượng hàng hóa dẫn đến sai sót về tiền hàng và thuế GTGT thì | hóa đơn điều chỉnh hoặc thay thế áp dụng thuế suất thuế GTGT theo quy định tại thời điểm lập hóa đơn điều chỉnh hoặc thay thế. | Ví dụ tháng 1,2,3,4,5,6 năm 2023 là 10% |

| 3 | Trường hợp hàng hóa đã mua trước 01/01/2023 với thuế suất 8%, sau ngày 31/12/2022 người mua trả lại hàng hóa do không đúng quy cách, chất lượng thì | người bán lập hóa đơn hoàn trả hàng hóa để điều chỉnh giảm hoặc thay thế hóa đơn đã lập với thuế suất thuế GTGT 8%, người bán và người mua có thỏa thuận ghi rõ hàng bán trả lại. | 8% |

| 4 | – Trường hợp cơ sở kinh doanh áp dụng hình thức chiết khấu thương mại dành cho khách hàng và đối với các khoản chiết khấu thương mại của hàng hóa được giảm thuế GTGT với thuế suất 8% đã bán trong năm 2022 nhưng từ 01/01/2023 mới xuất hóa đơn thể hiện nội dung chiết khấu thương mại thì: | + Trường hợp số tiền chiết khấu được lập vào lần mua cuối cùng hoặc kỳ tiếp theo sau ngày 31/12/2022 thì số tiền chiết khấu của hàng hóa đã bán được tính điều chỉnh ở nội dung giá tính thuế, thuế suất thực hiện theo pháp luật hiện hành tại thời điểm lập hóa đơn. | Ví dụ tháng 1,2,3,4,5,6 năm 2023 là 10% |

| + Trường hợp số tiền chiết khấu được lập khi kết thúc chương trình (kỳ) chiết khấu sau ngày 31/12/2022 thì người bán lập hóa đơn điều chỉnh và áp dụng thuế suất thuế GTGT 8% tại thời điểm bán hàng. | 8% | ||

| 5 | – Trường hợp cơ sở kinh doanh bán hàng hóa, cung cấp dịch vụ (thuộc đối tượng giảm thuế GTGT theo Nghị định số 15/2022/NĐ-CP) nhưng sau ngày 31/12/2022 cơ sở kinh doanh mới lập hóa đơn đối với doanh thu bán hàng hóa, dịch vụ phát sinh từ ngày 01/02/2022 đến 31/12/2022 và hoạt động xây dựng, lắp đặt có thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền, được xác định từ ngày 01/02/2022 đến hết ngày 31/12/2022 nhưng sau ngày 31/12/2022, cơ sở kinh doanh mới lập hóa đơn đối với doanh thu xây dựng, lắp đặt đã nghiệm thu, bàn giao thì | thuộc trường hợp lập hóa đơn không đúng thời điểm, được áp dụng giảm thuế GTGT theo Nghị định số 15/2022/NĐ-CP ngày 28/1/2022 của Chính phủ và bị xử lý vi phạm hành chính đối với hành vi lập hóa đơn không đúng thời điểm. | 8% |

Bạn đọc lưu ý, trên đây chỉ là mức thuế suất gợi ý áp dụng, căn cứ vào các quy định về thời điểm xuất hóa đơn theo Điều 9, Nghị định 123/2020/NĐ-CP, các công văn, thông báo, chi tiết hỏi đáp do Bộ Tài Chính phản hồi và quan điểm của người viết.

Bên cạnh đó, cũng cần lưu ý rằng, một số Công ty đã cài đặt trên hệ thống thuế GTGT áp dụng theo từng mặt hàng có thể gặp khó khăn trong quá trình chuyển đổi do số lượng mặt hàng lớn và hệ thống đã cài đặt mức thuế GTGT là 8% với các mặt hàng đó. Công ty cân nhắc trao đổi thêm với bên giải pháp phần mềm hóa đơn điện tử để có kế hoạch xử lý phù hợp, đảm bảo xuất hóa đơn với thuế suất tuân theo quy định hiện hành. Tổng cục thuế hiện tại đã có thông báo tới các bên cung cấp giải pháp phần mềm hóa đơn điện tử trong việc phối kết hợp việc áp dụng thuế suất thuế GTGT 10% với các nhóm đã được áp dụng 8% thuế GTGT trước đó (tham khảo tại đây).

Ngoài ra, bạn có thể xem chi tiết về chính sách giảm thuế GTGT từ 10% xuống 8% theo Nghị quyết 43/2022/QH15 tại đây. Đặc biệt, mới đây Chính phủ đồng ý tiếp tục thực hiện giảm thuế GTGT từ 10% xuống 8% theo Nghị quyết 43/2022/QH15 thực hiện từ ngày 1/7/2023 đến ngày 31/12/2023. Xem chi tiết tại bài viết: Chính phủ chốt phương án giảm thuế GTGT về 8% từ 10/7/2023-31/12/2023

Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/