Trái phiếu chuyển đổi được phát hành lần đầu tiên vào thế kỷ 19 tại Mỹ để huy động vốn xây dựng hệ thống đường sắt. Ngày nay, trái phiếu chuyển đổi có sẵn trên toàn thế giới với hơn 400 tỷ đô la đang lưu hành, là một tập con không thể thiếu của thị trường trái phiếu doanh nghiệp nói chung. Bài viết sẽ giới thiệu tới bạn đọc tổng quan về trái phiếu chuyển đổi, nguyên tắc kế toán và hạch toán trái phiếu chuyển đổi tại doanh nghiệp, cùng ví dụ minh họa chi tiết.

1. Những công cụ nợ chuyển đổi hiện có tại Việt Nam

Trong thực tiễn tài chính – doanh nghiệp tại Việt Nam, công cụ nợ chuyển đổi (convertible debt instruments) được sử dụng như một giải pháp huy động vốn linh hoạt, kết hợp giữa đặc điểm của nợ phải trả và khả năng chuyển đổi thành vốn chủ sở hữu trong tương lai. Các công cụ này vừa giúp doanh nghiệp giảm áp lực dòng tiền trong giai đoạn đầu, vừa tạo cơ hội cho nhà đầu tư tham gia sở hữu doanh nghiệp.

Theo quy định của pháp luật hiện hành (Luật Doanh nghiệp, Luật Chứng khoán và các văn bản hướng dẫn liên quan), những công cụ nợ chuyển đổi phổ biến tại Việt Nam bao gồm:

Trái phiếu chuyển đổi (CB – Convertible Bond)

Trái phiếu chuyển đổi là loại trái phiếu cho phép người sở hữu được chuyển đổi thành cổ phiếu của doanh nghiệp phát hành theo điều kiện, tỷ lệ và thời điểm đã xác định trước.

Đặc điểm chính:

- Là công cụ nợ tại thời điểm phát hành

- Có kỳ hạn, lãi suất như trái phiếu thông thường

- Có quyền chuyển đổi thành cổ phần thay vì nhận gốc khi đến hạn

Doanh nghiệp cần lưu ý: về mặt kế toán, trái phiếu chuyển đổi thường phải tách riêng phần nợ và phần vốn khi ghi nhận ban đầu (nếu thỏa mãn điều kiện), tránh nhầm lẫn khi trình bày báo cáo tài chính.

Trái phiếu kèm chứng quyền

Đây là loại trái phiếu được phát hành kèm theo chứng quyền, cho phép nhà đầu tư mua cổ phiếu của doanh nghiệp trong tương lai với mức giá xác định.

Một số điểm cần phân biệt:

- Không chuyển đổi trực tiếp trái phiếu thành cổ phiếu

- Nhà đầu tư có thể giữ trái phiếu đến đáo hạn và đồng thời thực hiện chứng quyền

- Chứng quyền được xem là công cụ vốn tiềm năng

Khoản vay chuyển đổi (Convertible Loan)

Không giống như CB, không có khung pháp lý cụ thể cho các CL tại Việt Nam. Trên thực tế, CL thường được cấu trúc như một khoản vay nước ngoài tuân theo các quy định chung về khoản vay nước ngoài vào Việt Nam hoặc là khoản vay chuyển đổi thường gặp khi các quỹ đầu tư đầu tư vào các startup với các thỏa thuận hợp đồng bổ sung về khả năng chuyển đổi và quyền quản lý.

Đặc điểm:

- Ban đầu được ghi nhận là khoản vay/nợ phải trả

- Có điều khoản cho phép chuyển đổi thành cổ phần khi xảy ra sự kiện nhất định (ví dụ: gọi vốn vòng tiếp theo, IPO…)

Tuy nhiên doanh nghiệp nên cân nhắc giải pháp này khi doanh nghiệp chưa thể định giá chính xác tại thời điểm huy động vốn.

Công cụ nợ khác có điều khoản chuyển đổi

Ngoài các hình thức phổ biến nêu trên, một số doanh nghiệp còn sử dụng:

- Hợp đồng hợp tác đầu tư có điều khoản chuyển đổi

- Khoản tài trợ tài chính kèm quyền mua cổ phần

Tuy nhiên, các công cụ này cần được xem xét kỹ về bản chất giao dịch, tránh rủi ro bị cơ quan quản lý đánh giá lại hình thức pháp lý và cách hạch toán.

2. Trái phiếu chuyển đổi là gì?

Trái phiếu chuyển đổi (Convertible Bond) là một loại công cụ nợ do doanh nghiệp phát hành, trong đó người sở hữu trái phiếu có quyền chuyển đổi trái phiếu thành cổ phiếu của chính doanh nghiệp phát hành theo điều kiện, tỷ lệ và thời điểm đã được xác định trước trong phương án phát hành.

Về bản chất:

- Tại thời điểm phát hành, trái phiếu chuyển đổi được ghi nhận là nợ phải trả

- Khi thực hiện quyền chuyển đổi, khoản nợ này được chuyển thành vốn chủ sở hữu, không còn nghĩa vụ hoàn trả gốc bằng tiền

Căn cứ theo Thông tư 99/2025/TT-BTC, Trái phiếu chuyển đổi là loại trái phiếu có thể chuyển đổi thành cổ phiếu phổ thông của cùng một tổ chức phát hành theo các điều kiện đã được xác định trong phương án phát hành. Doanh nghiệp phát hành trái phiếu chuyển đổi phải thực hiện các thủ tục và đáp ứng được các điều kiện phát hành trái phiếu chuyển đổi theo quy định của pháp luật

>>> Có thể bạn quan tâm: Cổ phiếu quỹ là gì? Những quy định pháp luật quan trọng liên quan đến giao dịch cổ phiếu quỹ cần nắm

3. Ý nghĩa của trái phiếu chuyển đổi và khung pháp lý tại Việt Nam

Không chỉ là một công cụ nợ có điều kiện chuyển đổi thành vốn, trái phiếu chuyển đổi còn mang nhiều ý nghĩa quan trọng đối với doanh nghiệp, nhà đầu tư và sự phát triển của thị trường vốn. Việc hiểu rõ các khía cạnh này giúp doanh nghiệp lựa chọn giải pháp huy động vốn phù hợp, đồng thời đảm bảo tuân thủ đúng quy định pháp luật hiện hành.

Ý nghĩa của trái phiếu chuyển đổi đối với doanh nghiệp

Đối với doanh nghiệp, trái phiếu chuyển đổi cho phép huy động nguồn vốn trung và dài hạn với chi phí tài chính thấp hơn, do lãi suất thường ưu đãi hơn so với trái phiếu thông thường. Đồng thời, doanh nghiệp chưa phải tăng vốn điều lệ ngay tại thời điểm phát hành, qua đó giảm áp lực pha loãng cổ phần và có thêm thời gian cải thiện hiệu quả hoạt động trước khi khoản nợ được chuyển đổi thành vốn chủ sở hữu.

Ý nghĩa của trái phiếu chuyển đổi đối với nhà đầu tư

Từ góc độ nhà đầu tư, trái phiếu chuyển đổi kết hợp lợi ích của đầu tư nợ và đầu tư vốn trong cùng một công cụ tài chính. Trong thời gian nắm giữ, nhà đầu tư được hưởng lãi trái phiếu, đồng thời có quyền chuyển đổi thành cổ phiếu khi doanh nghiệp tăng trưởng tốt, qua đó gia tăng giá trị đầu tư và hạn chế rủi ro so với việc đầu tư cổ phiếu ngay từ đầu.

Ý nghĩa của trái phiếu chuyển đổi đối với thị trường vốn

Xét trên phạm vi rộng hơn, trái phiếu chuyển đổi góp phần đa dạng hóa các sản phẩm tài chính trên thị trường vốn Việt Nam, tạo thêm kênh dẫn vốn linh hoạt cho doanh nghiệp và cơ hội đầu tư cho thị trường. Việc phát triển công cụ này còn giúp thị trường tài chính trong nước tiệm cận thông lệ quốc tế, nâng cao tính minh bạch và hiệu quả phân bổ vốn.

Khung pháp lý điều chỉnh trái phiếu chuyển đổi tại Việt Nam

Về mặt pháp lý, việc phát hành và quản lý trái phiếu chuyển đổi tại Việt Nam được điều chỉnh bởi Luật Doanh nghiệp, Luật Chứng khoán và các nghị định, thông tư hướng dẫn liên quan đến phát hành trái phiếu doanh nghiệp. Các văn bản này yêu cầu doanh nghiệp phải xây dựng phương án phát hành rõ ràng, quy định cụ thể về điều kiện, tỷ lệ, thời điểm chuyển đổi, đồng thời thực hiện đầy đủ nghĩa vụ công bố thông tin, kế toán và báo cáo, nhằm đảm bảo quyền lợi của nhà đầu tư và an toàn cho thị trường.

4. Nguyên tắc kế toán trái phiếu chuyển đổi

Doanh nghiệp phải mở sổ kế toán chi tiết để theo dõi từng loại trái phiếu chuyển đổi theo từng loại kỳ hạn, lãi suất và mệnh giá.

4.1 Về chi phí phát hành

Chi phí phát hành trái phiếu chuyển đổi được phân bổ dần phù hợp với kỳ hạn trái phiếu theo phương pháp đường thẳng hoặc phương pháp lãi suất thực để ghi nhận vào chi phí tài chính hoặc được vốn hóa theo quy định và đảm bảo phải nhất quán cho tất cả các khoản trái phiếu phát hành qua các kỳ kế toán theo quy định.

Trường hợp doanh nghiệp có phát hành trái phiếu chuyển đổi không thành công thì chi phí phát hành trái phiếu chuyển đổi phải phân bổ cho cả trái phiếu chuyển đổi phát hành thành công và không thành công theo số lượng trái phiếu. Phần chi phí phát hành trái phiếu chuyển đổi phân bổ cho trái phiếu chuyển đổi phát hành không thành công được hạch toán vào chi phí hoạt động tài chính.

Phần chi phí phát hành trái phiếu chuyển đổi còn lại liên quan đến trái phiếu chuyển đổi phát hành thành công được phân bổ cho cả cấu phần nợ và cấu phần vốn theo tỷ lệ khoản tiền thu được của mỗi cấu phần.

- Phần chi phí phát hành trái phiếu phân bổ cho cấu phần vốn được hạch toán vào TK 4113 – Quyền chọn chuyển đổi trái phiếu.

- Phần chi phí phát hành trái phiếu phân bổ cho cấu phần nợ được hạch toán vào TK 3432 – Trái phiếu chuyển đổi.

4.2 Xác định giá trị cấu phần nợ, giá trị cấu phần vốn tại thời điểm ghi nhận ban đầu

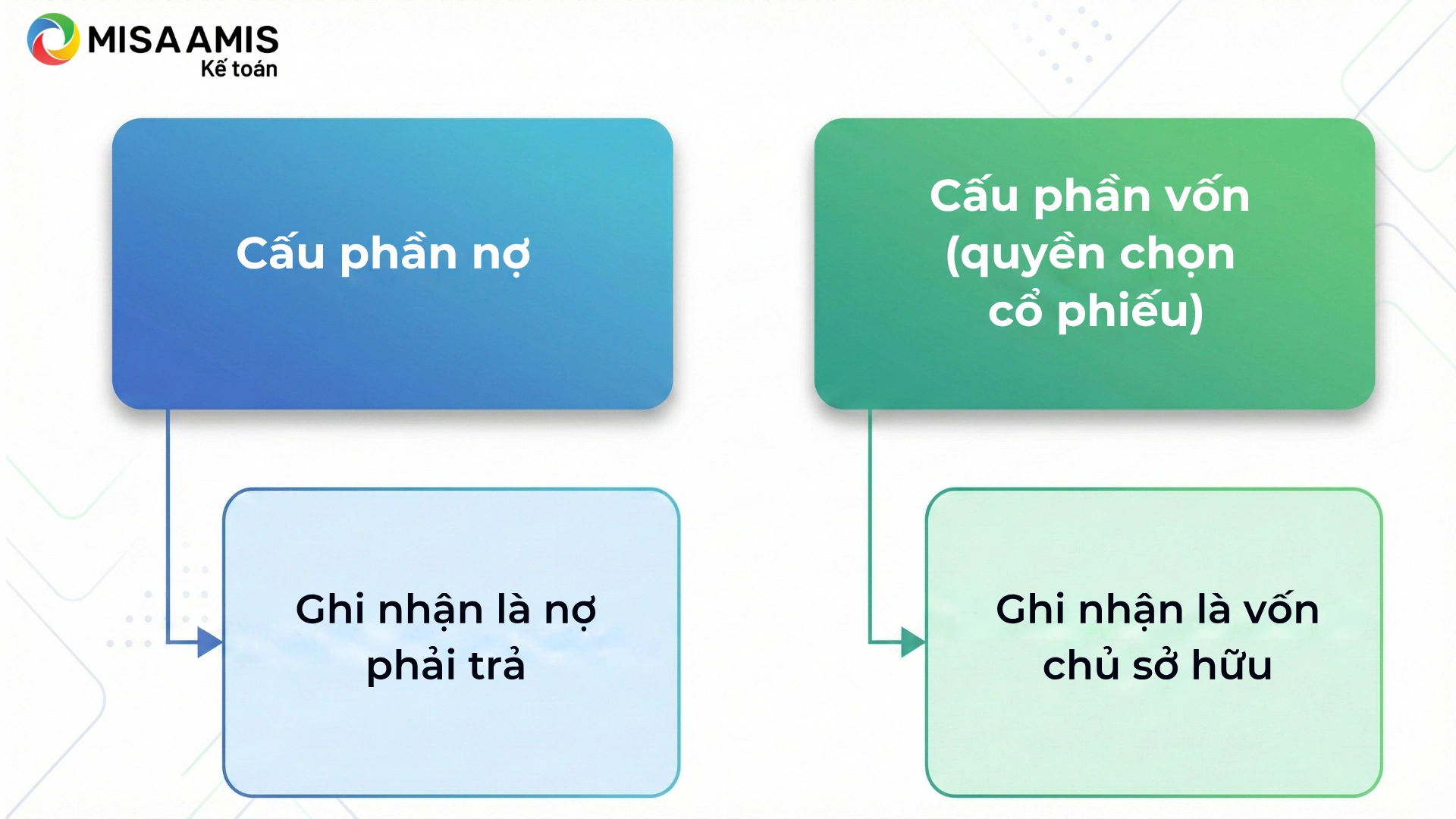

Tại thời điểm phát hành, doanh nghiệp phải tính toán và xác định riêng biệt giá trị cấu phần nợ (nợ gốc) và giá trị cấu phần vốn của trái phiếu chuyển đổi.

- Phần nợ gốc được ghi nhận là nợ phải trả

- Cấu phần vốn (quyền chọn cổ phiếu) được ghi nhận là vốn chủ sở hữu.

Việc xác định giá trị hai cấu phần của trái phiếu chuyển đổi được hướng dẫn tại Thông tư 99 như sau:

Xác định giá trị phần nợ gốc của trái phiếu chuyển đổi

Trong đó: để xác định giá trị hiện tại của khoản thanh toán trong tương lai, doanh nghiệp thực hiện chiết khấu giá trị danh nghĩa của khoản thanh toán trong tương lai theo lãi suất của trái phiếu tương tự trên thị trường nhưng không có quyền chuyển đổi:

Trường hợp không xác định được lãi suất của trái phiếu tương tự thì doanh nghiệp được áp dụng mà doanh nghiệp có thể đi vay dưới hình thức phát hành công cụ nợ không có quyền chuyển đổi thành cổ phiếu (như phát hành trái phiếu thường không có quyền chuyển đổi hoặc vay bằng khế ước thông thường) trong điều kiện hoạt động sản xuất, kinh doanh của doanh nghiệp diễn ra bình thường.

Lãi suất đi vay phổ biến trên thị trường là lãi suất đi vay của hợp đồng vay tương tự với hợp đồng trái phiếu (về thời hạn vay, có/không có tài sản đảm bảo,…) được sử dụng trong phần lớn các giao dịch trên thị trường. Doanh nghiệp được chủ động xác định mức lãi suất đi vay phổ biến trên thị trường một cách phù hợp nhất với đặc điểm sản xuất, kinh doanh của doanh nghiệp và không trái với quy định của pháp luật.

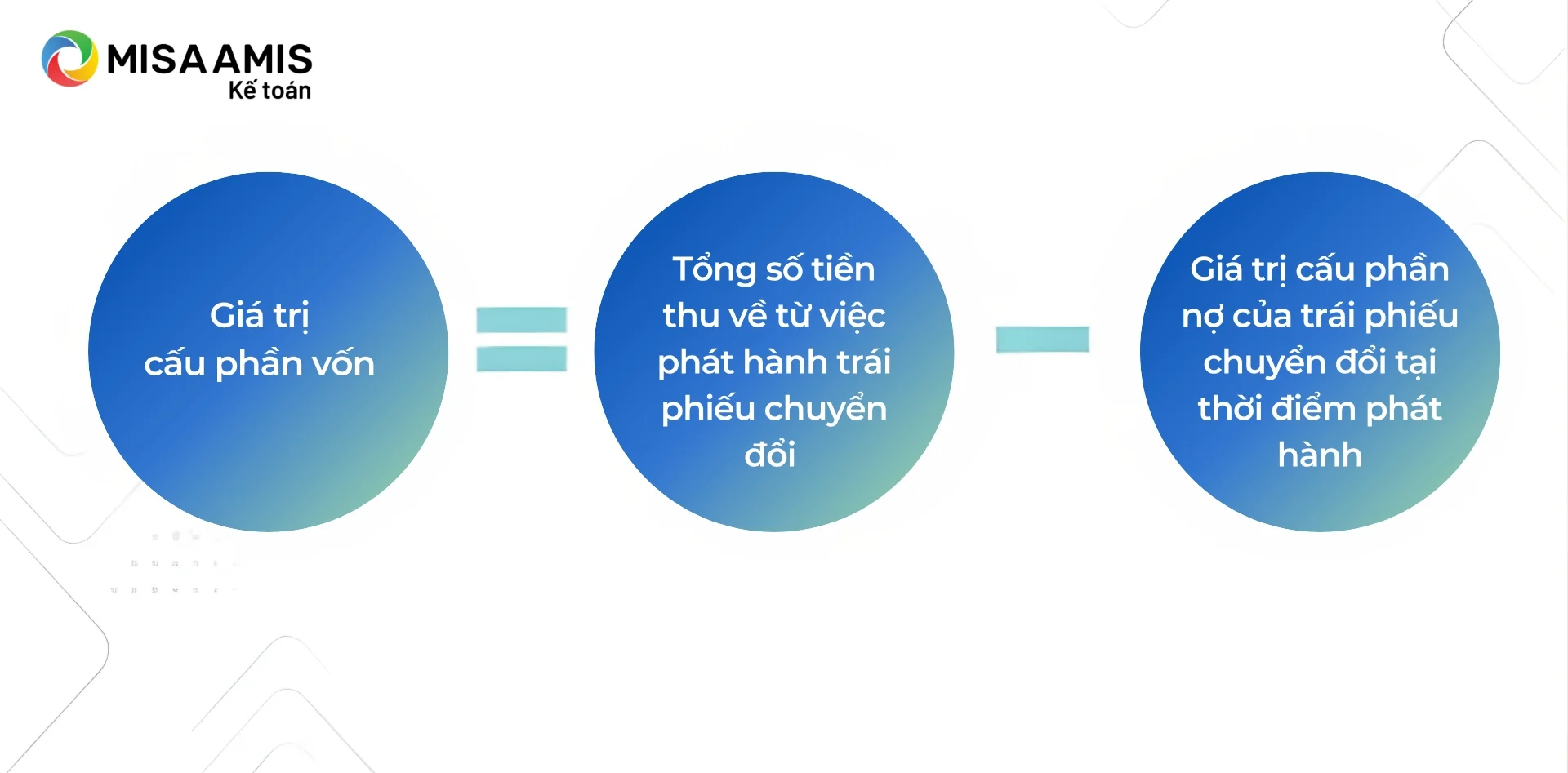

Xác định giá trị cấu phần vốn (quyền chọn chuyển đổi trái phiếu) của trái phiếu chuyển đổi:

- Giá trị cấu phần vốn của trái phiếu chuyển đổi được xác định là phần chênh lệch giữa tổng số tiền thu về từ việc phát hành trái phiếu chuyển đổi và giá trị cấu phần nợ của trái phiếu chuyển đổi tại thời điểm phát hành.

4.3 Điều chỉnh giá trị phần nợ gốc sau khi nhận ban đầu

Định kỳ cuối mỗi kỳ kế toán, doanh nghiệp cần điều chỉnh ghi tăng giá trị phần nợ gốc của trái phiếu chuyển đổi đối với:

- Khoản chi phí phát hành trái phiếu được phân bổ định kỳ

- Phần chênh lệch giữa số lãi trái phiếu phải trả tính theo lãi suất của trái phiếu tương tự không có quyền chuyển đổi (hoặc lãi suất thực tế) cao hơn số lãi trái phiếu phải trả tính theo lãi suất danh nghĩa.

4.4 Ghi nhận kế toán khi trái phiếu chuyển đổi đáo hạn:

Khi đáo hạn trái phiếu chuyển đổi:

- Giá trị quyền chọn cổ phiếu của trái phiếu chuyển đổi đang phản ánh trong phần vốn chủ sở hữu được chuyển sang ghi nhận là thặng dư vốn mà không phụ thuộc vào việc người nắm giữ trái phiếu có thực hiện quyền chọn chuyển đổi thành cổ phiếu hay không.

- Trường hợp người nắm giữ trái phiếu không thực hiện quyền chọn chuyển đổi trái phiếu thành cổ phiếu, doanh nghiệp ghi giảm phần nợ gốc của trái phiếu chuyển đổi tương ứng với số tiền hoàn trả gốc trái phiếu.

-

Trường hợp người nắm giữ trái phiếu thực hiện quyền chọn chuyển đổi trái phiếu thành cổ phiếu, doanh nghiệp ghi giảm phần nợ gốc của trái phiếu chuyển đổi và ghi tăng vốn đầu tư của chủ sở hữu tương ứng với mệnh giá số cổ phiếu phát hành thêm. Phần chênh lệch giữa giá trị phần nợ gốc của trái phiếu chuyển đổi lớn hơn giá trị cổ phiếu phát hành thêm tính theo mệnh giá được ghi nhận là khoản thặng dư vốn.

5. Tài khoản phản ánh

Theo nguyên tắc kế toán quy định phụ lục II Thông tư 99, Doanh nghiệp (bên phát hành trái phiếu chuyển đổi) sử dụng Tài khoản 3432 – Trái phiếu chuyển đổi để phản ánh giá trị phần nợ gốc của trái phiếu chuyển đổi. Doanh nghiệp phải mở sổ kế toán chi tiết để theo dõi từng loại trái phiếu chuyển đổi theo từng loại kỳ hạn, lãi suất và mệnh giá.

Trái phiếu chuyển đổi phản ánh trên Tài khoản 3432 – Trái phiếu chuyển đổi là loại trái phiếu có thể chuyển đổi thành một số lượng cổ phiếu xác định được quy định sẵn trong phương án phát hành. Loại trái phiếu có thể chuyển đổi thành một lượng cổ phiếu không xác định tại ngày đáo hạn (ví dụ do phụ thuộc vào giá trị thị trường của cổ phiếu tại ngày đáo hạn,…) hoặc khoản trái phiếu có quyền chuyển đổi thành cổ phiếu của một tổ chức khác,… được kế toán như trái phiếu thường.

Kết cấu và nội dung phản ánh của tài khoản 3432 như sau:

| Bên Nợ | Bên Có |

|

Thanh toán nợ gốc trái phiếu khi đáo hạn nếu người nắm giữ trái phiếu không thực hiện quyền chọn chuyển đổi thành cổ phiếu; – Chi phí phát hành trái phiếu chuyển đổi phát sinh; – Kết chuyển nợ gốc trái phiếu để ghi tăng vốn chủ sở hữu nếu người nắm giữ trái phiếu thực hiện quyền chọn chuyển đổi thành cổ phiếu. |

– Trị giá phần nợ gốc trái phiếu ghi nhận tại thời điểm phát hành;

– Giá trị được điều chỉnh tăng phần nợ gốc trái phiếu trong kỳ; – Phân bổ chi phí phát hành trái phiếu chuyển đổi. |

| Số dư bên Có: Giá trị phần nợ gốc trái phiếu tại thời điểm kết thúc kỳ kế toán. |

Doanh nghiệp có thể mở các tài khoản chi tiết các Tài khoản 3432 – Trái phiếu chuyển đổi phù hợp với đặc điểm hoạt động sản xuất, kinh doanh và yêu cầu quản lý của đơn vị mình.

6. Phương pháp ghi nhận các nghiệp vụ chủ yếu

a) Khi phát hành trái phiếu

Tại thời điểm phát hành, doanh nghiệp xác định giá trị phần nợ gốc và quyền chọn cổ phiếu của trái phiếu chuyển đổi bằng cách chiết khấu giá trị danh nghĩa của khoản thanh toán trong tương lai về giá trị hiện tại, ghi:

Nợ các TK 111, 112 (tổng số thu từ phát hành trái phiếu chuyển đổi)

Có TK 3432 – Trái phiếu chuyển đổi (phần nợ gốc)

Có TK 4113 – Quyền chọn chuyển đổi trái phiếu (chênh lệch giữa số tiền thu được và nợ gốc trái phiếu chuyển đổi).

b) Khi phát sinh chi phí phát hành trái phiếu, ghi:

– Khi phát sinh chi phí phát hành trái phiếu chuyển đổi, ghi:

Nợ TK 3432 – Trái phiếu chuyển đổi (chi phí phát hành trái phiếu phân bổ cho cấu phần nợ gốc)

Có các TK 111, 112,…

– Kết chuyển chi phí phát hành trái phiếu chuyển đổi cho trái phiếu phát hành không thành công, ghi:

Nợ TK 635 – Chi phí tài chính (phân bổ chi phí phát hành trái phiếu cho số lượng trái phiếu chuyển đổi phát hành không thành công)

Có TK 3432 – Trái phiếu chuyển đổi.

– Kết chuyển chi phí phát hành trái phiếu chuyển đổi cho trái phiếu phát hành thành công được phân bổ cho cấu phần vốn tương ứng với số lượng trái phiếu phát hành thành công), ghi:

Nợ TK 4113 – Quyền chọn chuyển đổi trái phiếu

Có TK 3432 – Trái phiếu chuyển đổi.

c) Định kỳ phân bổ chi phí phát hành trái phiếu vào chi phí, ghi:

Nợ các TK 635, 241, 627

Có TK 3432 – Trái phiếu chuyển đổi.

d) Định kỳ, điều chỉnh giá trị phần nợ gốc của trái phiếu chuyển đổi sau ghi nhận ban đầu như sau:

Định kỳ, doanh nghiệp ghi nhận vào chi phí tài chính hoặc vốn hóa đối với số lãi trái phiếu phải trả tính theo lãi suất của trái phiếu tương tự không có quyền chuyển đổi hoặc tính theo lãi suất đi vay phổ biến trên thị trường để điều chỉnh giá trị phần nợ gốc của trái phiếu chuyển đổi và phần chi phí phát hành trái phiếu chuyển đổi thành công phân bổ cho cấu phần nợ, ghi:

Nợ các TK 241, 627, 635

Có TK 335 – Chi phí phải trả (số lãi trái phiếu phải trả trong kỳ tính theo lãi suất danh nghĩa)

Có TK 3432 – Trái phiếu chuyển đổi (phần chênh lệch giữa số lãi trái phiếu tính theo lãi suất thực hoặc lãi suất trái phiếu tương tự không có quyền chuyển đổi cao hơn số lãi trái phiếu phải trả trong kỳ tính theo lãi suất danh nghĩa).

d) Khi đáo hạn trái phiếu

– Trường hợp người nắm giữ trái phiếu không thực hiện quyền chọn chuyển đổi trái phiếu thành cổ phiếu, doanh nghiệp hoàn trả gốc trái phiếu, ghi:

Nợ TK 3432 – Trái phiếu chuyển đổi

Có các TK 111, 112,…

Đồng thời kết chuyển giá trị quyền chọn cổ phiếu của trái phiếu chuyển đổi vào thặng dư vốn, ghi:

Nợ TK 4113 – Quyền chọn chuyển đổi trái phiếu

Có TK 4112-Thặng dư vốn.

– Trường hợp người nắm giữ trái phiếu thực hiện quyền chọn chuyển đổi trái phiếu thành cổ phiếu, doanh nghiệp ghi giảm phần nợ gốc của trái phiếu chuyển đổi và ghi tăng vốn đầu tư của chủ sở hữu, ghi:

Nợ TK 3432 – Trái phiếu chuyển đổi

Có TK 4111 – Vốn góp của chủ sở hữu (theo mệnh giá)

Có TK 4112 – Thặng dư vốn (phần chênh lệch giữa giá trị cổ phiếu phát hành thêm tính theo mệnh giá và giá trị nợ gốc trái phiếu chuyển đổi).

Đồng thời, kết chuyển giá trị quyền chọn cổ phiếu của trái phiếu chuyển đổi vào thặng dư vốn, ghi:

Nợ TK 4113 – Quyền chọn chuyển đổi trái phiếu

Có TK 4112 – Thặng dư vốn.

>> Xem thêm: Thặng dư vốn cổ phần là gì? Cách tính và quy định về surplus equity

7. Bài tập hạch toán trái phiếu chuyển đổi

Ngày 01/01/20X5, Công ty cổ phần Thăng Long phát hành 1 triệu trái phiếu chuyển đổi, mệnh giá 10.000 đồng/trái phiếu, kỳ hạn 3 năm.

- Lãi suất danh nghĩa: 10%/năm

- Hình thức trả lãi: trả 1 lần/năm vào cuối năm

- Lãi suất trái phiếu tương tự không chuyển đổi: 15%/năm

Tại thời điểm đáo hạn, mỗi trái phiếu được chuyển đổi thành 1 cổ phiếu.

Trái phiếu chuyển đổi được phát hành nhằm huy động vốn cho hoạt động sản xuất, kinh doanh thông thường, do đó lãi vay được tính vào chi phí tài chính.

Việc xác định giá trị phần nợ gốc của trái phiếu chuyển đổi tại thời điểm ghi nhận ban đầu được thực hiện (bỏ qua chi phí phát hành trái phiếu) như sau:

|

|

Giá trị danh nghĩa khoản phải trả trong tương lai |

|

Tỷ lệ chiết khấu | Giá trị hiện tại khoản phải trả trong tương lai | |

|

Năm 1 |

1.000.000.000 |

x |

[1/1.15] |

= |

869.565.000 |

|

Năm 2 |

1.000.000.000 |

x |

[1/1.15^2] |

= |

756.144.000 |

|

Năm 3 |

1.000.000.000 |

X |

[1/1.15^3] |

= |

657.516.000 |

|

Năm 3 |

10.000.000.000 |

x |

[1/1.15^3] |

= |

6.575.160.000 |

|

Cộng |

|

|

|

|

8.858.385.000 |

Theo đó:

- Tổng số tiền thu từ phát hành trái phiếu: 10.000.000.000 đồng

- Tổng giá trị hiện tại của các khoản thanh toán trong tương lai (gồm cả gốc và lãi): 8.858.385.000 đồng => Giá trị 8.858.385.000 đồng được xác định là giá trị phần nợ gốc của trái phiếu chuyển đổi tại thời điểm ghi nhận ban đầu và được ghi nhận là nợ phải trả từ việc phát hành trái phiếu chuyển đổi.

- Phần chênh lệch giữa tổng số tiền thu được và tổng giá trị hiện tại của khoản thanh toán trong tương lai là 10.000.000.000 – 8.858.385.000 = 1.141.615.000 đồng là giá trị cấu phần vốn của trái phiếu chuyển đổi và được ghi nhận là quyền chọn cổ phiếu thuộc phần vốn chủ sở hữu.

Bút toán hạch toán:

Nợ TK 112: 10.000.000.000

Có TK 3432: 8.858.385.000

Có TK 4113: 1.141.615.000

Việc xác định chi phí tài chính trong kỳ và điều chỉnh giá trị phần nợ gốc của trái phiếu chuyển đổi tại thời điểm cuối kỳ như sau:

Đơn vị tính: 1.000 đồng

|

|

Giá trị phần nợ gốc trái phiếu chuyển đổi đầu kỳ | Chi phí tài chính được ghi nhận trong kỳ

(lãi suất 15%/năm) |

Lãi vay phải trả tính theo lãi suất danh nghĩa 10%/năm | Giá trị được điều chỉnh tăng phần nợ gốc trái phiếu chuyển đổi trong kỳ | Giá trị phần nợ gốc trái phiếu chuyển đổi cuối kỳ |

|

Năm 1 |

8.858.385 |

1.328.760 [8.858.385 x 15%] |

1.000.000 |

328.760 |

9.187.150 |

|

Năm 2 |

9.187.150 |

1.378.070 [9.187.150 x 15%] |

1.000.000 |

378.070 |

9.565.220 |

|

Năm 3 |

9.565.220 |

1.434.780 [9.565.220 x 15%] |

1.000.000 |

434.780 |

10.000.000 |

Như vậy, giá trị phần nợ gốc tiếp tục tăng lên hàng năm do ghi nhận thêm phần chênh lệch giữa số lãi trái phiếu phải trả tính theo lãi suất của trái phiếu tương không có quyền chuyển đổi hoặc lãi suất thực tế cao hơn số lãi trái phiếu phải trả tính theo lãi suất danh nghĩa. Tại thời điểm trái phiếu đáo hạn (cuối năm thứ 3), giá trị phần nợ gốc cuối kỳ bằng mệnh giá của trái phiếu.

Trong khi đó phần vốn chủ sở hữu của trái phiếu có thể chuyển đổi sẽ không thay đổi trong suốt vòng đời của trái phiếu.

Bút toán hạch toán:

1. Định kỳ ghi nhận lãi :

Hàng năm, chi phí tài chính vẫn tính trên lãi suất thực (15%), nhưng phần chênh lệch lãi suất được ghi tăng trực tiếp vào TK 3432 (để giá trị khoản nợ này “lớn dần” lên về đúng mệnh giá).

Năm 1:

- Bút toán 1: Ghi nhận nghĩa vụ trả lãi thực tế (Theo dòng tiền/hợp đồng)

Nợ TK 635 – Chi phí tài chính: 1.000.000.000

Có TK 111/112/335: 1.000.000.000

- Bút toán 2: Phân bổ phần chênh lệch (Lãi thực tế > Lãi danh nghĩa) vào gốc vay

Nợ TK 635 – Chi phí tài chính: 328.760.000

Có TK 3432 – Trái phiếu chuyển đổi: 328.760.000

Năm 2:

- Bút toán 1: Ghi nhận nghĩa vụ trả lãi thực tế

Nợ TK 635 – Chi phí tài chính: 1.000.000.000

Có TK 111/112/335: 1.000.000.000

- Bút toán 2: Phân bổ phần chênh lệch vào gốc vay

Nợ TK 635 – Chi phí tài chính: 378.070.000

Có TK 3432 – Trái phiếu chuyển đổi: 378.070.000

Năm 3:

- Bút toán 1: Ghi nhận nghĩa vụ trả lãi thực tế

Nợ TK 635 – Chi phí tài chính: 1.000.000.000

Có TK 111/112/335: 1.000.000.000

- Bút toán 2: Phân bổ phần chênh lệch vào gốc vay

Nợ TK 635 – Chi phí tài chính: 434.780.000

Có TK 3432 – Trái phiếu chuyển đổi: 434.780.000

2. Tại thời điểm đáo hạn

Trường hợp 1: Trái chủ chuyển đổi thành cổ phiếu

- Doanh nghiệp ghi giảm nợ gốc (lúc này đã đủ 10 tỷ) và chuyển quyền chọn sang thặng dư.

Nợ TK 3432: 10.000.000.000

Có TK 4111: 10.000.000.000 (Giả sử mệnh giá CP phát hành bằng mệnh giá TP)

- Đồng thời, kết chuyển giá trị quyền chọn cổ phiếu của trái phiếu chuyển đổi vào thặng dư vốn, ghi:

Nợ TK 4113: 1.141.615.000

Có TK 4112: 1.141.615.000 (Thặng dư vốn cổ phần)

Trường hợp 2: Trái chủ KHÔNG thực hiện quyền chọn chuyển đổi trái phiếu thành cổ phiếu, doanh nghiệp hoàn trả gốc trái phiếu, ghi:

Nợ TK 3432: 10.000.000.000

Có TK 111: 10.000.000.000

Đồng thời kết chuyển giá trị quyền chọn cổ phiếu của trái phiếu chuyển đổi vào thặng dư vốn, ghi:

Nợ TK 4113: 1.141.615.000

Có TK 4112: 1.141.615.000

Kế

Bài viết đã đem tới bạn đọc bức tranh toàn diện về bản chất, ý nghĩa của trái phiếu chuyển đổi, trình tự hạch toán và các vấn đề được quy định trong các văn bản pháp luật Việt Nam. Hy vọng những chia sẻ trong bài viết sẽ giúp người làm tài chính kế toán doanh nghiệp, các nhà đầu tư có thêm nhiều thông tin bổ ích.

Để giúp kế toán đơn giản và chính xác hơn trong các nghiệp vụ hạch toán các tài khoản, việc sử dụng các công cụ quản lý tự động được xem là giải pháp hiệu quả hiện nay. Hiện nay, nhiều phần mềm kế toán thông minh với các tính năng tiên tiến như phần mềm kế toán online MISA AMIS có thể giúp ích nhiều cho kế toán trong quá trình thực hiện hạch toán các bút toán. Phần mềm AMIS Kế toán có tính năng tự động hạch toán từ hoá đơn, bảng excel giúp kế toán không cần nhập liệu thủ công, vừa giảm thiểu sai sót vừa nâng cao năng suất kế toán.

Phần mềm online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán doanh nghiệp:

- Hệ sinh thái kết nối: ngân hàng điện tử; Cơ quan Thuế; hệ thống quản trị bán hàng, nhân sự: giúp doanh nghiệp dễ dàng trong các nghĩa vụ thuế, hoạt động trơn tru, vận hành nhanh chóng

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/