Kiểm soát khả năng thu hồi các khoản nợ phải thu là một trong những nhiệm vụ quản trị quan trọng mà mọi doanh nghiệp đều phải chú ý. Để thực hiện tốt công việc này, chỉ số vòng quay khoản phải thu sẽ là một công cụ hữu ích bởi nó cung cấp số liệu giúp đánh giá mức độ hiệu quả của hoạt động thu hồi công nợ. Vậy vòng quay khoản phải thu là gì? Cách tính vòng quay khoản phải thu như thế nào? Bài viết dưới đây sẽ giúp bạn trả lời các câu hỏi trên và cung cấp ví dụ thực tiễn cùng các thông tin liên quan đến các chỉ số này.

1. Vòng quay khoản phải thu là gì?

Vòng quay khoản phải thu (Accounts Receivable Turnover Ratio) là chỉ số đo lường số lần các khoản phải thu của một công ty được chuyển đổi thành tiền mặt trong một khoảng thời gian nhất định. Đây là một trong những chỉ số tài chính quan trọng, để đánh giá hiệu quả của doanh nghiệp trong hoạt động thu hồi công nợ từ khách hàng.

Vậy khoản phải thu là gì? Khoản phải thu (AR – Accounts Receivable) là toàn bộ những giao dịch mà khách hàng chưa thanh toán hoặc bất kỳ nghĩa vụ nào có liên quan đến tiền tệ mà doanh nghiệp chưa thu hồi được. Ví dụ công ty bán lẻ A bán sản phẩm cho khách hàng với điều kiện thanh toán sau 30 ngày. Trong thời gian đó, số tiền khách hàng chưa thanh toán được tính là khoản phải thu (AR).

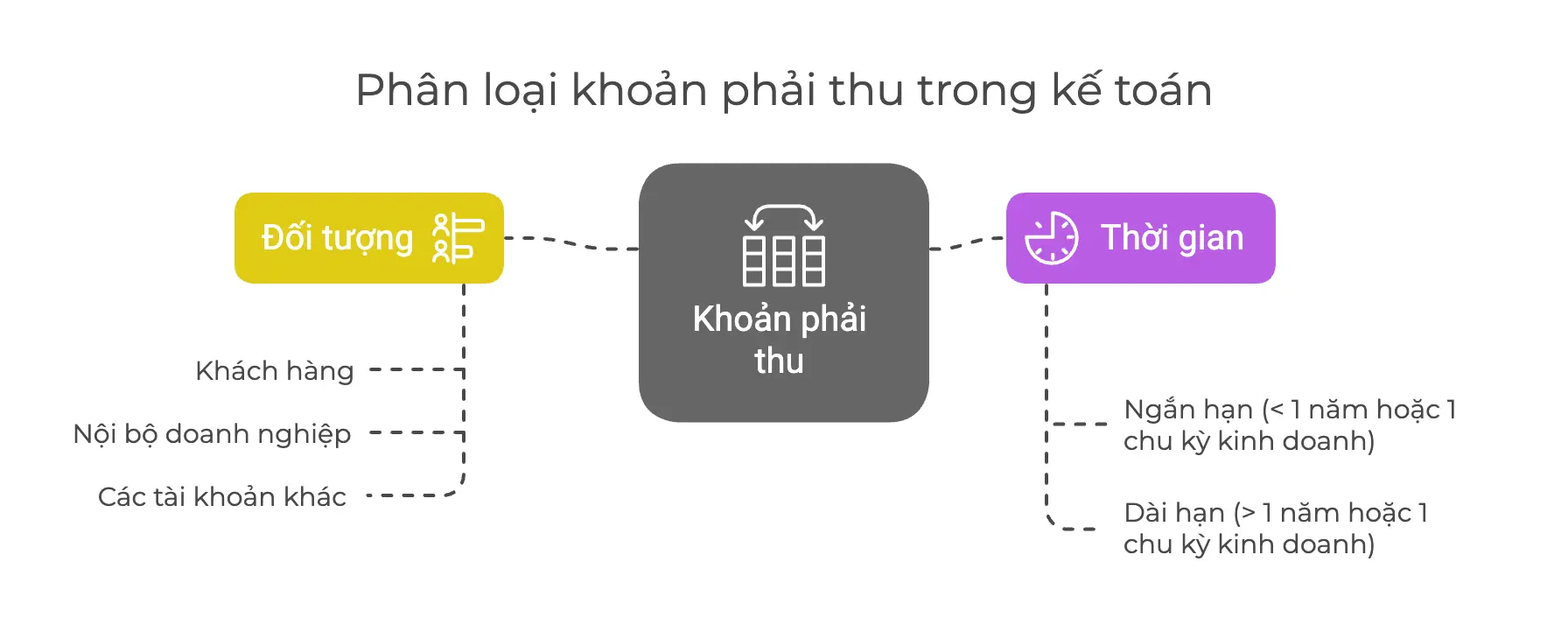

Các loại khoản phải thu của doanh nghiệp thường chia theo 2 cách. Khoản phải thu dựa theo đối tượng và khoản phải thu dựa theo thời gian.

Để duy trì hoạt động kinh doanh ổn định, doanh nghiệp phải kiểm soát chỉ số vòng quay khoản phải thu, nhằm đảm bảo hiệu quả của hoạt động thu hồi các khoản phải thu, tránh làm ảnh hưởng đến nguồn vốn kinh doanh của doanh nghiệp.

Việc tính số vòng quay nợ phải thu có thể được thực hiện theo tháng, quý hoặc theo năm để đưa ra các đánh giá kịp thời về tình hình thu hồi công nợ khách hàng.

Đọc thêm: Asset Turnover Ratio là gì? Vòng quay tổng tài sản được tính như thế nào?

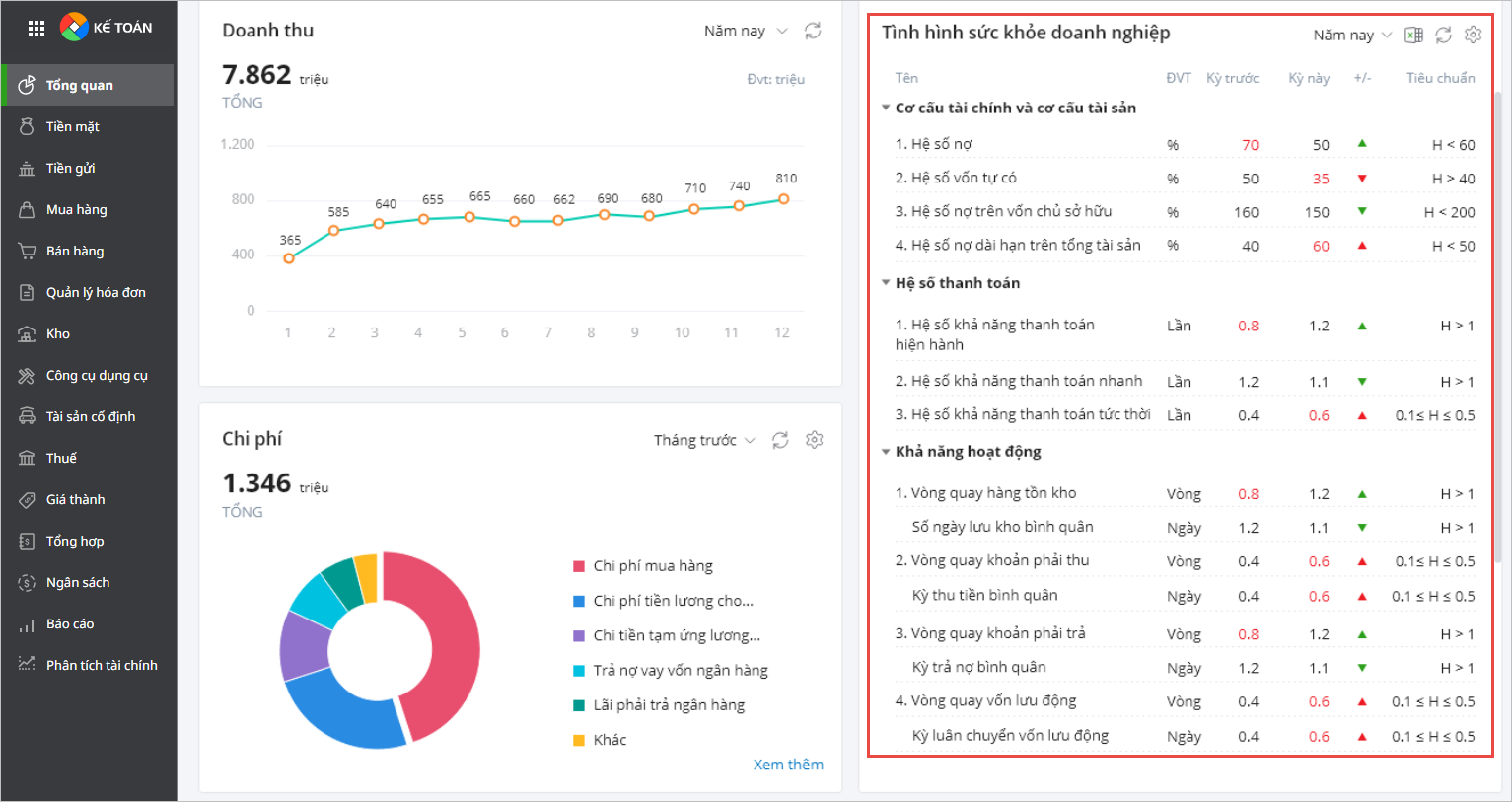

Hiện nay, các phần mềm kế toán như phần mềm kế toán online MISA AMIS, MISA SME,… có khả năng tổng hợp để giúp kế toán doanh nghiệp nhanh chóng xác định được những chỉ số tài chính nhằm đưa ra báo cáo kịp thời để chủ doanh nghiệp ra quyết định phù hợp. Điều này giúp các doanh nghiệp nhanh chóng có được những số liệu cần thiết để ra quyết định kịp thời.

2. Ý nghĩa vòng quay khoản phải thu

Chỉ số vòng quay nợ phải thu cho biết số lần khoản phải thu được chuyển thành tiền mặt trong kỳ hoạt động, giúp doanh nghiệp đưa ra được những đánh giá ban đầu về khả năng thu hồi các khoản nợ, từ đó, xem xét tối ưu các chính sách thanh toán với khách hàng đảm bảo cân đối dòng tiền trong hiện tại, tương lai.

Nếu số vòng quay khoản phải thu giảm có nghĩa là tốc độ thu hồi công nợ của công ty, doanh nghiệp đang chậm hơn, số lần khoản phải thu được chuyển thành tiền mặt đang giảm, dòng tiền chưa được tận dụng tối ưu. Trong trường hợp này, doanh nghiệp cần thận trọng xem xét tình trạng nợ xấu, cân nhắc việc sửa đổi chính sách bán hàng, khả năng kiểm soát dòng tiền.

Nguyên nhân vòng quay các khoản phải thu giảm có thể do:

- Chính sách tín dụng lỏng lẻo, chưa có điều khoản, quy định rõ ràng với khách hàng chậm thanh toán

- Chất lượng khách hàng không tốt, nhiều khách hàng không có khả năng thanh toán

Trường hợp số vòng quay khoản phải thu tăng có nghĩa là tốc độ thu hồi công nợ của doanh nghiệp đã nhanh hơn. Chỉ số vòng quay các khoản phải thu càng cao, số lần các khoản phải thu được chuyển đổi thành tiền mặt càng cao, đồng nghĩa với thời gian trung bình thu hồi một khoản công nợ càng ngắn. Điều này chứng tỏ doanh khả năng thu hồi các khoản nợ phải thu của doanh nghiệp hiệu quả, chính sách bán hàng hợp lý.

Các công ty thường cố gắng duy trì, nâng cao trị số vòng quay khoản nợ phải thu để đảm bảo chính sách bán hàng trả chậm là hiệu quả, dòng tiền thu vào từ hoạt động sản xuất kinh doanh dồi dào. Đây cũng là một trong những yếu tố quan trọng đảm bảo dòng tiền của doanh nghiệp được duy trì ổn định, dồi dào.

3. Công thức tính vòng quay khoản phải thu

| Hệ số vòng quay khoản phải thu | = | Doanh thu bán chịu ròng |

| Giá trị trung bình khoản phải thu |

Trong đó:

- Công thức tính doanh thu bán chịu ròng như sau:

| Doanh thu bán chịu ròng | = | Tổng doanh thu bán chịu trong kỳ | – | Khoản doanh thu bán chịu mà khách hàng đã thanh toán trong kỳ |

- Công thức tính khoản phải thu bình quân:

| Giá trị trị trung bình khoản phải thu | = | Số dư phải thu khách hàng tại đầu kỳ | + | Số dư phải thu khách hàng tại cuối kỳ |

| 2 | ||||

Các số liệu phục vụ tính vòng quay khoản phải thu có thể lấy từ bảng cân đối kế toán của doanh nghiệp.

4. Ví dụ bài tập tính vòng quay khoản phải thu

Ví dụ: Tại ngày 31/12/2021, công ty TNHH An Bình có số dư phải thu khách hàng trên bảng cân đối kế toán là 140 triệu đồng. Tổng doanh thu của năm tài chính 2021 là 550 triệu đồng, trong đó, doanh thu bán hàng đã thu tiền là 250 triệu đồng. Biết rằng, bảng cân đối kế toán tại thời điểm 31 tháng 12 năm 2020 của công ty cho biết số dư phải thu khách hàng tại ngày 31/12/2020 là 60 triệu đồng.

Xác định số vòng quay các khoản phải thu trong năm 2021.

Lời giải:

| Doanh thu bán chịu ròng trong năm 2021 | = | 550 | – | 250 | = | 300 triệu đồng |

| Giá trị trung bình khoản phải thu năm 2021 | = | (140+60) | = | 100 triệu đồng | ||

| 2 | ||||||

| Hệ số vòng quay khoản phải thu của công ty An Bình trong năm 2021 | = | 300 | = | 3 lần | ||

| 100 | ||||||

⇒ Như vậy, công ty TNHH An Bình có số vòng quay khoản phải thu trong năm 2021 là 3 lần/năm.

Hay thời gian ước tính để công ty A thu được tiền là xấp xỉ 122 ngày trong trường hợp bán chịu.

5. Hạn chế của vòng quay khoản phải thu

Vòng quay khoản phải thu là một chỉ số vô cùng hữu ích cho việc đánh giá hiệu quả của hoạt động quản lý thu hồi nợ. Tuy nhiên, chỉ số này không phải lúc nào cũng đưa ra được đánh giá chính xác, bởi còn một số mặt hạn chế như sau:

- Không thể hiện được đầy đủ tình hình thu hồi công nợ: Số vòng quay khoản phải thu chỉ đo lường số lần các khoản phải thu của công ty được chuyển thành tiền mặt trong một thời gian nhất định. Trong khi đó, ở một số công ty thời vụ, các khoản phải thu thay đổi liên tục trong năm và hiệu quả thu hồi khoản phải thu còn chịu ảnh hưởng của những yếu tốt khác như chất lượng khách hàng, chính sách tín dụng… Vì vậy, nếu chỉ chọn các khoản phải thu đầu kỳ và cuối kỳ một cách tùy tiện thì chỉ số này có thể không phải ánh chính xác hiệu quả của hoạt động thu hồi công nợ.

- Không khách quan khi so sánh với các doanh nghiệp khác: Do đặc thù ngành, quy mô hoặc chính sách tín dụng mà mỗi doanh nghiệp sẽ có một tiêu chuẩn cho chỉ số vòng quay các khoản phải thu khác nhau. Nếu so sánh chỉ số này giữa các doanh nghiệp mà không cân nhắc đến các yếu tố ảnh hưởng thì sẽ không đưa ra được đánh giá khách quan.

- Bị phụ thuộc vào nhiều yếu tố: Chỉ số vòng quay khoản phải thu chịu ảnh hưởng bởi nhiều yếu tố như doanh số, chất lượng khách hàng, chính sách tín dụng… Chỉ cần một trong những yếu tố này thay đổi đã có thể làm thay đổi kết quả tính.

Vì vậy, khi phân chỉ số vòng quay khoản phải thu, doanh nghiệp cần xem xét kỹ về kết quả chỉ số, so sánh nó với các công ty, doanh nghiệp khác cùng lĩnh vực, nhưng cũng cần cân nhắc các yếu tố gây ảnh hưởng và phân tích rủi ro về tình trạng chỉ số hiện tại để có thể đưa ra đánh giá khách quan và chính xác nhất.

6. Vòng quay khoản phải thu bao nhiêu là tốt?

Chỉ số vòng quay khoản phải thu bao nhiêu là tốt? Câu hỏi này không có một đáp án duy nhất. Với mỗi lĩnh vực ngành nghề, ở từng mức quy mô doanh nghiệp, mức chỉ số an toàn hoặc mức chỉ số tối ưu có thể khác nhau.

Doanh nghiệp nên so sánh chỉ số vòng quay khoản phải thu với các doanh nghiệp cùng ngành, cùng quy mô kinh doanh, phân tích chỉ số này qua các giai đoạn thời gian, từ đó cân nhắc để điều chỉnh chính sách bán hàng phù hợp.

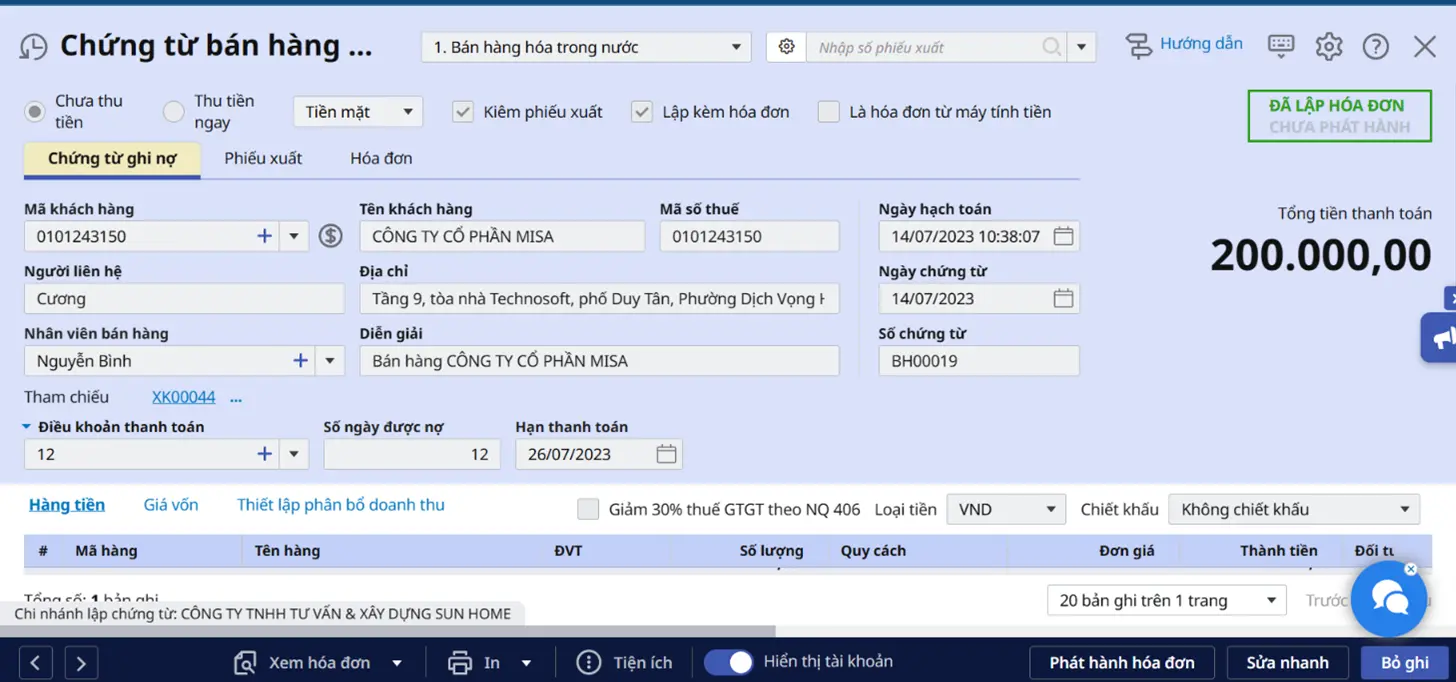

Bên cạnh việc xem xét biến động chỉ số vòng quay nợ phải thu, trên hợp đồng cung cấp hàng hóa, dịch vụ, doanh nghiệp cần nêu rõ điều khoản thanh toán, yêu cầu phía khách hàng thanh toán giá trị hàng hóa, dịch vụ hoặc trong vòng bao nhiêu ngày kể từ ngày hoàn thành việc cung cấp hàng hóa, dịch vụ. Khoảng thời gian cho phép khách hàng thanh toán càng ngắn, doanh nghiệp càng có nguồn tiền dồi dào để xoay vòng vốn.

Tuy nhiên, việc yêu cầu khách hàng thanh toán ngay hoặc thanh toán trong khoản thời gian quá ngắn lại là một trở ngại trong việc thu hút, giữ chân khách hàng mua hàng hóa, dịch vụ. Chỉ số vòng quay các khoản phải thu sẽ là công cụ hữu ích giúp doanh nghiệp tìm được điểm cân bằng để hài hòa cả mục tiêu duy trì dòng tiền thu vào ổn định và mục tiêu thu hút khách hàng, tăng trưởng doanh thu.

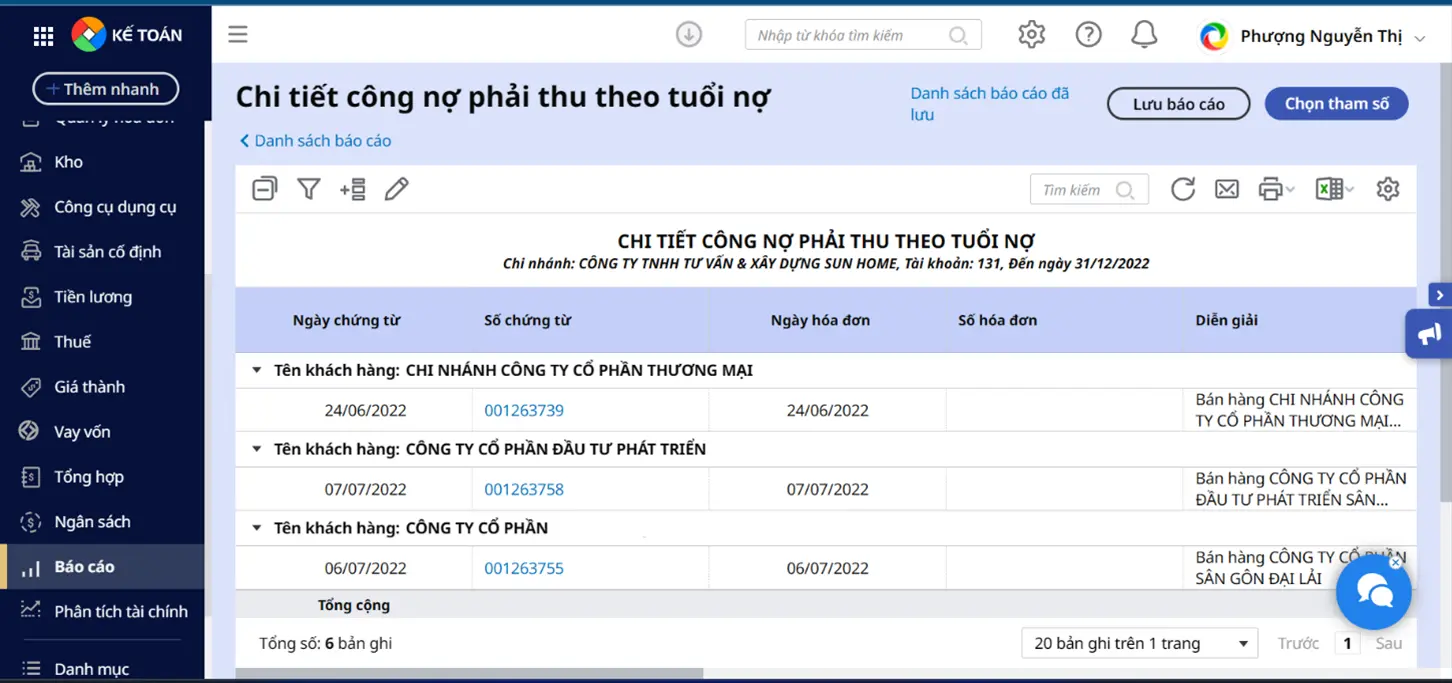

Cũng cần lưu ý, hệ số vòng quay khoản phải thu chỉ cung cấp thông tin về khả năng thu hồi công nợ nói chung với toàn bộ các đối tượng khách hàng. Doanh nghiệp vẫn cần theo dõi tình hình thu hồi công nợ, đánh giá khả năng thu hồi công nợ quá hạn, tình hình trích lập dự phòng với từng đối tượng khách hàng, từng khoản công nợ cụ thể và có chính sách cho từng khách hàng cụ thể.

7. Một số cách để nâng cao chỉ số vòng quay khoản phải thu

Nếu hiệu quả của hoạt động thu hồi công nợ thấp, doanh nghiệp có thể tham khảo một số cách dưới đây để tăng số vòng quay các khoản phải thu:

- Xây dựng chính sách tín dụng cụ thể chặt chẽ: Trong hợp đồng phải ghi rõ các quy định, điều khoản thanh toán. Cam kết khách hàng sẽ thanh toán đúng tiến độ và phải đền bù nếu sai hợp đồng.

- Cho phép thanh toán linh hoạt qua nhiều hình thức: Không chỉ sử dụng tiền mặt, cung cấp cho khách hàng thêm các phương thức khác như chuyển khoản, thẻ tín dụng hoặc séc để khách hàng có thể dễ dàng chi trả mọi lúc mọi nơi.

- Chủ động nhắc khách hàng về các khoản thanh toán: Một số khách hàng có thể quên lịch, lúc này công ty cần nhắc nhở khách hàng. Có thể thiết kế một hệ thống thông báo và nhắc nhở tự động đến đối tượng cần thu hồi nợ nhưng ở mức độ phù hợp, tránh gây ức chế cho khách hàng.

- Khuyến khích thanh toán sớm bằng chiết khấu: Để cải thiện tốc độ thu hồi các khoản phải thu, có thể cung cấp cho khách hàng một khoản chiết khấu tốt hơn nếu họ thanh toán sớm.

- Ứng dụng công nghệ: Một số phần mềm hiện nay cho phép theo dõi nợ theo hạn nợ, tuổi nợ, nhờ đó mà kế toán doanh nghiệp dễ dàng nắm bắt được tình hình nợ phải thu của doanh nghiệp để có kế hoạch thu hồi nợ phù hợp nhằm đảm bảo chỉ số vòng quay khoản phải thu.

8. Kết luận

Có thể thấy việc tính vòng quay khoản phải thu không quá phức tạp, doanh nghiệp có thể dựa vào chỉ số này để phân tích hiệu quả từ chính sách bán chịu cho khách hàng, từ đó tối ưu hóa dòng tiền. MISA AMIS hy vọng bài viết này sẽ giúp doanh nghiệp có cái nhìn đúng đắn để kiểm soát tốt các khoản nợ phải thu khách hàng.

Không dừng lại ở công cụ hỗ trợ công tác kế toán đơn thuần, phần mềm kế toán online MISA AMIS còn là trợ thủ đắc lực, đem đến cho nhà quản trị góc nhìn tổng quát về tình hình tài chính của doanh nghiệp qua các tính năng ưu việt:

- Xem báo cáo điều hành mọi lúc mọi nơi: Giám đốc, kế toán trưởng có thể theo dõi tình hình tài chính ngay trên di động, kịp thời ra quyết định điều hành doanh nghiệp.

- Đầy đủ báo cáo quản trị: Hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề.

- Tự động hóa việc lập báo cáo: Tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

Đặc biệt, MISA AMIS Kế toán còn cung cấp hệ thống các chỉ số phân tích tài chính – công cụ đắc lực cho doanh nghiệp trong công cuộc tính toán và hoạch định tài chính tại đơn vị. Phần mềm AMIS Kế toán được thiết lập sẵn công thức tính cho các hệ số phân tích tài chính.

Căn cứ vào số liệu kế toán được nhập vào, phần mềm sẽ tự động tổng hợp và tính toán ra các hệ số này. Dựa vào đó nhà quản lý có thể nhanh chóng đưa ra những đánh giá tổng quát về tình hình tài chính của doanh nghiệp tại bất cứ thời điểm nào, từ đó đưa ra những quyết định điều hành hợp lý.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/