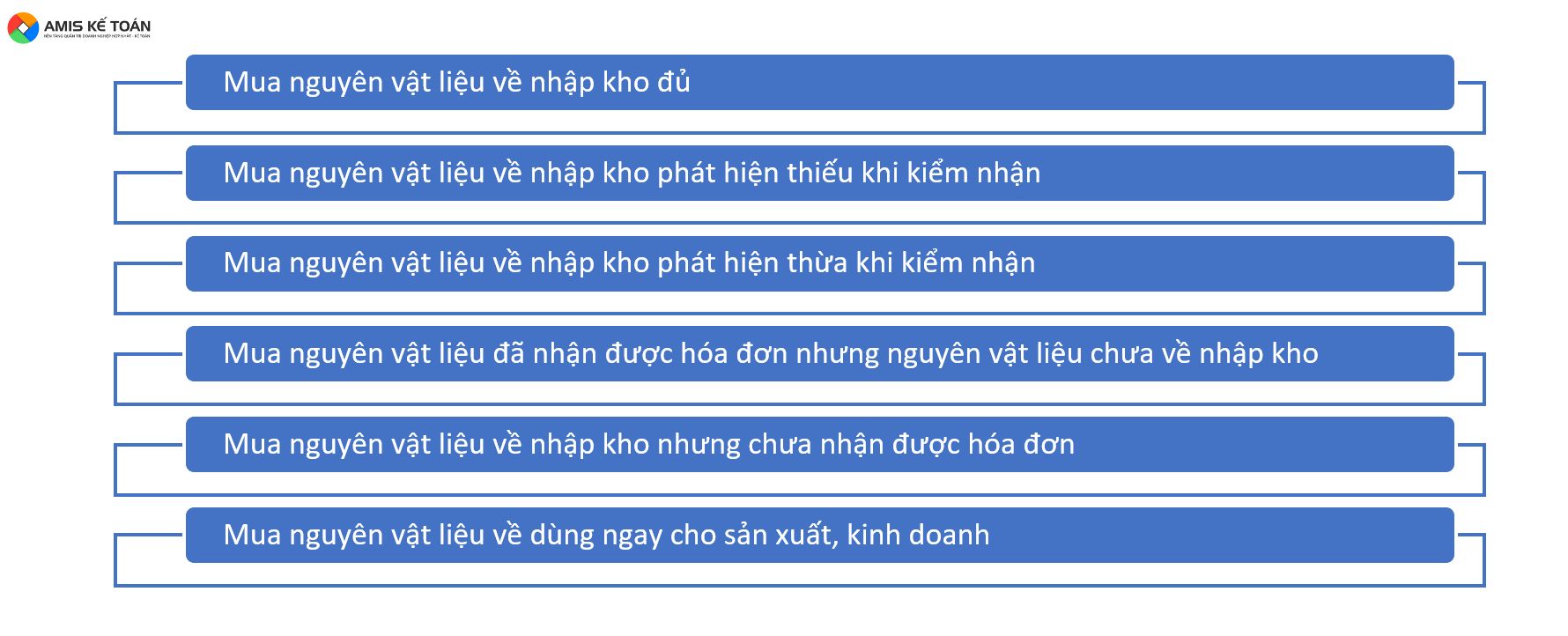

Nguyên vật liệu (NVL) là đối tượng lao động không thể thiếu trong các doanh nghiệp, đặc biệt là doanh nghiệp sản xuất. Doanh nghiệp thường mua và dự trữ nguyên vật liệu để phục vụ quá trình sản xuất, kinh doanh. Trong quá trình mua nguyên vật liệu về doanh nghiệp, có thể phát sinh nhiều tình huống khác nhau. Kế toán sẽ xử lý các tình huống đó như thế nào trong trường hợp doanh nghiệp kế toán hàng tồn kho theo phương kê khai thường xuyên (KKTX) và phương pháp kiểm kê định kỳ (KKĐK)?

Qua bài viết MISA AMIS trình bày cách xử lý các tình huống kế toán mua nguyên vật liệu cơ bản trong doanh nghiệp theo Thông tư 200/2014/TT-BTC của Bộ tài chính bằng cách đưa ra căn cứ ghi nhận, bút toán ghi nhận có ví dụ minh họa chi tiết kèm theo.

Trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kê khai thường xuyên , kế toán sử dụng các tài khoản 151, 152 để phản ánh số hiện có và tình hình biến động tăng, giảm của nguyên vật liệu. Còn trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kiểm kê định kỳ, kế toán chỉ sử dụng các tài khoản 151, 152 ở đầu kỳ kế toán và cuối kỳ kế toán, còn trong kỳ kế toán sẽ sử dụng tài khoản 611 để phản ánh giá trị nguyên vật liệu mua vào, nhập kho hoặc đưa vào sử dụng trong kỳ. Kế toán sẽ sử dụng các tài khoản 151, 152 và 611 để ghi nhận đúng các nghiệp vụ phát sinh liên quan đến nguyên vật liệu khác nhau đối với phương pháp KKTX và KKĐK trong từng tình huống cụ thể dưới đây:

Tình huống 1: Mua nguyên vật liệu về nhập kho đủ

| Trường hợp

Tiêu thức |

Kế toán hàng tồn kho theo phương pháp KKTX | Kế toán hàng tồn kho theo phương pháp KKĐK |

| Căn cứ ghi nhận | – Hóa đơn mua hàng;

– Biên bản kiểm nhận nhập kho; – Phiếu nhập kho; – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

|

| Bút toán ghi nhận | Nợ TK 152: Giá mua chưa thuế GTGT

Nợ TK 133: Thuế GTGT được khấu trừ (1331) Có TK 111, 112, 331, …: Tổng giá thanh toán |

Nợ TK 611: Giá mua chưa thuế GTGT

Nợ TK 133: Thuế GTGT được khấu trừ (1331) Có TK 111, 112, 331, …: Tổng giá thanh toán |

| Lưu ý:

– Nếu thuế GTGT đầu vào không được khấu trừ thì giá trị nguyên vật liệu bao gồm cả thuế GTGT. – Nếu phát sinh chi phí mua hàng, kế toán ghi nhận tương tự như giá mua nguyên vật liệu. |

||

| Ví dụ minh họa | Doanh nghiệp may Đức Thịnh tính thuế GTGT theo phương pháp khấu trừ, ngày 5/3/2022 mua 1.000 m vải thô thường với đơn giá chưa thuế GTGT 8% là 70.000 đồng/m, chưa thanh toán tiền (Hóa đơn GTGT số 2567). Vải thô thường đã nhập kho đủ (Phiếu nhập kho số NK128). | |

| Nợ TK 152: 70.000.000

Nợ TK 133: 5.600.000 Có TK 331: 75.600.000 |

Nợ TK 611: 70.000.000

Nợ TK 133: 5.600.000 Có TK 331: 75.600.000 |

|

Tình huống 2: Mua nguyên vật liệu về nhập kho phát hiện thiếu khi kiểm nhận

| Trường hợp

Tiêu thức |

Kế toán hàng tồn kho theo phương pháp KKTX | Kế toán hàng tồn kho theo phương pháp KKĐK |

| Căn cứ ghi nhận | – Hóa đơn mua hàng;

– Biên bản kiểm nhận nhập kho; – Phiếu nhập kho; – Quyết định xử lý hàng thiếu; – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

|

| Bút toán ghi nhận | Đối với nguyên vật liệu phát hiện thiếu khi kiểm nhận nhập kho đã xác định được nguyên nhân thì căn cứ nguyên nhân thiếu để ghi sổ, nếu chưa xác định được nguyên nhân thì ghi nhận như sau: | |

| Nợ TK 152: Giá trị NVL nhập kho thực tế

Nợ TK 138: Giá trị NVL thiếu chưa rõ nguyên nhân (1381) Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331: Tổng giá thanh toán |

Nợ TK 611: Giá trị NVL nhập kho thực tế

Nợ TK 138: Giá trị NVL thiếu chưa rõ nguyên nhân (1381) Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331: Tổng giá thanh toán |

|

| Lưu ý: Nếu thuế GTGT đầu vào không được khấu trừ thì giá trị nguyên vật liệu bao gồm cả thuế GTGT. | ||

| Khi có quyết định xử lý nguyên vật liệu thiếu, kế toán ghi nhận:

Nợ TK 111, 112: Tiền bồi thường thu bằng tiền Nợ TK 138: Tiền bồi thường phải thu (1388) (Trường hợp chưa thu hồi được bằng tiền ngay) Nợ TK 334: Trừ tiền lương của người phạm lỗi Nợ TK 632: Giá trị hàng thiếu còn lại tính vào giá vốn hàng bán Có TK 138: Giá trị NVL thiếu chưa rõ nguyên nhân (1381) |

||

| Ví dụ minh họa | Doanh nghiệp may Minh Thành tính thuế GTGT theo phương pháp khấu trừ.

– Ngày 10/3/2022 mua 500 m vải thô hoa với đơn giá chưa thuế GTGT 8% là 80.000 đồng/m, đã thanh toán bằng chuyển khoản (Hóa đơn GTGT số 2567, Giấy báo Nợ số 2568). Khi kiểm nhận nhập kho phát hiện thiếu 30 m vải thô hoa chưa rõ nguyên nhân chờ xử lý, số còn lại đã nhập kho (Phiếu nhập kho số NK129). – Ngày 14/3/2022, doanh nghiệp xác định nguyên nhân do nhà cung cấp xuất thiếu hàng, nhà cung cấp đã xuất bổ sung và doanh nghiệp đã nhập kho đủ. |

|

| – Ngày 10/3/2022:

Nợ TK 152: 37.600.000 Nợ TK 138(1): 2.400.000 Nợ TK 133: 3.200.000 Có TK 112: 43.200.000 – Ngày 14/3/2022: Nợ TK 152: 2.400.000 Có TK 138(1): 2.400.000 |

– Ngày 10/3/2022:

Nợ TK 611: 37.600.000 Nợ TK 138(1): 2.400.000 Nợ TK 133: 3.200.000 Có TK 112: 43.200.000 – Ngày 14/3/2022: Nợ TK 611: 2.400.000 Có TK 138(1): 2.400.000 |

|

Tình huống 3: Mua nguyên vật liệu về nhập kho phát hiện thừa khi kiểm nhận

| Trường hợp

Tiêu thức |

Kế toán hàng tồn kho theo phương pháp KKTX | Kế toán hàng tồn kho theo phương pháp KKĐK | |

| Căn cứ ghi nhận | – Hóa đơn mua hàng;

– Biên bản kiểm nhận nhập kho; – Phiếu nhập kho; – Quyết định xử lý hàng thừa; – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

||

| Bút toán ghi nhận | Đối với nguyên vật liệu phát hiện thừa khi kiểm nhận nhập kho đã xác định được nguyên nhân thì căn cứ nguyên nhân thừa để ghi sổ, nếu chưa xác định được nguyên nhân thì ghi nhận như sau:

Trường hợp 1: Doanh nghiệp nhập kho nguyên vật liệu thừa: |

||

| – Nhập kho nguyên vật liệu theo hóa đơn:

Nợ TK 152: Giá trị NVL theo hóa đơn Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331: Tổng giá thanh toán – Nhập kho nguyên vật liệu thừa: Nợ TK 152: Giá trị NVL thừa nhập kho Có TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) |

– Nhập kho nguyên vật liệu theo hóa đơn:

Nợ TK 611: Giá trị NVL theo hóa đơn Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331: Tổng giá thanh toán – Nhập kho nguyên vật liệu thừa: Nợ TK 611: Giá trị NVL thừa nhập kho Có TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) |

||

| Khi có quyết định xử lý nguyên vật liệu thừa, kế toán ghi nhận: | |||

| – Nếu trả lại cho nhà cung cấp:

Nợ TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) Có TK 152 – Nếu mua tiếp hàng: Nợ TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331: Tổng giá thanh toán – Nếu không xác định được nguyên nhân: Nợ TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) Có TK 711: Thu nhập khác |

– Nếu trả lại cho nhà cung cấp:

Nợ TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) Có TK 611 – Nếu mua tiếp hàng: Nợ TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331: Tổng giá thanh toán – Nếu không xác định được nguyên nhân: Nợ TK 338: Giá trị NVL thừa chưa rõ nguyên nhân (3381) Có TK 711: Thu nhập khác |

||

| Trường hợp 2: Doanh nghiệp bảo quản hộ nguyên vật liệu thừa:

Trong trường hợp này doanh nghiệp không ghi nhận giá trị nguyên vật liệu thừa vào TK 152 – “Nguyên liệu, vật liệu” mà chủ động ghi chép và theo dõi trong hệ thống quản trị và trình bày trong phần thuyết minh Báo cáo tài chính. |

|||

| Ví dụ minh họa | Doanh nghiệp bánh kẹo Lan Phương tính thuế GTGT theo phương pháp khấu trừ.

– Ngày 10/3/2022 mua 1.000 kg bột mì với đơn giá chưa thuế GTGT 8% là 28.000 đồng/kg, đã thanh toán bằng chuyển khoản (Hóa đơn GTGT số 2580, Giấy báo Nợ số 2592). Khi kiểm nhận nhập kho phát hiện thừa 100 kg bột mì chưa rõ nguyên nhân chờ xử lý. Doanh nghiệp quyết định nhập kho toàn bộ số bột mì nhận được (Phiếu nhập kho số NK130). – Ngày 14/3/2022, doanh nghiệp xác định nguyên nhân do nhà cung cấp xuất thừa và doanh nghiệp đã xuất kho trả lại hàng thừa cho nhà cung cấp (Phiếu xuất kho số XK76). |

||

| – Ngày 10/3/2022:

1. Nợ TK 152: 28.000.000 Nợ TK 133: 2.240.000 Có TK 112: 30.240.000 2. Nợ TK 152: 2.800.000 Có TK 338(1): 2.800.000 – Ngày 14/3/2022: Nợ TK 338(1): 2.800.000 Có TK 152: 2.800.000 |

– Ngày 10/3/2022:

1. Nợ TK 611: 28.000.000 Nợ TK 133: 2.240.000 Có TK 112: 30.240.000 2. Nợ TK 611: 2.800.000 Có TK 338(1): 2.800.000 – Ngày 14/3/2022: Nợ TK 338(1): 2.800.000 Có TK 611: 2.800.000 |

||

Tình huống 4: Mua nguyên vật liệu đã nhận được hóa đơn nhưng nguyên vật liệu chưa về nhập kho

| Trường hợp

Tiêu thức |

Kế toán hàng tồn kho theo phương pháp KKTX | Kế toán hàng tồn kho theo phương pháp KKĐK |

| Căn cứ ghi nhận | – Hóa đơn mua hàng;

– Khi nguyên vật liệu về nhập kho, kế toán còn căn cứ vào Biên bản kiểm nhận nhập kho; Phiếu nhập kho. – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

– Hóa đơn mua hàng;

– Cuối kỳ, kế toán căn cứ vào biên bản kiểm kê kho để xác định và ghi nhận trị giá thực tế của hàng đã mua nhưng chưa về nhập kho – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

| Bút toán ghi nhận | Trường hợp doanh nghiệp đã nhận được hóa đơn mua hàng nhưng nguyên vật liệu chưa về nhập kho thì kế toán lưu hóa đơn vào tập hồ sơ riêng “Hàng mua đang đi đường” và theo dõi:

– Nếu trong kỳ nguyên vật liệu về nhập kho thì căn cứ vào hóa đơn, phiếu nhập kho để ghi nhận giá trị nguyên vật liệu nhập kho. – Nếu cuối kỳ nguyên vật liệu vẫn chưa về nhập kho thì căn cứ vào hóa đơn, kế toán ghi nhận: Nợ TK 151: Giá mua trên hóa đơn Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331,… – Sang kỳ sau, khi nguyên vật liệu về nhập kho, căn cứ vào hóa đơn và phiếu nhập kho, kế toán ghi nhận: Nợ TK 152: Nguyên liệu, vật liệu Có TK 151: Hàng mua đang đi đường |

– Trong kỳ, khi doanh nghiệp nhận được hóa đơn mua hàng, kế toán ghi nhận:

Nợ TK 611: Giá mua trên hóa đơn Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331,… – Cuối kỳ, kế toán căn cứ vào kết quả kiểm kê xác định trị giá thực tế của hàng đã mua nhưng chưa về nhập kho (còn đang đi đường cuối kỳ), ghi: Nợ TK 151: Hàng mua đang đi đường Có TK 611: Mua hàng Sang kỳ sau: – Đầu kỳ, kế toán căn cứ trị giá thực tế hàng đang đi đường đã kết chuyển cuối kỳ trước để kết chuyển trị giá thực tế của hàng mua đang đi đường đầu kỳ, ghi: Nợ TK 151 Có TK 611: Mua hàng – Trong kỳ, khi nguyên vật liệu về nhập kho, kế toán không ghi sổ. |

| Lưu ý: Nếu thuế GTGT đầu vào không được khấu trừ thì giá trị nguyên vật liệu mua về bao gồm cả thuế GTGT. | ||

| Ví dụ minh họa | Doanh nghiệp sản xuất bánh kẹo Như Quỳnh tính thuế GTGT theo phương pháp khấu trừ.

– Ngày 28/3/2022 nhận được hóa đơn mua 900 kg bột gạo với đơn giá chưa thuế GTGT 8% là 40.000 đồng/kg, chưa thanh toán tiền (Hóa đơn GTGT số 2875). – Ngày 31/3/2022, doanh nghiệp chỉ có số bột gạo mua theo hóa đơn ngày 28/3/2022 chưa về nhập kho. – Ngày 3/4/2022, bột gạo mua theo hóa đơn ngày 28/3/2022 đã về nhập kho đủ (Phiếu nhập kho số NK142). |

|

| – Ngày 28/3/2022:

Lưu hóa đơn vào tập hồ sơ riêng “Hàng mua đang đi đường” và theo dõi. – Ngày 31/3/2022: Nợ TK 151: 36.000.000 Nợ TK 133: 2.880.000 Có TK 331: 38.880.000 – Ngày 3/4/2022: Nợ TK 152: 36.000.000 Có TK 151: 36.000.000 |

– Ngày 28/3/2022:

Nợ TK 611: 36.000.000 Nợ TK 133: 2.880.000 Có TK 331: 38.880.000 – Ngày 31/3/2022: Nợ TK 151: 36.000.000 Có TK 611: 36.000.000 – Ngày 1/4/2022: Nợ TK 611: 36.000.000 Có TK 151: 36.000.000 – Ngày 3/4/2022: Không ghi sổ |

|

Tình huống 5: Mua nguyên vật liệu về nhập kho nhưng chưa nhận được hóa đơn

| Trường hợp

Tiêu thức |

Kế toán hàng tồn kho theo phương pháp KKTX | Kế toán hàng tồn kho theo phương pháp KKĐK |

| Căn cứ ghi nhận | – Biên bản kiểm nhận nhập kho

– Phiếu nhập kho – Khi nhận được hóa đơn từ nhà cung cấp, kế toán căn cứ vào hóa đơn mua hàng để ghi nhận thuế GTGT và điều chỉnh giá tạm tính theo giá hóa đơn – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

– Biên bản kiểm nhận nhập kho;

– Phiếu nhập kho; – Khi nhận được hóa đơn từ nhà cung cấp, kế toán căn cứ vào hóa đơn mua hàng để ghi nhận thuế GTGT và điều chỉnh giá tạm tính theo giá hóa đơn – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

| Bút toán ghi nhận | – Trường hợp doanh nghiệp nhận được nguyên vật liệu nhưng chưa nhận được hóa đơn, để bảo quản tốt nguyên vật liệu doanh nghiệp sẽ căn cứ theo hợp đồng mua bán, tiến hành kiểm nhận và nhập kho theo số thực tế nhận và ghi sổ kế toán theo giá tạm tính. | |

| Nợ TK 152: Giá tạm tính

Có TK 331: Giá tạm tính |

Nợ TK 611: Giá tạm tính

Có TK 331: Giá tạm tính |

|

| – Khi hóa đơn về, kế toán điều chỉnh giá tạm tính theo giá hóa đơn với từng trường hợp cụ thể như sau:

Trường hợp 1: Giá hóa đơn = Giá tạm tính Đối với trường hợp này, kế toán chỉ cần ghi nhận bổ sung thuế GTGT được khấu trừ (nếu có) bằng bút toán: Nợ TK 133: Thuế GTGT được khấu trừ (1331) Có TK 331: Phải trả cho người bán Lưu ý: Nếu thuế GTGT đầu vào không được khấu trừ thì ghi nhận vào giá trị nguyên vật liệu nhập kho. Trường hợp 2: Giá hóa đơn > Giá tạm tính Đối với trường hợp này, kế toán ghi nhận bổ sung thuế GTGT được khấu trừ (nếu có) và ghi nhận bổ sung phần chênh lệch lớn hơn giữa giá hóa đơn và giá tạm tính. |

||

| Nợ TK 152: Phần chênh lệch

Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 331: Phải trả cho người bán |

Nợ TK 611: Phần chênh lệch

Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 331: Phải trả cho người bán |

|

| Trường hợp 3: Giá hóa đơn < Giá tạm tính

Đối với trường hợp này, kế toán điều chỉnh sổ theo một trong các cách dưới đây: – Cách 1: Xóa bút toán ghi theo giá tạm tính bằng phương pháp ghi âm (số liệu để trong ngoặc đơn), sau đó căn cứ theo hóa đơn ghi sổ bình thường. |

||

| – Xóa bút toán ghi theo giá tạm tính:

Nợ TK 152: (Giá tạm tính) Có TK 331: (Giá tạm tính) – Ghi nhận trị giá nguyên vật liệu theo hóa đơn: Nợ TK 152: Nguyên liệu, vật liệu Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 331: Phải trả cho người bán |

– Xóa bút toán ghi theo giá tạm tính:

Nợ TK 611: (Giá tạm tính) Có TK 331: (Giá tạm tính) – Ghi nhận trị giá nguyên vật liệu theo hóa đơn: Nợ TK 611: Nguyên liệu, vật liệu Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 331: Phải trả cho người bán |

|

| Cách 2: Xóa phần chênh lệch lớn hơn giữa giá tạm tính và giá hóa đơn bằng phương pháp ghi âm (số liệu để trong ngoặc đơn), sau đó, ghi nhận bổ sung phần thuế GTGT được khấu trừ (nếu có) | ||

| – Xóa phần chênh lệch lớn hơn giữa giá tạm tính và giá hóa đơn:

Nợ TK 152: (Phần chênh lệch) Có TK 331: (Phần chênh lệch) – Ghi bổ sung thuế GTGT được khấu trừ (nếu có) Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 331: Phải trả cho người bán |

– Xóa phần chênh lệch lớn hơn giữa giá tạm tính và giá hóa đơn:

Nợ TK 611: (Phần chênh lệch) Có TK 331: (Phần chênh lệch) – Ghi bổ sung thuế GTGT được khấu trừ (nếu có) Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 331: Phải trả cho người bán |

|

| Ví dụ minh họa | Doanh nghiệp sản xuất bánh kẹo Hoàng Lan tính thuế GTGT theo phương pháp khấu trừ.

– Ngày 10/1/2022 nhận được 1.000 kg bột gạo đặt mua của Công ty TNHH Thành An nhưng chưa nhận được hóa đơn và chưa thanh toán tiền. Doanh nghiệp đã kiểm nhận, nhập kho và ghi sổ kế toán theo đơn giá tạm tính là 40.000 đồng/kg (Phiếu nhập kho số NK16) – Ngày 16/1/2022, doanh nghiệp đã nhận được hóa đơn GTGT số 1258 mua nguyên vật liệu ngày 10/1/2022 của Công ty TNHH Thành An, đơn giá mua chưa thuế GTGT 8% trên hóa đơn là 39.800 đồng/kg. Doanh nghiệp đã điều chỉnh giá tạm tính theo giá hóa đơn. |

|

| – Ngày 10/1/2022:

Nợ TK 152: 40.000.000 Có TK 331: 40.000.000 – Ngày 16/1/2022: Cách 1: 1. Nợ TK 152: (40.000.000) Có TK 331: (40.000.000) 2. Nợ TK 152: 39.800.000 Nợ TK 133: 3.184.000 Có TK 331: 42.984.000 Cách 2: 1. Nợ TK 152: (200.000) Có TK 331: (200.000) 2. Nợ TK 133: 3.184.000 Có TK 331: 3.184.000 |

– Ngày 10/1/2022:

Nợ TK 611: 40.000.000 Có TK 331: 40.000.000 – Ngày 16/1/2022: Cách 1: 1. Nợ TK 611: (40.000.000) Có TK 331: (40.000.000) 2. Nợ TK 611: 39.800.000 Nợ TK 133: 3.184.000 Có TK 331: 42.984.000 Cách 2: 1. Nợ TK 611: (200.000) Có TK 331: (200.000) 2. Nợ TK 133: 3.184.000 Có TK 331: 3.184.000 |

|

Tình huống 6: Mua nguyên vật liệu về dùng ngay cho sản xuất, kinh doanh

| Trường hợp

Tiêu thức |

Kế toán hàng tồn kho theo phương pháp KKTX | Kế toán hàng tồn kho theo phương pháp KKĐK |

| Căn cứ ghi nhận | – Hóa đơn mua hàng

– Biên bản kiểm nhận nhập kho – Biên bản bàn giao nguyên vật liệu – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

– Hóa đơn mua hàng

– Biên bản kiểm nhận nhập kho – Biên bản bàn giao nguyên vật liệu – Biên bản kiểm kê kho – Các chứng từ liên quan khác như Hợp đồng mua bán; Phiếu chi; Giấy báo nợ; ….. |

| Bút toán ghi nhận | Nợ TK 621: NVL mua về sử dụng để sản xuất sản phẩm

Nợ TK 627: NVL mua về sử dụng cho quản lý phân xưởng Nợ TK 641: NVL mua về sử dụng cho bộ phận bán hàng Nợ TK 642: NVL mua về sử dụng cho bộ phận quản lý doanh nghiệp Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331,… |

Nợ TK 611: Giá mua trên hóa đơn

Nợ TK 133: Thuế GTGT được khấu trừ (nếu có) (1331) Có TK 111, 112, 331,… – Cuối kỳ, căn cứ biên bản kiểm kê kho xác định giá trị NVL tồn cuối kỳ, từ đó xác định giá trị NVL xuất dùng trong kỳ cho từng bộ phận, ghi: Nợ TK 621: NVL sử dụng để sản xuất sản phẩm Nợ TK 627: NVL sử dụng cho quản lý phân xưởng Nợ TK 641: NVL sử dụng cho bộ phận bán hàng Nợ TK 642: NVL sử dụng cho bộ phận quản lý doanh nghiệp Có TK 611: Mua hàng |

| Lưu ý: Nếu thuế GTGT đầu vào không được khấu trừ thì giá trị ghi nhận vào các tài khoản chi phí và tài khoản mua hàng bao gồm cả thuế GTGT. | ||

| Ví dụ minh họa | Doanh nghiệp sản xuất thủy tinh Hoàng Minh tính thuế GTGT theo phương pháp khấu trừ.

– Ngày 12/3/2022 mua 2.000 kg cát thạch anh với đơn giá chưa thuế GTGT 10% là 21.000 đồng/kg, chưa thanh toán tiền (Hóa đơn GTGT số 5687). Số cát thạch anh này đã bàn giao ngay cho phân xưởng sản xuất thủy tinh. – Cát thạch anh tồn đầu tháng 3/2022, tồn cuối tháng 3/2022 và nhập kho trong tháng 3/2022 lần lượt là 100.000.000 đồng; 20.000.000 đồng; 60.000.000 đồng. |

|

| – Ngày 12/3/2022:

Nợ TK 621: 42.000.000 Nợ TK 133: 4.200.000 Có TK 331: 46.200.000 |

– Ngày 12/3/2022:

Nợ TK 611: 42.000.000 Nợ TK 133: 4.200.000 Có TK 331: 46.200.000 – Ngày 31/3/2022: Giá trị cát thạch anh xuất sử dụng cho sản xuất sản phẩm = 100.000.000 + 60.000.000 + 42.000.000 – 20.000.000 = 182.000.000 Nợ TK 621: 182.000.000 Có TK 611: 182.000.000 |

|

Trên đây là cách xử lý các tình huống kế toán mua nguyên vật liệu cơ bản trong doanh nghiệp theo Thông tư 200/2014/TT-BTC.

Thông qua bài viết MISA AMIS hy vọng bạn đọc sẽ phân biệt được căn cứ ghi nhận, bút toán ghi nhận các tình huống mua nguyên vật liệu đối với doanh nghiệp hạch toán hàng tồn kho theo phương pháp kê khai thường xuyên và phương pháp kiểm kê định kỳ. Chúc bạn đọc tự tin xử lý các tình huống mua nguyên vật liệu trong doanh nghiệp.

Hiện nay, công tác quản lý chi tiết nguyên vật liệu sao cho hiệu quả luôn là vấn đề mang tính chiến lược của mỗi một doanh nghiệp, cần phải thực hiện thường xuyên, có hệ thống nhằm nâng cao hiệu quả sản xuất kinh doanh. Do đó, nhiều doanh nghiệp đã lựa chọn các giải pháp phần mềm kế toán thế hệ mới như phần mềm kế toán online MISA AMIS, MISA SME… để quản lý nguyên vật liệu, dụng cụ, sản phẩm hiệu quả hơn.

Phần mềm kế toán online MISA AMIS hỗ trợ doanh nghiệp quản lý chi tiết nguyên vật liệu hiệu quả, cụ thể:

- Khai báo nguyên vật liệu, vật tư hàng hóa. Các thông tin sau khi được khai báo sẽ được tự động lấy lên các chứng từ mua bán vật tư, hàng hoá

- Hỗ trợ quản lý toàn bộ vật tư, hàng hoá, thành phẩm, dịch vụ của doanh nghiệp, phục vụ cho việc lập và hạch toán các chứng từ liên quan đến hoạt động mua, bán hàng hoá, nhập xuất kho vật tư, hàng hoá, CCDC…

- Bổ sung báo cáo Sổ chi tiết vật tư hàng hóa theo lô (đối với chế độ làm việc thủ kho), giúp kế toán theo dõi được chi tiết từng lần nhập xuất kho của vật tư hàng hóa theo từng lô, hạn sử dụng.

Ngoài ra, phần mềm kế toán online MISA AMIS còn có nhiều tính năng, tiện ích khác giúp ích cho bộ phận kế toán doanh nghiệp trong quá trình thực hiện công việc.

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tác giả: Trần Hằng

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/