Ngày 28 tháng 01 năm 2022 Chính phủ đã ban hành nghị định số 15/2022/NĐ-CP quy định về việc giảm suất thuế giá trị gia tăng (GTGT) từ 10% xuống còn 8%. Tuy nhiên, không phải tất cả các mặt hàng đều được giảm, Nghị định số 15/2022/NĐ-CP quy định một số loại hàng hóa, dịch vụ không được giảm thuế GTGT. Để giúp quý doanh nghiệp tra cứu mã ngành hàng hóa/dịch vụ được giảm thuế GTGT còn 8%, MISA AMIS tổng hợp, chia sẻ cách tra cứu và cách xử lý một số tình huống hay gặp khi thực hiện giảm thuế GTGT theo Nghị định số 15/2022/NĐ-CP.

1. Những quy định cần nắm rõ trước khi áp dụng giảm thuế suất thuế GTGT từ 10% xuống 8%

1.1 Các nhóm hàng hóa/dịch vụ được giảm thuế GTGT xuống còn 8%

Theo Điều 1, Nghị định số 15/2022/NĐ-CP, thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10% được giảm xuống mức 8%, trừ 3 nhóm hàng hóa, dịch vụ sau:

Nhóm một, nhóm hàng hóa dịch vụ viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất. (Chi tiết tại Phụ lục I Nghị định này).

Nhóm hai, nhóm hàng hóa dịch vụ sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. (Chi tiết tại Phụ lục II Nghị định này).

Nhóm ba, nhóm hàng hóa, dịch vụ công nghệ thông tin theo pháp luật về công nghệ thông tin. (Chi tiết tại Phụ lục III Nghị định này).

1.2 Một số quy định liên quan về giảm thuế GTGT

– Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định được áp dụng thống nhất tại các khâu:

+ Nhập khẩu

+ Sản xuất

+ Gia công

+ Kinh doanh thương mại.

– Riêng đối với mặt hàng than khai thác bán ra thuộc đối tượng giảm thuế giá trị gia tăng (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra).

– Mặt hàng than thuộc Phụ lục I Nghị định này, tại các khâu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng.

– Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I, II và III ban hành kèm theo Nghị định này thuộc đối tượng:

+ Không chịu thuế giá trị gia tăng

+ Chịu thuế giá trị gia tăng 5%

theo quy định của Luật Thuế giá trị gia tăng thì thực hiện theo quy định của Luật Thuế giá trị gia tăng và không được giảm thuế giá trị gia tăng.

2. Cách lập hóa đơn giảm thuế giá trị gia tăng 8%

– Cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ được áp dụng mức thuế suất thuế giá trị gia tăng 8% đối với hàng hóa, dịch vụ quy định Nghị định này. Khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “8%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán.

– Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế giá trị gia tăng khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế giá trị gia tăng quy định tại Nghị định này.

Chi tiết về cách lập hóa đơn giảm thuế GTGT 10% còn 8% trong từng trường hợp, mời bạn tham khảo bài viết: Hướng dẫn cách viết hóa đơn giảm thuế GTGT còn 8% theo nghị định 15/2022/NĐ-CP

Hiện nay, phần mềm kế toán MISA AMIS đã cập nhật thêm mức thuế suất GTGT 8% theo đúng quy định của Nghị định 15/2022/NĐ-CP. Là phần mềm kế toán đã có hơn 22 gắn bó cùng cộng đồng kế toán, MISA AMIS luôn tiên phong cập nhật và đáp ứng nhanh nhất các quy định mới về thuế, hóa đơn và chế độ kế toán. Phần mềm còn có thể tự động tổng hợp số liệu để lập tờ khai thuế, lập báo cáo tài chính, giúp tiết kiệm rất nhiều thời gian và công sức cho kế toán.

| >> ĐĂNG KÝ TRẢI NGHIỆM MISA AMIS – PHẦN MỀM KẾ TOÁN ƯU VIỆT THẾ HỆ MỚI |

3. Cách tra cứu hàng hóa, dịch vụ được giảm thuế GTGT theo Nghị định 15/2022/NĐ-CP

MISA AMIS xin được gửi đến các bạn hướng dẫn cách tìm kiếm mã ngành và tên hàng hóa, dịch vụ không được giảm thuế giá trị gia tăng một cách nhanh chóng và đơn giản theo các bước sau:

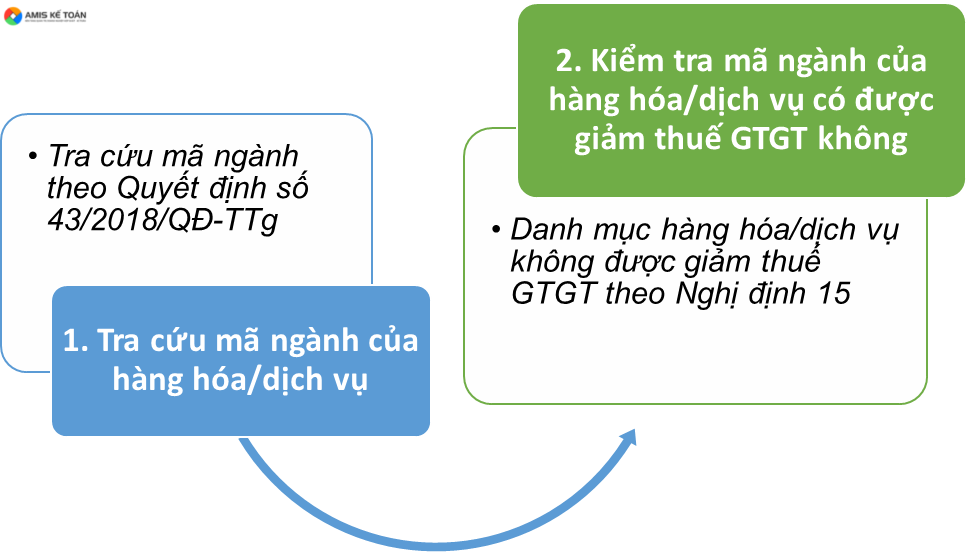

Bước 1: Tra cứu mã ngành của hàng hóa/dịch vụ

(Chỉ thực hiện bước này khi các bạn không biết chắc chắn mã ngành của sản phẩm hàng hóa/dịch vụ doanh nghiệp các bạn đang bán).

Các bạn cần dựa vào danh sách mã ngành sản phẩm dịch vụ theo Quyết định số 43/2018/QĐ-TTg của Thủ tướng Chính phủ quy định về hệ thống ngành sản phẩm Việt Nam. (Các bạn bấm vào đây để tải về phụ lục danh sách ngành sản phẩm Việt Nam theo Quyết định số 43/2018/QĐ-TTg tại đây).

- Mở danh sách danh sách ngành sản phẩm Việt Nam theo Quyết định số 43/2018/QĐ-TTg lên rồi bấm phím tắt để tìm kiếm “CTRL+F”.

- Điền tên sản phẩm hàng hóa/dịch vụ bạn chưa biết mã vào và xem kết quả hiển thị, kết quả tìm thấy sẽ được bôi vàng ở trang word, còn ô bên trái sẽ tóm tắt nhanh các kết quả, các bạn có thể bấm vào đó để xem nhanh các kết quả hoặc các bạn bấm “ENTER” để xuống các kết quả bên dưới.

- Nếu chưa thỏa mãn với kết quả tìm kiếm thì các bạn có thể thay đổi từ khóa sản phẩm tìm kiếm khác và lặp lại việc tìm kiếm như bên trên.

Bước 2: Kiểm tra xem mã ngành có thuộc danh mục không được giảm thuế hay không

Tra cứu mã ngành và hàng hóa dịch vụ của doanh nghiệp bạn trong danh mục hàng hóa/dịch vụ không được giảm thuế GTGT theo Nghị định 15 xem có thuộc đối tượng không được giảm thuế hay không, nếu có trong danh mục theo Nghị định 15 là không giảm thuế, còn không có trong danh mục là được giảm thuế GTGT.

Cách tra cứu ở bước 2 cũng giống cách tra cứu như bước 1. Các bạn mở danh mục hàng hóa/dịch vụ không được giảm thuế GTGT theo Nghị định 15 lên và bấm phím tắt “CTRL+F” để tra cứu

(Các bạn có thể tải về 3 phụ lục I, II, III – danh sách các hàng hóa/dịch vụ không được giảm thuế GTGT theo Nghị định 15/2022/NĐ-CP tại đây để tra cứu được nhanh chóng hơn).

Khi tra cứu cần lưu ý:

Đối với dịch vụ: do mã ngành dịch vụ khá sát với dịch vụ thực tế của doanh nghiệp nên khi các bạn tra cứu mã ngành sẽ dễ dàng tìm được kết quả chính xác.

Đối với hàng hóa: do đặc điểm hàng hóa đa dạng và nhiều hình thái khác nhau và việc phân loại chính xác mã ngành sẽ khó khăn hơn nên khi tra cứu các bạn nên tra cứu đồng thời cả mã ngành và tên hàng hóa để đảm bảo chính xác.

Ngoài ra, khi tìm kiếm nên tra cứu theo cả từ khóa đơn (1 từ) và từ khóa kép (2 từ trở lên) để cho kết quả được chính xác.

Ví dụ minh họa: Doanh nghiệp A có kinh doanh mặt hàng có ngành như sau:

| NGÀNH NGHỀ KINH DOANH | |

| Gia công cơ khí; xử lý và tráng phủ kim loại |

Trường hợp này khi chưa xác định được mã ngành của dịch vụ là gì chúng ta cần xác định đúng mã ngành trước.

Các bước tra cứu như sau:

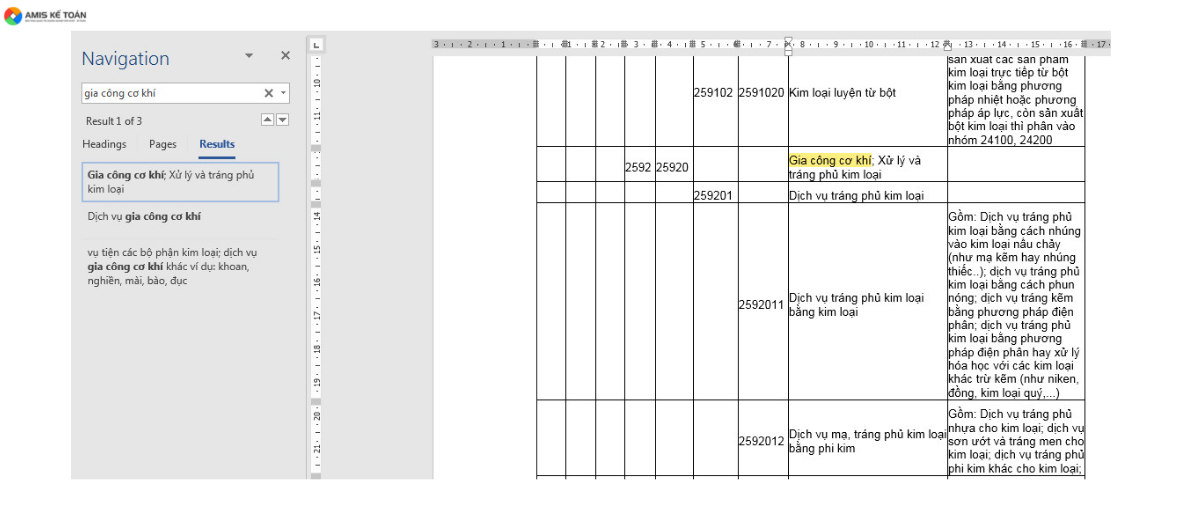

Bước 1: Tra cứu mã ngành của sản phẩm hàng hóa/dịch vụ theo Quyết định số 43/2018/QĐ-TTg.

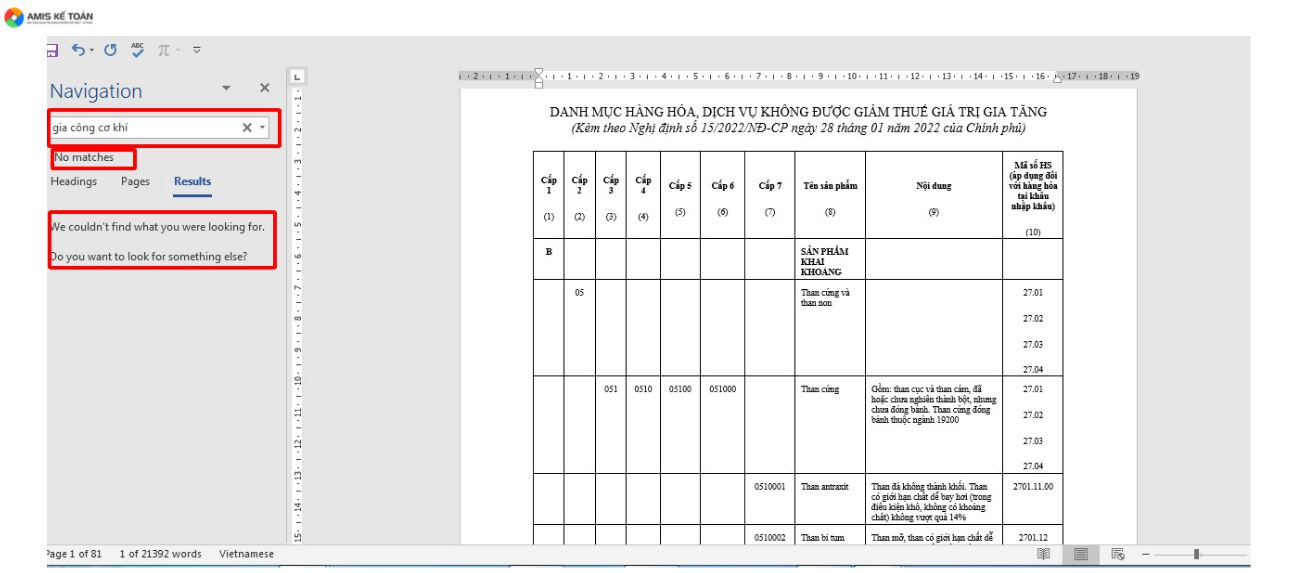

Sau khi mở danh mục mã ngành hàng hóa/dịch vụ lên các bạn bấm CTRL+F và điền từ khóa “Gia công cơ khí” rồi bấm “Enter”, kết quả hiện lên ngay sau đó là mã ngành “25920”

Bước 2: Tra cứu mã ngành và hàng hóa dịch vụ đã tìm được ở bước 1 trong danh mục hàng hóa/dịch vụ không được giảm thuế GTGT theo Nghị định 15.

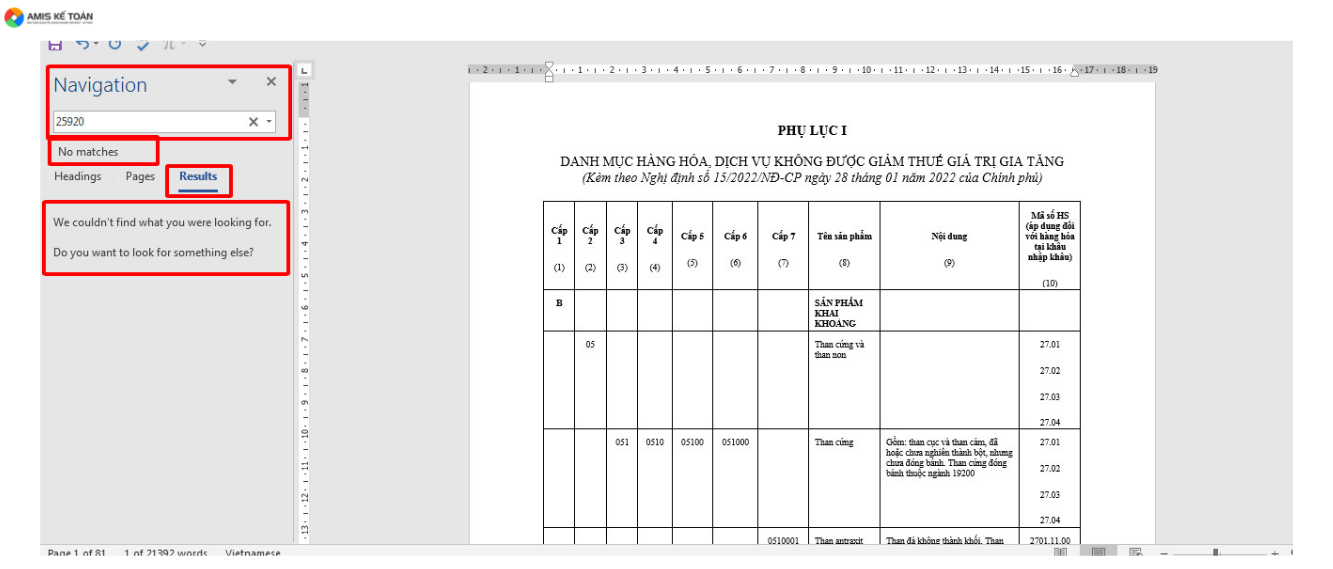

Tra cứu lần 1: Tra cứu theo mã ngành

Đối với ví dụ này sau khi tra cứu theo mã ngành, chúng ta không có kết quả trùng khớp thì có thể suy ra: mặt hàng mà DN đang kinh doanh thuộc nhóm được giảm thuế suất. Tuy nhiên, để đảm bảo độ chính xác cao thì chúng ta nên tra cứu lần 2 theo tên HHDV.

Tra cứu lần 2: Tra cứu theo tên hàng hóa/dịch vụ

Sau khi đã có kết quả tra cứu 2 lần cả mã ngành và tên hàng hóa/dịch vụ là không có trong danh mục không được giảm thuế của Nghị định 15 thì chúng ta có thể kết luận như sau:

Mã ngành “25920- Gia công cơ khí; xử lý và tráng phủ kim loại” là được giảm thuế GTGT xuống còn 8%.

Lưu ý: nếu doanh nghiệp các bạn “gia công cơ khí; xử lý và tráng phủ kim loại” và có bao thầu mua cả nguyên liệu về và xuất lại theo yêu cầu của người mua với các mặt hàng kim loại mà mặt hàng kim loại đó lại nằm trong danh mục không được giảm thuế của Nghị định 15, thì các bạn phải tách riêng hóa đơn về tiền dịch vụ gia công và hóa đơn về mặt hàng kim loại đó, lúc đó, hóa đơn tiền dịch vụ gia công của các bạn mới được giảm thuế 8%.

4. Lưu ý về mã ngành nghề tại các phụ lục không được giảm thuế GTGT của Nghị định 15

4.1 Lưu ý về phụ lục số I danh mục hàng hóa, dịch vụ không được giảm thuế giá trị gia tăng

– Phụ lục I Danh mục hàng hóa, dịch vụ không được giảm thuế giá trị gia tăng này là một phần của Phụ lục Danh mục và nội dung hệ thống ngành sản phẩm Việt Nam ban hành kèm theo Quyết định số 43/2018/QĐ-TTg ngày 01/11/2018 của Thủ tướng Chính phủ về ban hành Hệ thống ngành sản phẩm Việt Nam.

– Đối với mã số HS ở cột (10): Các mặt hàng không được giảm thuế giá trị gia tăng trong Chương 02 chữ số, nhóm 04 chữ số hoặc 06 chữ số bao gồm tất cả các mã hàng 08 chữ số trong Chương, nhóm đó.

– Các dòng hàng có ký hiệu (*) ở cột (10), thực hiện khai mã HS theo thực tế hàng hóa nhập khẩu.

(Chú thích: “mã số HS” là từ viết tắt của “mã số hồ sơ” khi các bạn đăng ký tờ khai nhập khẩu).

4.2 Lưu ý về phụ lục số II danh mục hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng

– Phụ lục II Danh mục hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng theo quy định của Luật Thuế tiêu thụ đặc biệt số 27/2008/QH12 đã được sửa đổi, bổ sung tại Luật số 70/2014/QH13, Luật số 71/2014/QH13 và Luật số 106/2016/QH13 (Không bao gồm hàng hóa, dịch vụ thuộc đối tượng không chịu thuế tiêu thụ đặc biệt).

– Danh mục trong phụ lục này gồm có hàng hóa và dịch vụ sau:

(do số lượng hàng hóa, dịch vụ ít nên xin trình bày đầy đủ ngay dưới đây):

- Hàng hóa:

- a) Thuốc lá điếu, xì gà và chế phẩm khác từ cây thuốc lá dùng để hút, hít, nhai, ngửi, ngậm;

- b) Rượu;

- c) Bia;

- d) Xe ô tô dưới 24 chỗ, kể cả xe ô tô vừa chở người, vừa chở hàng loại có từ hai hàng ghế trở lên, có thiết kế vách ngăn cố định giữa khoang chở người và khoang chở hàng;

đ) Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3;

e) Tàu bay, du thuyền;

g) Xăng các loại;

h) Điều hoà nhiệt độ công suất từ 90.000 BTU trở xuống;

i) Bài lá;

k) Vàng mã, hàng mã.

Dịch vụ:

a) Kinh doanh vũ trường;

b) Kinh doanh mát-xa (massage), ka-ra-ô-kê (karaoke);

c) Kinh doanh ca-si-nô (casino); trò chơi điện tử có thưởng bao gồm trò chơi bằng máy giắc-pót (jackpot), máy sờ-lot (slot) và các loại máy tương tự;

d) Kinh doanh đặt cược;

đ) Kinh doanh gôn (golf) bao gồm bán thẻ hội viên, vé chơi gôn;

e) Kinh doanh xổ số.

4.3 Lưu ý về phụ lục số III danh mục hàng hóa, dịch vụ công nghệ thông tin không được giảm thuế giá trị gia tăng

– Danh mục hàng hóa, dịch vụ không được giảm thuế giá trị gia tăng nêu tại Phần A Phụ lục III là một phần của Phụ lục Danh mục và nội dung hệ thống ngành sản phẩm Việt Nam ban hành kèm theo Quyết định số 43/2018/QĐ-TTg ngày 01 tháng 11 năm 2018 của Thủ tướng Chính phủ về ban hành Hệ thống ngành sản phẩm Việt Nam.

– Đối với mã số HS ở cột (10) Phần A và cột (4) Phần B Phụ lục này: Các mặt hàng không được giảm thuế giá trị gia tăng trong Chương 02 chữ số, nhóm 04 chữ số hoặc 06 chữ số bao gồm tất cả các mã hàng 08 chữ số trong Chương, nhóm đó.

– Các dòng hàng có ký hiệu (*) ở cột (10) Phần A và cột (4) Phần B Phụ lục này, thực hiện khai mã HS theo thực tế hàng hóa nhập khẩu.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

5. Hướng dẫn xử lý một số tình huống thực tế gặp phải khi giảm thuế GTGT từ 10% xuống 8%

Tình huống 1: Doanh nghiệp có bán 2 mặt hàng, trong đó 1 mặt hàng được giảm thuế và 1 mặt hàng không được giảm thuế. Hỏi rằng doanh nghiệp có thể ghi chung hóa đơn được không? Có cần phải tách hóa đơn hay không?.

Trả lời: Doanh nghiệp phải lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế giá trị gia tăng. Trường hợp doanh nghiệp không lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế giá trị gia tăng thì không được giảm thuế giá trị gia tăng.

Tình huống 2: Doanh nghiệp sản xuất chế tạo 1 sản phẩm M. Theo quy trình sản xuất thì để chế tạo ra sản phẩm M thì cần rất nhiều các nguyên liệu khác nhau (ví dụ nguyên liệu A và nguyên liệu B) lắp ghép vào. Vậy hỏi nếu nguyên liệu A được giảm thuế, còn nguyên liệu B không được giảm thuế thì sản phẩm M của doanh nghiệp chế tạo ra thì có được giảm thuế hay không?

Trả lời: Doanh nghiệp cần đối chiếu theo mã ngành của sản phẩm M với danh sách mã ngành của hàng hóa không được áp dụng thuế gtgt 8% trong phụ lục I, II, III của Nghị định 15.

Nếu sản phẩm M của doanh nghiệp nằm trong danh mục thì không được giảm thuế.

Nếu sản phẩm M của doanh nghiệp không nằm trong danh mục thì được giảm thuế.

Tình huống 3: Doanh nghiệp xây dựng A đã hoàn thành và bàn giao nghiệm thu công trình B cho Công ty C vào ngày 20/01/2022 nhưng chưa xuất hóa đơn. Đến ngày 09/02/2022 mới xuất hóa đơn công trình B cho Công ty C. Hỏi doanh nghiệp A xuất hóa đơn vào ngày 9/2/2022 với thuế suất 10% hay 8% và việc xuất hóa đơn như vậy có đúng không?

Trả lời: Theo quy định của Nghị định 15 thì đối với với hàng hóa/dịch vụ là công trình xây dựng do không nằm trong danh mục hàng hóa/dịch vụ phụ lục I, II, III của Nghị định này nên được giảm thuế GTGT xuống còn 8% kể từ ngày 1/2/2022.

Tuy nhiện theo Khoản 2, Điều 16, Thông tư 39/2014/TT-BTC lại quy định: “Ngày lập hóa đơn đối với xây dựng, lắp đặt là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.

Trường hợp giao hàng nhiều lần hoặc bàn giao từng hạng mục, công đoạn dịch vụ thì mỗi lần giao hàng hoặc bàn giao đều phải lập hóa đơn cho khối lượng, giá trị hàng hóa, dịch vụ được giao tương ứng.”

- Do vậy, vì công trình xây dựng B của doanh nghiệp A đã hoàn thành bàn giao vào ngày 20/01/2022 nên sẽ phải chịu mức thuế suất GTGT là 10% theo quy định về thời điểm xuất hóa đơn đối với hoạt động xây dựng, lắp đặt căn cứ vào biên bản bàn giao nghiệm thu công trình hoàn thành. Còn việc doanh nghiệp A xuất hóa đơn vào thời điểm ngày 9/2/2022 là sai và sẽ bị xử phạt về hành vi xuất hóa đơn sai thời điểm.

Tình huống 4: Thiết bị vật tư y tế có được giảm thuế không?

Trả lời: Căn cứ theo Điều 1, Thông tư số 43/2021/TT-BTC sửa đổi, bổ sung khoản 11 Điều 10 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính có bổ sung thêm đối tượng được ưu đãi thuế GTGT 5% là:

“Thiết bị, dụng cụ y tế gồm máy móc và dụng cụ y tế: các loại máy soi, chiếu, chụp dùng để khám, chữa bệnh; các thiết bị, dụng cụ chuyên dùng để mổ, điều trị vết thương, ô tô cứu thương; dụng cụ đo huyết áp, tim, mạch, dụng cụ truyền máu; bơm kim tiêm; dụng cụ phòng tránh thai; các dụng cụ, thiết bị y tế có Giấy phép nhập khẩu hoặc Giấy chứng nhận đăng ký lưu hành hoặc Phiếu tiếp nhận hồ sơ công bố tiêu chuẩn theo quy định pháp luật về y tế hoặc theo Danh mục trang thiết bị y tế thuộc diện quản lý chuyên ngành của Bộ Y tế được xác định mã số hàng hóa theo Danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam ban hành kèm theo Thông tư số 14/2018/TT-BYT ngày 15/5/2018 của Bộ trưởng Bộ Y tế và văn bản sửa đổi, bổ sung (nếu có).

Bông, băng, gạc y tế và băng vệ sinh y tế; thuốc phòng bệnh, chữa bệnh bao gồm thuốc thành phẩm, nguyên liệu làm thuốc, trừ thực phẩm chức năng; vắc-xin; sinh phẩm y tế, nước cất để pha chế thuốc tiêm, dịch truyền; mũ, quần áo, khẩu trang, săng mổ, bao tay, bao chi dưới, bao giày, khăn, găng tay chuyên dùng cho y tế, túi đặt ngực và chất làm đầy da (không bao gồm mỹ phẩm); vật tư hóa chất xét nghiệm, diệt khuẩn dùng trong y tế.”

Ngoài ra theo Điều 1, Nghị định số 15/2022/NĐ-CP quy định giảm thuế giá trị gia tăng áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%.

- Do vậy các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế khác như 5%, không chịu thuế sẽ không được giảm thuế theo Nghị định này.

Tình huống 5: Doanh nghiệp có mã ngành kinh doanh về xây dựng như: “3320-Lắp đặt máy móc và thiết bị công nghiệp; 4101- Xây dựng nhà để ở; 4102-Xây dựng nhà không để ở” có được giảm thuế GTGT hay không?

Trả lời: Trong phụ lục I, II và III ban hành kèm theo Nghị định 15 không có các mã ngành 3320; 4101; 4102 do vậy Doanh nghiệp có mã ngành kinh doanh về xây dựng như: “3320-Lắp đặt máy móc và thiết bị công nghiệp; 4101- Xây dựng nhà để ở; 4102-Xây dựng nhà không để ở” được giảm thuế GTGT xuống 8%.

Tình huống 6: Doanh nghiệp chuyên sản xuất băng keo, băng dán có được giảm thuế GTGT hay không?

Trả lời: Nếu doanh nghiệp sản xuất băng keo, băng dán thuộc mã ngành “2220-Sản xuất sản phẩm từ plastic” thì đây là mã ngành không nằm trong danh mục không được giảm thuế theo Nghị định 15 nên sẽ được giảm thuế GTGT xuống còn 8%.

Nếu doanh nghiệp sản xuất keo dán mã ngành “2029- Sản xuất sản phẩm hoá chất khác chưa được phân vào đâu” cụ thể là “keo đã điều chế và các chất dính đã được điều chế khác” như chất kết dính làm từ polyme và chất kết dính Ca2Ls dùng trong sản xuất gạch chịu lửa… thì keo dính này thuộc danh mục không được giảm thuế theo Nghị định 15 nên sẽ không được giảm thuế GTGT và vẫn giữ nguyên thuế suất GTGT là 10%.

? Như vậy, doanh nghiệp cần kiểm tra xác minh lại chính xác mã ngành, tên hàng hóa của doanh nghiệp mình sản xuất ra để đối chiếu lại với danh mục hàng hóa trong Nghị định 15 cho đúng quy định trước khi xuất hóa đơn.

Tình huống 7: Doanh nghiệp A đã lập hóa đơn GTGT số 18 ngày 02/02/2022 bán mặt hàng B (thuộc loại hàng hóa được giảm thuế GTGT còn 8%) cho doanh nghiệp H nhưng do kế toán chưa cập nhật quy định mới nên vẫn ghi thuế suất GTGT là 10%. Đến ngày 08/02/2022 kế toán mới phát hiện ra sai sót của hóa đơn trên. Hỏi cách xử lý trong trường hợp này như nào, có phải xuất hóa đơn mới hay không và áp dụng mức thuế suất bao nhiêu?

Trả lời:

Do có sai sót về chỉ tiêu thuế suất trên hóa đơn GTGT nên doanh nghiệp A (người bán) sẽ phải liên hệ với doanh nghiệp H (người mua) (hoặc ngược lại) để cùng nhau thống nhất lập biên bản điều chỉnh ghi rõ sai sót về thuế suất GTGT của hóa đơn số 18. Đồng thời doanh nghiệp A phải lập hóa đơn điều chỉnh sai sót giảm thuế suất và giảm tiền thuế GTGT của hóa đơn số 18 và giao hóa đơn điều chỉnh cho doanh nghiệp H.

Căn cứ vào hóa đơn điều chỉnh, doanh nghiệp A kê khai điều chỉnh giảm thuế GTGT đầu ra còn doanh nghiệp H kê khai điều chỉnh giảm thuế GTGT đầu vào được khấu trừ theo quy định.

Căn cứ vào quy định giảm thuế trong nghị định số 15/2022/NĐ-CP và các văn bản luật thuế có liên quan, MISA AMIS xin tổng hợp lại các lưu ý quan trọng về giảm thuế GTGT như sau:

1. Nếu mặt hàng được giảm thuế GTGT còn 8% nhưng doanh nghiệp vẫn xuất hóa đơn 10% thì bên bán phải nộp 10% và bên mua chỉ được khấu trừ thuế GTGT 8%.

2. Nếu mặt hàng chịu thuế GTGT 10% nhưng doanh nghiệp lại chỉ xuất hóa đơn 8% thì bên bán sẽ bị truy thu thuế GTGT 2% còn thiếu + tiền chậm nộp + tiền phạt do kê khai sai, còn bên mua chỉ được khấu trừ thuế GTGT là 8%.

3. Với mặt hàng phát sinh doanh thu trước ngày 01/02/2022 nhưng đến tháng 2 doanh nghiệp mới xuất hoá đơn GTGT thì thuế suất GTGT vẫn xuất theo thời điểm phát sinh doanh thu (KCT, 0%, 5%,10%) chứ không được áp dụng giảm thuế GTGT.

4. Với hoá đơn điều chỉnh cho hoá đơn phát sinh trước ngày 01/02/2022 thì thuế suất GTGT xuất đi theo hoá đơn bị điều chỉnh (KCT, 0%,5%,10%) hoăc (70%*100% với 1 số ngành nghề được giảm thuế GTGT cho tháng 11 và tháng 12 năm 2021 theo Nghị quyết 406/NQ-UBTVQH15).

5. Khi tra cứu phụ lục I, II, III mã ngành, tên hàng hóa/dịch vụ kinh doanh cũng như mã HS khi bán hàng hoặc khi nhập khẩu theo Nghị định số 15/2022/NĐ-CP để biết doanh nghiệp các bạn có thuộc đối tượng được giảm thuế GTGT hay không.

Nếu mã ngành nghề kinh doanh, mã HS có trong phụ lục thì KHÔNG được giảm; Ngược lại nếu không có trong phụ lục thì ĐƯỢC giảm thuế GTGT theo quy định của Nghị định này.

Hiện nay, Phần mềm kế toán MISA SME, MISA AMIS đã đáp ứng mẫu hóa đơn, nghiệp vụ xuất hóa đơn theo Nghị định 15/2022/NĐ-CP. Đặc biệt, nhân dịp chào xuân năm mới 2022, MISA dành tặng ưu đãi đặc biệt lên đến 40% khi nâng cấp lên AMIS Kế toán hoặc MISA SME 2022, cập nhật nghị quyết 43/2022/QH15 nhằm hỗ trợ doanh nghiệp tuân thủ đúng theo quy định của pháp luật. Ngoài ra phần mềm kế toán online MISA AMIS với phân hệ thuế đáp ứng đầy đủ các nhu cầu của kế toán viên nói chung và kế toán thuế nói riêng:

- Tự động lập tờ khai theo mẫu biểu mới nhất.

- Tự động tổng hợp số liệu lên tờ khai, các phụ lục kèm theo và báo cáo thuế theo mẫu biểu mới nhất và theo phương pháp tính thuế mà doanh nghiệp đang sử dụng

- Nộp tờ khai, nộp thuế điện tử trực tiếp cho cơ quan thuế từ phần mềm

- Kiểm tra tình trạng hoạt động của khách hàng, nhà cung cấp

- Các tiện ích khác: tự động khấu trừ thuế, tự động hạch toán điều chỉnh thuế GTGT khi lập tờ khai….

| >> ĐĂNG KÝ DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Người tổng hợp: Người yêu kế toán.

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/