Tỷ giá hối đoái là một yếu tố quan trọng trong nền kinh tế quốc gia và toàn cầu. Nó ảnh hưởng đến xuất nhập khẩu, lãi suất, đầu tư, và chi phí hàng hóa trong nước. Bài viết dưới đây sẽ giải thích chi tiết về tỷ giá, các loại tỷ giá, cách tính tỷ giá hối đoái, cũng như những yếu tố tác động đến tỷ giá và sự ảnh hưởng của nó đối với nền kinh tế

1. Tỷ giá là gì?

Tỷ giá (Tỷ giá hối đoái) là tỷ lệ tại đó một đơn vị tiền tệ của một quốc gia được trao đổi lấy một đơn vị tiền tệ của quốc gia khác. Tỷ giá phản ánh giá trị tương đối giữa hai loại tiền tệ và được xác định bởi các yếu tố như cung cầu trên thị trường ngoại hối, chính sách tiền tệ, lạm phát, và các yếu tố kinh tế vĩ mô khác.

Ví dụ: Nếu tỷ giá USD/VND là 1 USD = 24.000 VND, thì bạn cần 24.000 đồng Việt Nam để mua 1 đô la Mỹ.

Tỷ giá thường thay đổi hằng ngày theo thị trường và ảnh hưởng đến hoạt động xuất nhập khẩu, vay nợ nước ngoài, và mua bán ngoại tệ của doanh nghiệp.

Tỷ giá có vai trò quan trọng trong các giao dịch quốc tế, ảnh hưởng đến giá cả xuất nhập khẩu, đầu tư nước ngoài, và hoạt động kinh tế của một quốc gia.

Xem thêm: Tín dụng tiêu dùng là gì? Đặc điểm và các hình thức tín dụng tiêu dùng

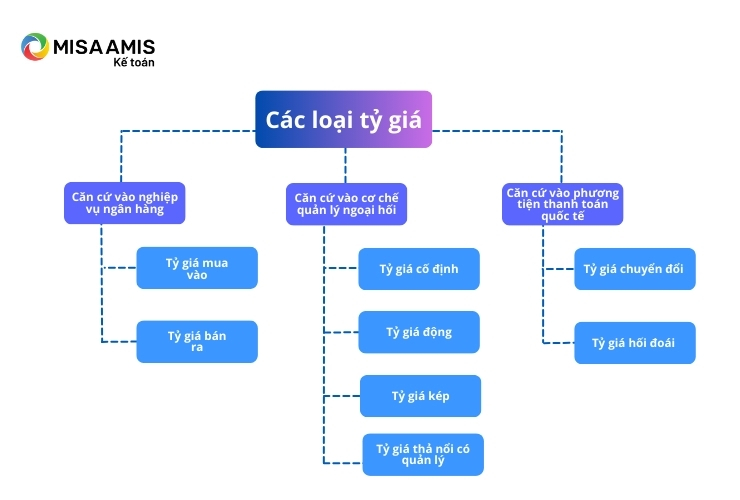

2. Các loại tỷ giá

Tỷ giá có thể được phân loại dựa trên các tiêu chí khác nhau, cụ thể là nghiệp vụ ngân hàng, cơ chế quản lý ngoại hối, và phương tiện thanh toán quốc tế. Dưới đây là phân loại chi tiết:

a. Căn cứ vào nghiệp vụ ngân hàng

Tỷ giá mua vào (Buying Rate):

- Tỷ giá mà ngân hàng sử dụng để mua ngoại tệ từ khách hàng hoặc tổ chức tín dụng khác.

- Thường thấp hơn tỷ giá bán ra.

- Khách hàng phải chịu một khoản phí nhỏ khi bán ngoại tệ cho ngân hàng.

Tỷ giá bán ra (Selling Rate):

- Tỷ giá mà ngân hàng sử dụng để bán ngoại tệ cho khách hàng hoặc tổ chức tín dụng khác.

- Thường cao hơn tỷ giá mua vào.

- Khi mua ngoại tệ từ ngân hàng, khách hàng cũng phải trả một khoản phí nhỏ.

b. Căn cứ vào cơ chế quản lý ngoại hối

Tỷ giá cố định:

- Được chính phủ hoặc ngân hàng trung ương xác định và duy trì ở một mức cố định.

- Chính phủ/ngân hàng trung ương can thiệp vào thị trường để duy trì tỷ giá này bằng cách mua bán ngoại tệ.

Tỷ giá động:

- Được xác định bởi cung và cầu trên thị trường ngoại hối.

- Chính phủ và ngân hàng trung ương không can thiệp vào việc xác định tỷ giá.

Tỷ giá thả nổi có quản lý:

- Một dạng của tỷ giá động, nhưng có sự can thiệp hạn chế của chính phủ hoặc ngân hàng trung ương để duy trì sự ổn định.

Tỷ giá kép:

- Một hệ thống có nhiều tỷ giá khác nhau áp dụng cho các giao dịch khác nhau, như nhập khẩu, xuất khẩu, hoặc đầu tư nước ngoài.

c. Căn cứ vào phương tiện thanh toán quốc tế

Tỷ giá chuyển đổi (Conversion Rate):

- Dùng để chuyển đổi giá trị từ một đơn vị tiền tệ sang đơn vị tiền tệ khác trong thanh toán quốc tế.

- Thường áp dụng trong các giao dịch sử dụng thẻ tín dụng hoặc qua cổng thanh toán trực tuyến.

Tỷ giá hối đoái (Exchange Rate):

- Dùng trong các giao dịch mua bán ngoại tệ hoặc đầu tư nước ngoài.

- Do chính phủ, ngân hàng trung ương, hoặc tổ chức tài chính quốc tế quy định.

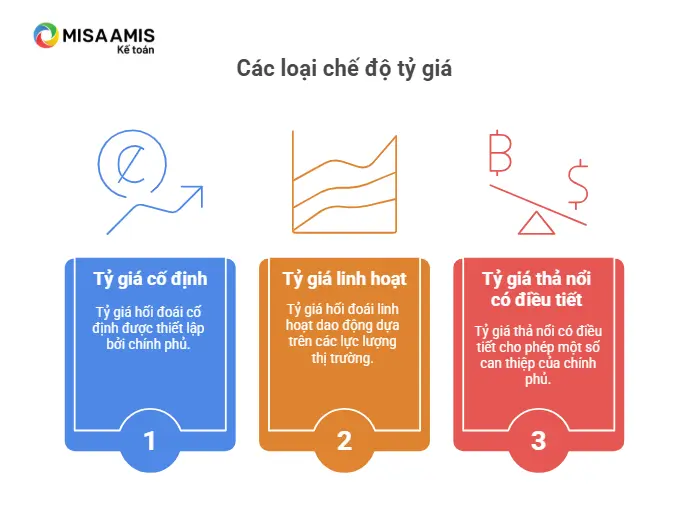

3. Các chế độ tỷ giá hối đoái phổ biến

Tỷ giá hối đoái được điều hành theo nhiều chế độ khác nhau, mỗi chế độ có ảnh hưởng trực tiếp đến nền kinh tế và các quyết định tài chính của doanh nghiệp. Dưới đây là các chế độ tỷ giá phổ biến mà các quốc gia áp dụng:

3.1 Tỷ giá hối đoái cố định

Tỷ giá hối đoái cố định là một hệ thống trong đó chính phủ hoặc ngân hàng trung ương ấn định và duy trì giá trị của đồng tiền quốc gia ở một mức cố định hoặc trong một phạm vi cụ thể so với một “chuẩn mực bên ngoài” như vàng hoặc một đồng tiền khác. Điều này đòi hỏi sự can thiệp của chính phủ trong việc mua và bán ngoại tệ để ổn định tỷ giá, đảm bảo sự ổn định trong thương mại quốc tế và dòng vốn.

Ưu điểm:

- Loại bỏ sự không chắc chắn và rủi ro: Hệ thống tỷ giá cố định giúp ổn định tỷ giá, làm giảm rủi ro biến động trong các giao dịch quốc tế, tạo điều kiện cho kế hoạch tài chính và kinh doanh.

- Hạn chế đầu cơ: Tỷ giá ổn định làm giảm động cơ đầu cơ trên thị trường ngoại hối, từ đó giảm rủi ro đối với hệ thống tài chính.

- Thu hút đầu tư nước ngoài: Sự ổn định trong tỷ giá có thể tạo lòng tin cho nhà đầu tư nước ngoài, thúc đẩy đầu tư vào quốc gia.

- Chống lạm phát: Hệ thống này có thể giúp kiểm soát lạm phát bằng cách ổn định giá cả hàng hóa nhập khẩu.

- Ngăn chặn suy giảm giá trị tiền tệ: Giúp tránh tình trạng đồng tiền mất giá nhanh chóng, đặc biệt là ở các quốc gia đang phát triển với khó khăn trong cán cân thanh toán.

Nhược điểm:

- Trong trường hợp có thâm hụt cán cân thanh toán lớn, nguy cơ đầu cơ tăng lên khi mọi người dự đoán sự điều chỉnh tỷ giá.

- Không phản ánh sự thay đổi trong môi trường cạnh tranh quốc tế: Hệ thống này không linh hoạt và không phản ánh kịp thời các thay đổi kinh tế toàn cầu.

- Yêu cầu dự trữ ngoại hối lớn: Việc duy trì tỷ giá cố định đòi hỏi một lượng lớn dự trữ ngoại hối, điều này là thách thức đối với các quốc gia nhỏ và đang phát triển.

- Để duy trì tỷ giá cố định, chính phủ có thể phải thực hiện các chính sách khắt khe, ảnh hưởng đến tăng trưởng và phát triển kinh tế trong nước.

Do những nhược điểm này, hệ thống tỷ giá hối đoái cố định đã dần bị thay thế bởi các hệ thống tỷ giá linh hoạt hơn trong nền kinh tế hiện đại.

3.2 Tỷ giá hối đoái linh hoạt

Tỷ giá hối đoái linh hoạt được xác định bởi các lực lượng cung và cầu của các loại tiền tệ khác nhau trên thị trường ngoại hối, không có sự can thiệp của chính phủ. Tỷ giá này thay đổi linh hoạt theo biến động thị trường và được xác định thông qua tương tác giữa các ngân hàng, doanh nghiệp và các tổ chức muốn mua bán ngoại hối. Tỷ giá tại đó cung và cầu ngoại tệ bằng nhau được gọi là tỷ giá cân bằng hay tỷ giá ngang bằng.

Ưu điểm

- Tự động điều chỉnh cán cân thanh toán (BOP): Sự mất cân bằng trong cán cân thanh toán tự động được điều chỉnh khi có sự thay đổi tỷ giá. Ví dụ, thâm hụt BOP sẽ dẫn đến cung ngoại tệ dư thừa, làm giảm tỷ giá, khiến hàng hóa xuất khẩu rẻ hơn và nhập khẩu đắt hơn, từ đó giảm thâm hụt.

- Kinh tế nội địa không bị ảnh hưởng bởi các cú sốc và áp lực bên ngoài, giảm thiểu nguy cơ lạm phát nhập khẩu.

- Chính phủ có thể duy trì các chính sách tiền tệ nội địa mà không cần thay đổi để điều chỉnh thặng dư hoặc thâm hụt BOP, từ đó tập trung giải quyết các vấn đề như thất nghiệp và lạm phát.

- Không cần dự trữ ngoại hối lớn làm đệm cho các biến động trong thương mại quốc tế.

Nhược điểm

- Gây ra sự không chắc chắn trong thương mại và đầu tư do biến động tỷ giá tự do, ảnh hưởng đến việc lập kế hoạch và giá trị giao dịch.

- Tỷ giá linh hoạt có thể gây ra lạm phát do sự giảm giá tiền tệ và giá cả hàng hóa nội Gây ra dòng vốn vào và ra lớn, khuyến khích các hoạt động đầu cơ, làm rối loạn nền kinh tế.

- Sự biến động của tỷ giá gây khó khăn cho đầu tư nước ngoài, làm giảm khả năng thu hút vốn.

- Sự thay đổi tỷ giá có thể làm biến động giá hàng xuất khẩu và nhập khẩu, gây mất ổn định kinh tế.

- Kinh nghiệm của các quốc gia áp dụng hệ thống này giữa hai cuộc thế chiến cho thấy nó không thành công, dẫn đến sự sụp đổ của hệ thống này.

- Hệ thống tỷ giá hối đoái linh hoạt có nhiều ưu điểm nhưng cũng có không ít nhược điểm, ảnh hưởng đến tính ổn định và phát triển kinh tế của một quốc gia.

3.3 Tỷ giá hối đoái thả nổi có điều tiết

Hệ thống tỷ giá hối đoái thả nổi có điều tiết là một sự kết hợp giữa hệ thống tỷ giá cố định và tỷ giá thả nổi, nên còn được gọi là Hệ thống lai (Hybrid System). Trong hệ thống này, tỷ giá hối đoái được xác định bởi các lực lượng thị trường, nhưng ngân hàng trung ương can thiệp để ổn định tỷ giá khi có sự tăng giá hoặc giảm giá của đồng nội tệ.

Các điểm chính:

- Ngân hàng trung ương hoạt động như một người mua hoặc bán lớn ngoại tệ để kiểm soát sự dao động của tỷ giá hối đoái. Khi tỷ giá tăng quá mức, ngân hàng trung ương bán ngoại tệ để giảm tỷ giá và ngược lại.

- Để duy trì sự ổn định của tỷ giá, ngân hàng trung ương giữ một lượng dự trữ ngoại tệ nhất định, giúp duy trì tỷ giá trong một khoảng mục tiêu nhất định.

- Thả nổi không hoàn toàn (Dirty Floating): Nếu một quốc gia thao túng tỷ giá mà không tuân theo quy tắc và quy định, điều này được gọi là tỷ giá thả nổi không hoàn toàn. Tuy nhiên, trong hệ thống này, ngân hàng trung ương thường tuân thủ các quy tắc và quy định cần thiết để ảnh hưởng đến tỷ giá.

Ví dụ:

Giả sử Ấn Độ áp dụng hệ thống tỷ giá thả nổi có quản lý và Ngân hàng Dự trữ Ấn Độ (RBI) muốn giữ tỷ giá ở mức 1 USD = 60 INR. Nếu tỷ giá dao động trong khoảng 59,75 đến 60,25 INR/USD, RBI sẽ không can thiệp. Tuy nhiên, nếu INR tăng giá lên trên 60,25 hoặc giảm giá xuống dưới 59,75, RBI sẽ mua hoặc bán ngoại tệ để điều chỉnh cung và cầu, duy trì sự ổn định của tỷ giá.

Mục tiêu của hệ thống tỷ giá hối đoái thả nổi có điều tiết:

- Giảm biến động: Hệ thống này giúp kiểm soát biến động do các lực lượng thị trường gây ra, bảo vệ giá cả hàng hóa cơ bản khỏi biến động lớn.

- Đảm bảo dự trữ ngoại hối đủ: Giữ một lượng dự trữ ngoại tệ đủ để sử dụng khi cần thiết.

Ngăn ngừa đầu cơ: Giới hạn các hoạt động đầu cơ quá mức, đảm bảo thị trường ổn định. - Đảm bảo cân bằng cán cân thanh toán: Giữ cho cán cân thanh toán của quốc gia ở mức cân đối và công bằng.

Ưu điểm:

- Hệ thống này hỗ trợ duy trì một chính sách tiền tệ cân bằng, kết hợp giữa sự can thiệp của ngân hàng trung ương và lực lượng thị trường.

- Linh hoạt: Cho phép lực lượng thị trường điều chỉnh tỷ giá và kinh tế một cách tự nhiên.

- Phản ánh điều kiện thị trường hiện tại và sức khỏe kinh tế của quốc gia.

- Giúp điều chỉnh sự mất cân đối thương mại thông qua việc cho phép điều chỉnh tỷ giá tiền tệ.

Nhược điểm:

- Tỷ giá thả nổi có điều tiết có thể biến động mạnh, gây ra sự không chắc chắn trong thương mại và đầu tư quốc tế. Sự biến động này có thể ảnh hưởng tiêu cực đến kế hoạch tài chính của các doanh nghiệp và chính phủ.

- Nguy cơ lạm phát: Sự giảm giá của đồng nội tệ có thể dẫn đến lạm phát nhập khẩu, làm tăng giá cả hàng hóa và dịch vụ trong nước.

- Thiếu ổn định: Do biến động thường xuyên, tỷ giá thả nổi có điều tiết có thể gây ra sự bất ổn trong nền kinh tế, ảnh hưởng đến niềm tin của nhà đầu tư và doanh nghiệp.

- Chi phí quản lý rủi ro cao: Các doanh nghiệp và nhà đầu tư cần sử dụng các công cụ quản lý rủi ro như hợp đồng tương lai hoặc quyền chọn để bảo vệ mình khỏi biến động tỷ giá, điều này làm tăng chi phí kinh doanh.

- Ảnh hưởng đến các nước đang phát triển: Các quốc gia đang phát triển, với hệ thống kinh tế yếu hơn và ít ổn định, có thể bị ảnh hưởng nhiều hơn bởi sự biến động của tỷ giá thả nổi, dẫn đến các vấn đề kinh tế và xã hội phức tạp.

4. Cách tính tỷ giá hối đoái

Khi cần quy đổi giữa hai loại tiền tệ không phải là tiền nội tệ (như VND), đặc biệt trong các giao dịch thương mại quốc tế, doanh nghiệp cần hiểu rõ cách xác định tỷ giá chéo. Tỷ giá chéo thường được tính thông qua một đồng tiền trung gian – phổ biến nhất là USD.

Tính tỷ giá hối đoái giữa 2 đồng tiền định giá

Khi cả hai đồng tiền cần quy đổi đều lấy USD làm chuẩn (ví dụ: EUR/USD và GBP/USD), thì tỷ giá giữa hai đồng này được tính bằng cách lấy tỷ giá của đồng tiền đứng trước chia cho tỷ giá của đồng tiền đứng sau.

Công thức:

| Yết giá/Định giá = (Yết giá/USD) / (Định giá/USD) |

Ví dụ:

- EUR/USD = 1,10

- GBP/USD = 1,30

→ EUR/GBP = 1,10 ÷ 1,30 = 0,846

Tính tỷ giá hối đoái giữa 2 đồng tiền yết giá

Nếu cả hai loại tiền đều là đồng yết giá của USD (như USD/CAD và USD/AUD), ta sẽ lấy tỷ giá USD với đồng đứng sau chia cho tỷ giá USD với đồng đứng trước.

Công thức:

| Yết giá / định giá = (USD / định giá) / (USD / yết giá) |

Ví dụ:

- USD/CAD = 1,35

- USD/AUD = 1,50

→ AUD/CAD = 1,50 ÷ 1,35 ≈ 1,11

Tính tỷ giá hối đoái giữa 2 đồng tiền yết giá

Khi một đồng tiền được niêm yết theo USD và đồng còn lại là cơ sở quy đổi cho USD, bạn cần nhân tỷ giá của đồng thứ nhất với nghịch đảo tỷ giá của đồng thứ hai.

Công thức :

| Yết giá / định giá = (Yết giá / USD) x (USD / định giá) |

Ví dụ:

- EUR/USD = 1,20

- USD/JPY = 110

→ EUR/JPY = 1,20 × 110 = 132

Tìm hiểu thêm về rủi ro tỷ giá tại đây

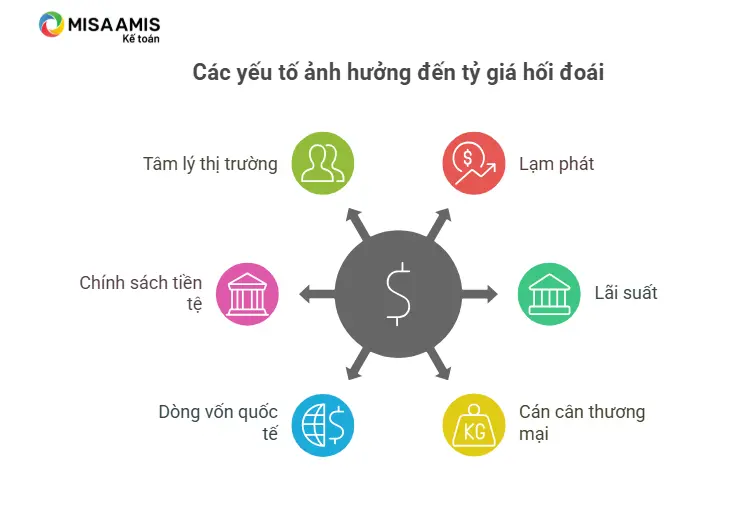

5. Yếu tố ảnh hưởng đến tỷ giá hối đoái

Tỷ giá hối đoái là yếu tố kinh tế vĩ mô có tác động mạnh đến chi phí, doanh thu và lợi nhuận của doanh nghiệp. Việc nắm rõ những yếu tố ảnh hưởng đến tỷ giá sẽ giúp nhà quản trị xây dựng chiến lược tài chính hiệu quả, đặc biệt trong bối cảnh kinh tế toàn cầu biến động mạnh. Dưới đây là những yếu tố quan trọng và cách chúng tác động đến tỷ giá hối đoái.

Lạm phát

Lạm phát là sự gia tăng liên tục của mức giá chung trong nền kinh tế và làm giảm sức mua của đồng tiền. Khi một quốc gia có mức lạm phát cao, giá trị nội tệ của nước đó sẽ giảm so với các đồng tiền khác. Điều này xảy ra vì hàng hóa sản xuất trong nước trở nên đắt đỏ hơn, giảm khả năng cạnh tranh trên thị trường quốc tế, khiến xuất khẩu giảm và nhu cầu về ngoại tệ tăng cao, từ đó đẩy tỷ giá tăng (đồng nội tệ mất giá).

Ngược lại, nếu một quốc gia kiểm soát được lạm phát ở mức ổn định và thấp, đồng tiền nước này thường duy trì giá trị cao hơn. Nhà đầu tư cũng có xu hướng ưu tiên rót vốn vào các nền kinh tế ổn định, làm tăng cầu về nội tệ, góp phần làm giảm tỷ giá hối đoái. Do đó, doanh nghiệp cần theo dõi sát tình hình lạm phát để dự báo xu hướng tỷ giá và điều chỉnh giá bán, hợp đồng ngoại tệ phù hợp.

Lãi suất

Lãi suất có mối quan hệ chặt chẽ với tỷ giá hối đoái. Khi lãi suất trong nước tăng, các nhà đầu tư quốc tế sẽ có xu hướng đổ vốn vào quốc gia đó để hưởng mức sinh lời cao hơn. Điều này làm tăng nhu cầu mua đồng nội tệ để đầu tư, kéo theo sự tăng giá của đồng nội tệ so với các ngoại tệ khác, tức là tỷ giá hối đoái sẽ giảm.

Ngược lại, khi lãi suất giảm, sức hấp dẫn đầu tư cũng giảm theo. Dòng vốn có thể rút ra, chuyển sang các thị trường có lãi suất cao hơn, khiến đồng nội tệ mất giá và tỷ giá hối đoái tăng lên. Vì vậy, doanh nghiệp cần theo dõi sát các động thái điều chỉnh lãi suất từ Ngân hàng Nhà nước hoặc Cục Dự trữ Liên bang Mỹ (FED), đặc biệt nếu có khoản vay hoặc giao dịch bằng ngoại tệ.

Cán cân thương mại

Cán cân thương mại là chênh lệch giữa giá trị xuất khẩu và nhập khẩu của một quốc gia trong một thời kỳ. Khi một quốc gia có thặng dư thương mại (xuất khẩu nhiều hơn nhập khẩu), lượng ngoại tệ thu vào từ xuất khẩu cao hơn chi ra để nhập khẩu, làm tăng nguồn cung ngoại tệ và hỗ trợ đồng nội tệ tăng giá. Khi đó, tỷ giá hối đoái có xu hướng giảm, đồng nội tệ mạnh lên.

Ngược lại, nếu một quốc gia nhập siêu liên tục, nhu cầu ngoại tệ để thanh toán cho hàng hóa nhập khẩu sẽ tăng, khiến tỷ giá tăng (đồng nội tệ yếu đi). Với các doanh nghiệp Việt Nam hoạt động trong lĩnh vực xuất khẩu, việc tận dụng giai đoạn tỷ giá có lợi là yếu tố quan trọng để tăng lợi nhuận. Tuy nhiên, nếu hoạt động nhập khẩu chiếm tỷ trọng lớn, cần có chiến lược phòng ngừa rủi ro tỷ giá khi cán cân thương mại mất cân đối.

Dòng vốn quốc tế

Dòng vốn quốc tế bao gồm đầu tư trực tiếp (FDI), đầu tư gián tiếp (FII), kiều hối và các khoản vay nợ nước ngoài. Khi dòng vốn nước ngoài chảy vào mạnh, lượng ngoại tệ được chuyển sang nội tệ để đầu tư sẽ làm tăng nguồn cung ngoại tệ và hỗ trợ đồng nội tệ tăng giá. Điều này khiến tỷ giá hối đoái giảm, giúp doanh nghiệp giảm chi phí nhập khẩu và ổn định tài chính.

Tuy nhiên, nếu dòng vốn bị rút ra đột ngột – do khủng hoảng, biến động chính trị hoặc lãi suất tăng ở các quốc gia khác – thì áp lực lên tỷ giá sẽ rất lớn. Đồng nội tệ có thể mất giá nhanh chóng, làm tăng chi phí vay vốn và nhập khẩu nguyên liệu đầu vào. Do đó, việc theo dõi xu hướng dòng vốn quốc tế và phân tích dòng tiền ngoại hối là cần thiết để doanh nghiệp ra quyết định đầu tư chính xác.

Chính sách tiền tệ và can thiệp của Ngân hàng Trung ương

Tỷ giá hối đoái còn chịu tác động mạnh từ chính sách tiền tệ và mức độ can thiệp của Ngân hàng Trung ương. Tại Việt Nam, Ngân hàng Nhà nước có thể điều chỉnh tỷ giá trung tâm hằng ngày, hoặc trực tiếp mua – bán ngoại tệ để bình ổn thị trường khi có biến động bất thường. Ngoài ra, chính sách lãi suất điều hành cũng là công cụ tác động gián tiếp đến tỷ giá thông qua kênh chi phí vốn và cung – cầu ngoại tệ.

Việc chủ động theo dõi định hướng điều hành của Ngân hàng Nhà nước, nhất là trong các kỳ họp chính sách, sẽ giúp doanh nghiệp chủ động xây dựng kịch bản tài chính, định giá hợp đồng ngoại thương và kiểm soát rủi ro tỷ giá. Trong môi trường biến động, những doanh nghiệp có khả năng cập nhật nhanh chính sách sẽ luôn chiếm lợi thế trong quản trị tài chính.

Tâm lý thị trường và yếu tố chính trị

Tâm lý nhà đầu tư, thông tin truyền thông và các yếu tố chính trị như chiến tranh, xung đột thương mại, dịch bệnh hay khủng hoảng tài chính toàn cầu đều có thể ảnh hưởng nhanh chóng đến tỷ giá hối đoái. Khi thị trường bất ổn, dòng vốn thường rút khỏi các quốc gia rủi ro cao, đổ vào các tài sản an toàn như USD, vàng… dẫn đến sự mất giá của đồng tiền tại các quốc gia bị ảnh hưởng.

Tỷ giá hối đoái trong trường hợp này không hoàn toàn phản ánh các yếu tố kinh tế cơ bản mà chủ yếu do cung – cầu tức thời và tâm lý lo ngại rủi ro. Với doanh nghiệp, đặc biệt là doanh nghiệp xuất nhập khẩu, việc cập nhật thông tin thời sự kinh tế – chính trị quốc tế là điều thiết yếu để ứng phó kịp thời, tránh những thiệt hại về tài chính do biến động tỷ giá bất ngờ.

6. Danh sách một số loại tiền nội tệ của các quốc gia trên thế giới theo tỷ giá hối đoái

Dưới đây là bảng tổng hợp một số loại tiền tệ của các quốc gia trên thế giới cùng với tỷ giá hối đoái tương ứng so với Đô la Mỹ (USD) và Đồng Việt Nam (VND) tại thời điểm ngày 8 tháng 4 năm 2025:

| Quốc gia | Tiền tệ | Mã ISO | 1 USD = X đơn vị tiền tệ | 1 VND = X đơn vị tiền tệ |

| Khu vực Euro | Euro | EUR | 0,9125 | 0,000035 |

| Nhật Bản | Yên Nhật | JPY | 145,75 | 0,0056 |

| Anh | Bảng Anh | GBP | 0,7857 | 0,000030 |

| Trung Quốc | Nhân dân tệ | CNY | 7,312 | 0,00028 |

| Canada | Đô la Canada | CAD | 1,4225 | 0,000055 |

| Úc | Đô la Úc | AUD | 1,6713 | 0,000064 |

| Singapore | Đô la Singapore | SGD | 1,3521 | 0,000052 |

| Thụy Sĩ | Franc Thụy Sĩ | CHF | 0,8598 | 0,000033 |

| Ấn Độ | Rupee Ấn Độ | INR | 85,933 | 0,0033 |

| Hàn Quốc | Won Hàn Quốc | KRW | 1.483,79 | 0,057 |

Lưu ý:

- Tỷ giá hối đoái có thể thay đổi theo thời gian và giữa các nguồn khác nhau.

- Tỷ giá VND được tính dựa trên tỷ giá USD/VND trung bình vào ngày 8 tháng 4 năm 2025 là 26.067,50 VND/USD.

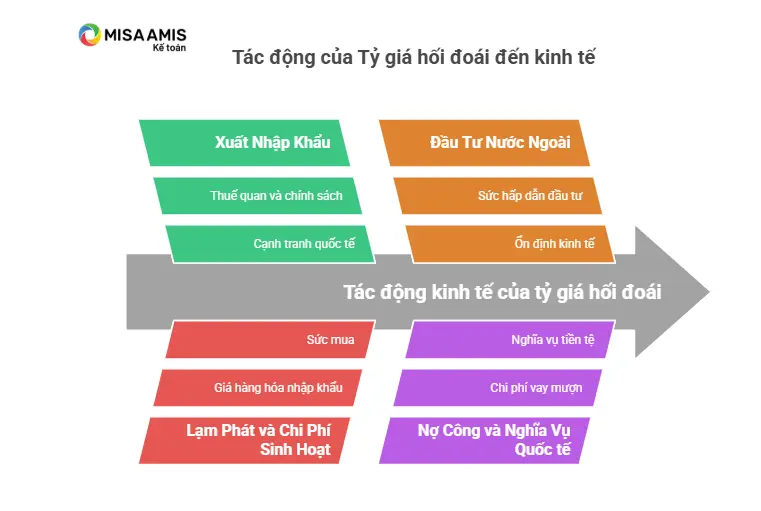

7. Tỷ giá hối đoái và sự tác động đến nền kinh tế

Tỷ giá hối đoái không đơn thuần là con số thể hiện mức quy đổi giữa hai đồng tiền, mà còn là “chỉ số niềm tin” phản ánh sức khỏe tài chính, chính sách điều hành và sức cạnh tranh của một nền kinh tế. Trong môi trường toàn cầu hóa sâu rộng như hiện nay, tỷ giá hối đoái ảnh hưởng trực tiếp đến hoạt động xuất nhập khẩu, đầu tư, lạm phát, việc làm và tăng trưởng GDP. Đối với Việt Nam – một nền kinh tế có độ mở cao, việc điều hành tỷ giá luôn là bài toán quan trọng của chính sách tiền tệ quốc gia.

Tỷ giá ảnh hưởng đến xuất nhập khẩu

Tỷ giá hối đoái đóng vai trò quyết định trong việc điều chỉnh giá trị hàng hóa quốc tế. Khi đồng nội tệ mất giá (tỷ giá tăng), hàng hóa xuất khẩu trở nên rẻ hơn trên thị trường thế giới, từ đó kích thích xuất khẩu, hỗ trợ tăng trưởng sản xuất trong nước. Ngược lại, nếu đồng nội tệ lên giá quá mạnh, hàng xuất khẩu sẽ kém cạnh tranh, ảnh hưởng đến kim ngạch xuất khẩu và việc làm trong các ngành sản xuất.

Tuy nhiên, ở chiều ngược lại, nhập khẩu sẽ trở nên đắt đỏ hơn khi tỷ giá tăng. Điều này có thể dẫn đến chi phí đầu vào tăng cao, đặc biệt trong các ngành phụ thuộc nguyên vật liệu từ nước ngoài như sản xuất, xây dựng, hoặc công nghiệp chế biến. Vì vậy, chính sách tỷ giá cần được điều hành theo hướng linh hoạt nhưng ổn định, để cân bằng giữa lợi ích xuất khẩu và kiểm soát chi phí nhập khẩu.

Tác động đến lạm phát và đời sống người dân

Tỷ giá hối đoái có mối quan hệ mật thiết với lạm phát. Khi tỷ giá tăng mạnh (đồng nội tệ mất giá), chi phí nhập khẩu hàng hóa và nguyên vật liệu tăng lên, từ đó đẩy giá thành sản phẩm cao hơn. Đây là một trong những nguyên nhân làm gia tăng lạm phát nhập khẩu – ảnh hưởng trực tiếp đến giá tiêu dùng trong nước và sức mua của người dân.

Ngược lại, nếu tỷ giá ổn định hoặc đồng nội tệ mạnh lên một cách hợp lý, chi phí nhập khẩu giảm, tạo điều kiện cho doanh nghiệp ổn định giá bán, từ đó góp phần kiểm soát lạm phát và ổn định kinh tế vĩ mô. Đây là lý do vì sao Ngân hàng Nhà nước luôn theo dõi chặt chẽ diễn biến tỷ giá và phối hợp đồng bộ với các công cụ chính sách tiền tệ như lãi suất và dự trữ ngoại hối.

Tỷ giá và đầu tư nước ngoài

Đối với các nhà đầu tư quốc tế, tỷ giá là yếu tố ảnh hưởng đến quyết định rót vốn. Một đồng tiền ổn định giúp bảo toàn giá trị đầu tư và giảm rủi ro tỷ giá khi chuyển đổi lợi nhuận về nước. Nếu đồng nội tệ mất giá mạnh hoặc quá biến động, nhà đầu tư sẽ lo ngại về rủi ro tài chính và có xu hướng chuyển dòng vốn sang các thị trường an toàn hơn.

Việt Nam những năm gần đây đã duy trì chính sách tỷ giá linh hoạt có kiểm soát, giúp củng cố niềm tin của nhà đầu tư và thu hút vốn FDI bền vững. Đây là lợi thế quan trọng, nhất là trong giai đoạn thị trường quốc tế có nhiều biến động do địa chính trị hoặc chính sách lãi suất toàn cầu.

Tác động đến nợ công và nghĩa vụ trả nợ quốc tế

Tỷ giá hối đoái còn ảnh hưởng đến nghĩa vụ trả nợ nước ngoài của chính phủ và doanh nghiệp. Khi tỷ giá tăng, nghĩa vụ trả nợ ngoại tệ tính theo nội tệ cũng tăng theo, làm gia tăng áp lực nợ công. Điều này không chỉ ảnh hưởng đến ngân sách quốc gia mà còn tác động gián tiếp đến đầu tư công, chính sách chi tiêu, và tăng trưởng kinh tế.

Với doanh nghiệp có vay vốn ngoại tệ, rủi ro tỷ giá có thể làm “đội vốn” vay và ảnh hưởng đến khả năng thanh toán. Việc chủ động dự báo tỷ giá và có kế hoạch phòng ngừa rủi ro (hedging) là yếu tố sống còn với các doanh nghiệp hoạt động trong môi trường quốc tế.

8. Chính sách tỷ giá hối đoái của Đồng Việt Nam

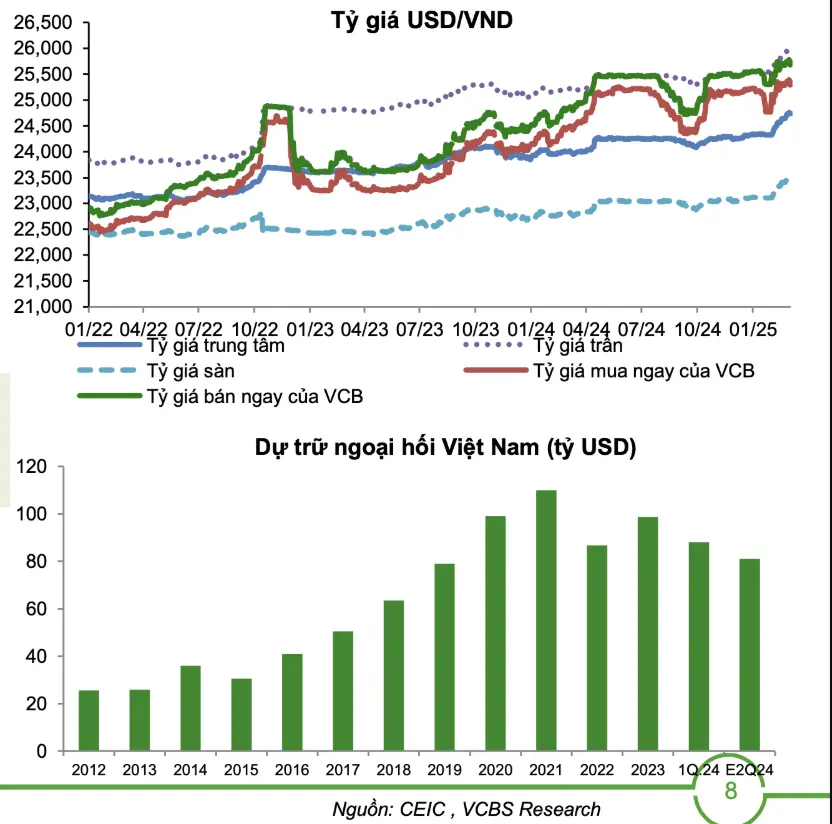

Trong năm 2025, Ngân hàng Nhà nước Việt Nam tiếp tục duy trì cơ chế tỷ giá trung tâm linh hoạt, với biên độ giao dịch ±5% so với tỷ giá trung tâm được công bố hằng ngày. Mục tiêu chính của chính sách này là cân đối giữa yêu cầu ổn định kinh tế vĩ mô, kiểm soát lạm phát và hỗ trợ hoạt động xuất khẩu, trong bối cảnh thế giới còn nhiều biến động, đặc biệt là xu hướng duy trì mặt bằng lãi suất cao của Cục Dự trữ Liên bang Mỹ (FED).

Tính đến ngày 8/4/2025, tỷ giá trung tâm được Ngân hàng Nhà nước công bố là 24.250 VND/USD, trong khi tỷ giá niêm yết tại các ngân hàng thương mại phổ biến ở mức 26.067,50 VND/USD – cho thấy áp lực mất giá của đồng Việt Nam ở mức tương đối so với USD, nhưng vẫn trong tầm kiểm soát. Đây là kết quả của việc Ngân hàng Nhà nước chủ động điều tiết thanh khoản, phối hợp giữa công cụ tỷ giá với các chính sách lãi suất và hoạt động thị trường mở (OMO), đảm bảo không tạo cú sốc lên thị trường ngoại hối.

Bên cạnh đó, dự trữ ngoại hối của Việt Nam đã phục hồi lên hơn 100 tỷ USD vào quý I/2025, đóng vai trò là “vùng đệm” giúp điều hành tỷ giá một cách chủ động hơn trong trường hợp thị trường xuất hiện biến động mạnh. Chính sách này vừa giúp duy trì niềm tin của nhà đầu tư nước ngoài, vừa giữ được lợi thế cạnh tranh cho hàng hóa xuất khẩu, khi đồng nội tệ không bị neo giữ quá cứng hoặc tăng giá đột ngột.

Tóm lại, chính sách tỷ giá năm 2025 được thiết kế theo hướng ổn định trong linh hoạt, phù hợp với thực tiễn nền kinh tế đang hội nhập sâu rộng. Các doanh nghiệp cần theo dõi sát diễn biến tỷ giá để chủ động lập kế hoạch tài chính, đàm phán hợp đồng ngoại tệ, và phòng ngừa rủi ro tỷ giá hiệu quả hơn trong bối cảnh thị trường toàn cầu còn nhiều bất định.

Kết luận

Bên cạnh cung cấp những kiến thức về kinh tế- tài chính cho doanh nghiệp, MISA AMIS còn cung cấp phần mềm kế toán online MISA AMIS mang lại nhiều lợi ích cho nhà điều hành doanh nghiệp như sau:

- Tối ưu hóa quản lý tài chính: MISA AMIS cung cấp các công cụ để theo dõi và quản lý tài chính một cách chính xác và thời gian thực, giúp nhà điều hành có cái nhìn tổng quan và chi tiết về tình hình tài chính của công ty.

- Tự động hóa các nghiệp vụ kế toán: Tự động lập báo cáo tài chính, quản lý công nợ, thuế, lương, đến các khoản chi phí, phần mềm giúp giảm thiểu sự phụ thuộc vào nhập liệu thủ công và giảm nguy cơ sai sót.

- Tuân thủ pháp lý: Đảm bảo các báo cáo tài chính và quy trình kế toán tuân thủ theo quy định của pháp luật Việt Nam, giúp doanh nghiệp tránh phạt và rủi ro pháp lý.

- Quản lý từ xa: Với tính năng trực tuyến, nhà điều hành có thể truy cập vào dữ liệu kế toán từ bất cứ đâu, bất cứ khi nào, qua internet, giúp quản lý linh hoạt và hiệu quả hơn.

- Tích hợp và mở rộng: MISA AMIS có khả năng tích hợp với các hệ thống quản lý khác giúp đồng bộ hóa dữ liệu và quản lý toàn diện các hoạt động của doanh nghiệp.

- Bảo mật dữ liệu: Cung cấp các biện pháp bảo mật cao, bảo vệ thông tin tài chính của doanh nghiệp khỏi các nguy cơ tấn công mạng và rò rỉ thông tin.

Quý doanh nghiệp có thể đăng ký trải nghiệm dùng thử 15 ngày bản demo phần mềm kế toán online MISA AMIS để trải nghiệm công cụ tài chính tối ưu nhất

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/