Phần mềm kế toán online MISA AMIS đáp ứng nghiệp vụ lập tờ khai Thuế GTGT cho các đơn vị kinh doanh trong lĩnh vực vàng bạc, đá quý.

Mục lục

Hiện

1. Định khoản

- Hạch toán khi mua hàng

Nợ TK 152, 156, 632… (Giá trị bao gồm cả thuế GTGT)

Có các TK 111, 112, 331… Tổng giá thanh toán

- Hạch toán khi bán hàng

Nợ TK 111, 112, 131… Tổng giá thanh toán

Có TK 511, 512…

- Cuối tháng, kế toán tính, xác định số thuế GTGT phải nộp trong kỳ

Nợ TK 511

Có TK 33311 Thuế GTGT phải nộp

2. Mô tả nghiệp vụ

Phương pháp tính thuế GTGT trực tiếp trên GTGT áp dụng cho đơn vị có hoạt động mua, bán, chế tác vàng, bạc, đá quý và được thực hiện như sau:

- Tập hợp hóa đơn, chứng từ xác định giá vốn của vàng, bạc, đá quý mua vào dùng cho mua bán, chế tác vàng, bạc, đá quý bán ra tương ứng như:

- Chứng từ mua vàng, bạc, đá quý không qua kho.

- Phiếu xuất kho bán vàng, bạc, đá quý.

- Tập hợp hóa đơn, chứng từ xác định doanh thu bán vàng, bạc, đá quý như:

- Hóa đơn bán vàng, bạc, đá quý, bao gồm cả tiền công chế tác, các khoản phụ thu, phí thu thêm (nếu có).

- Hóa đơn giảm giá hàng bán, trả lại hàng bán (của hóa đơn bán vàng, bạc, đá quý).

- Lập tờ khai thuế GTGT trực tiếp trên GTGT.

Nhận tư vấn và trải nghiệm miễn phí

3. Cách thực hiện

Bước 1: Hạch toán hóa đơn đầu vào

- Ví dụ: Mua vàng, bạc, đá quý chuyển thẳng cho khách hàng:

Bước 2: Hạch toán hóa đơn đầu ra

- Ví dụ: Bán vàng, bạc, đá quý:

Bước 3: Lập tờ khai thuế GTGT trực tiếp trên GTGT (03/GTGT)

Lập tờ khai lần đầu

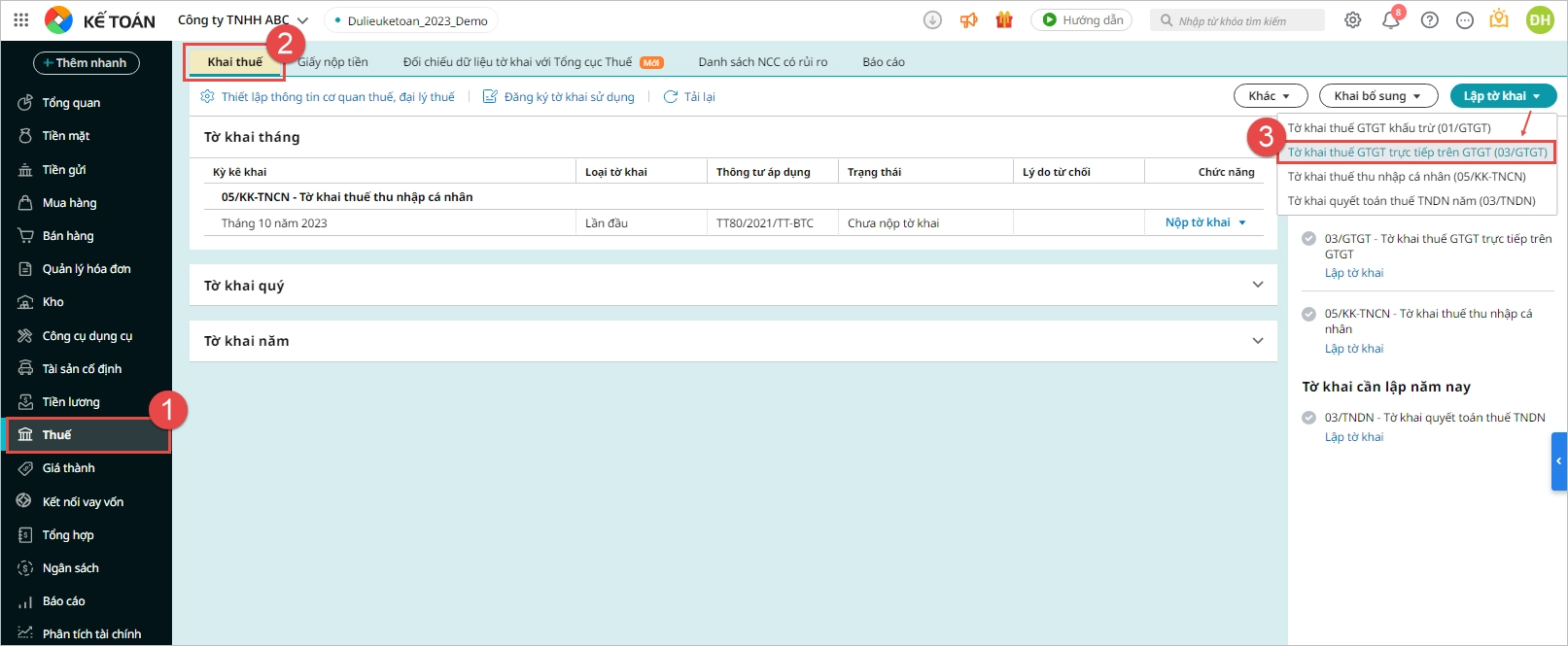

- Vào phân hệ Thuế, tab Khai thuế

- Nhấn Lập tờ khai\Tờ khai thuế GTGT trực tiếp trên GTGT (03/GTGT)

- Chọn Kỳ tính thuế

- Nhấn Đồng ý

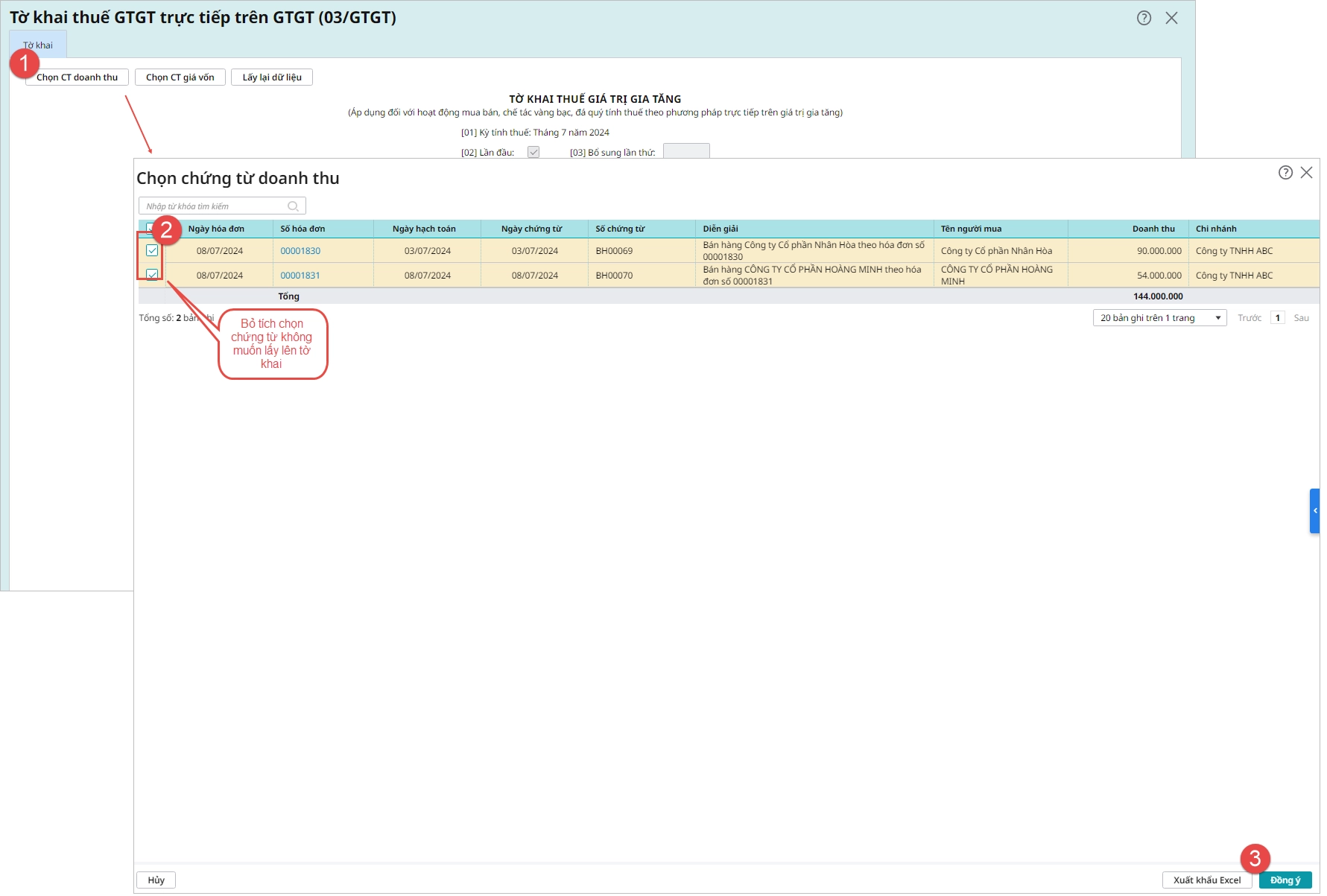

- Tại giao diện Tờ khai thuế giá trị gia tăng nhấn Chọn CT doanh thu: Giao diện Chọn chứng từ doanh thu sẽ lấy lên các chứng từ thuộc kỳ tính thuế và chưa được kê lên tờ khai khác (Tờ khai thuế GTGT khấu trừ, tờ khai thuế GTGT trực tiếp trên doanh thu) bao gồm:

- Hóa đơn bán hàng

- Hóa đơn hàng bán bị trả lại

- Hóa đơn giảm giá hàng bán

- Bỏ tích chọn chứng từ không phải là chứng từ xác định doanh thu bán vàng, bạc, đá quý:

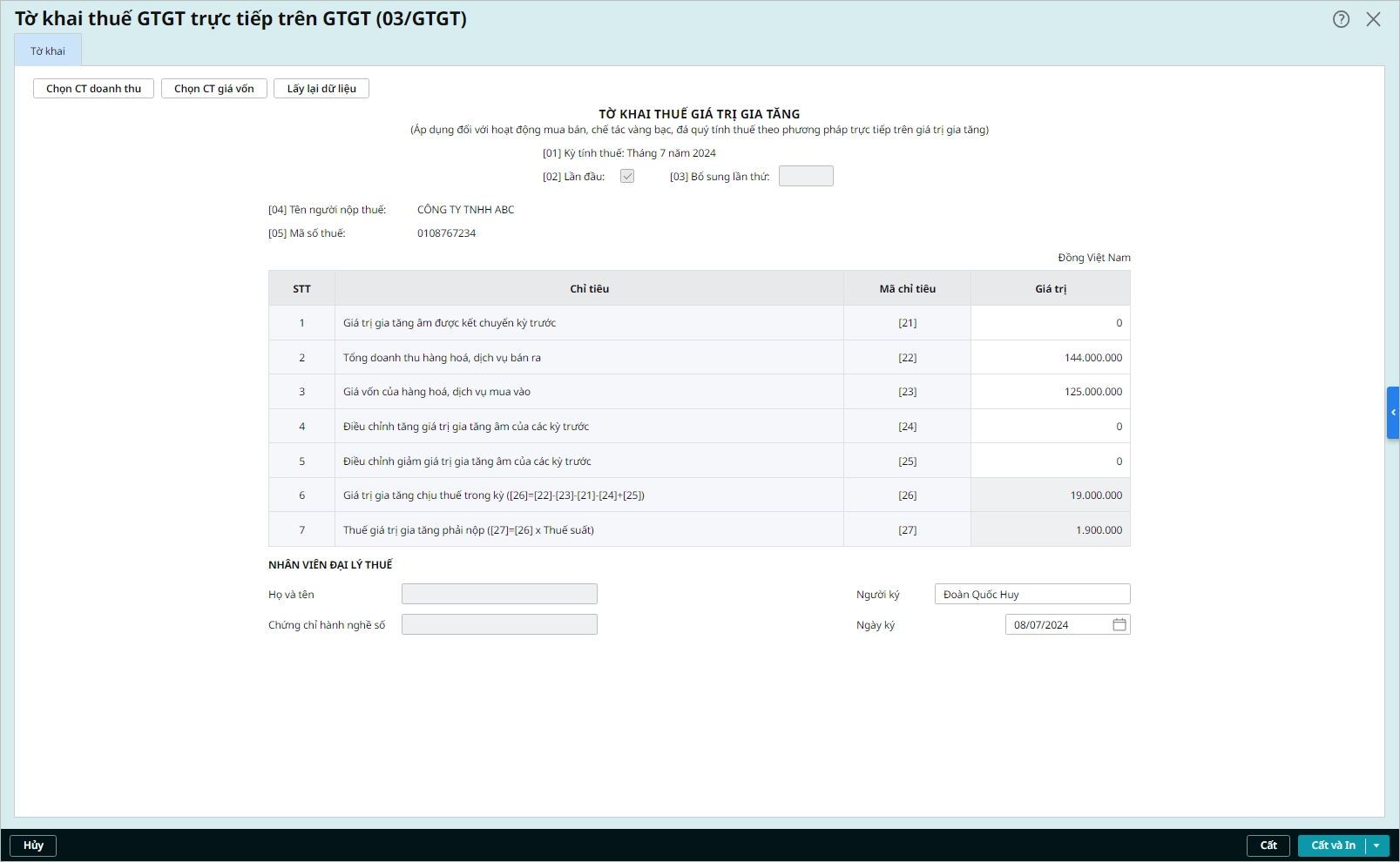

- Tại giao diện Tờ khai thuế giá trị gia tăng nhấn Chọn CT giá vốn: Giao diện Chọn chứng từ giá vốn sẽ lấy lên các chứng từ hạch toán giá vốn như: chứng từ mua hàng không qua kho chuyển thẳng cho khách hàng, phiếu xuất kho bán hàng. Thuộc kỳ tính thuế và chưa được kê lên tờ khai khác (Tờ khai thuế GTGT khấu trừ, tờ khai thuế GTGT cho dự án đầu tư, tờ khai thuế GTGT trực tiếp trên doanh thu).

- Bỏ tích chọn chứng từ không phải là chứng từ hạch toán giá vốn của vàng, bạc, đá quý mua vào dùng cho mua bán, chế tác vàng, bạc, đá quý bán ra tương ứng:

- Nhấn Cất để lưu tờ khai.

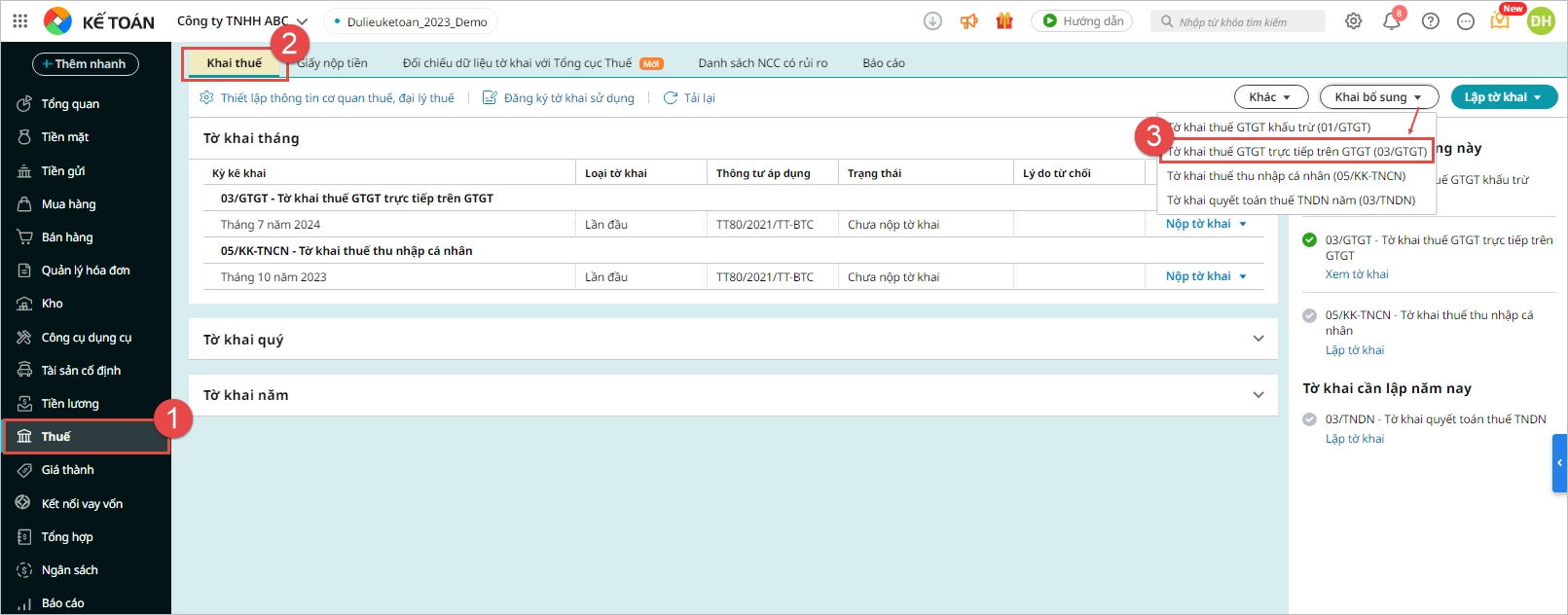

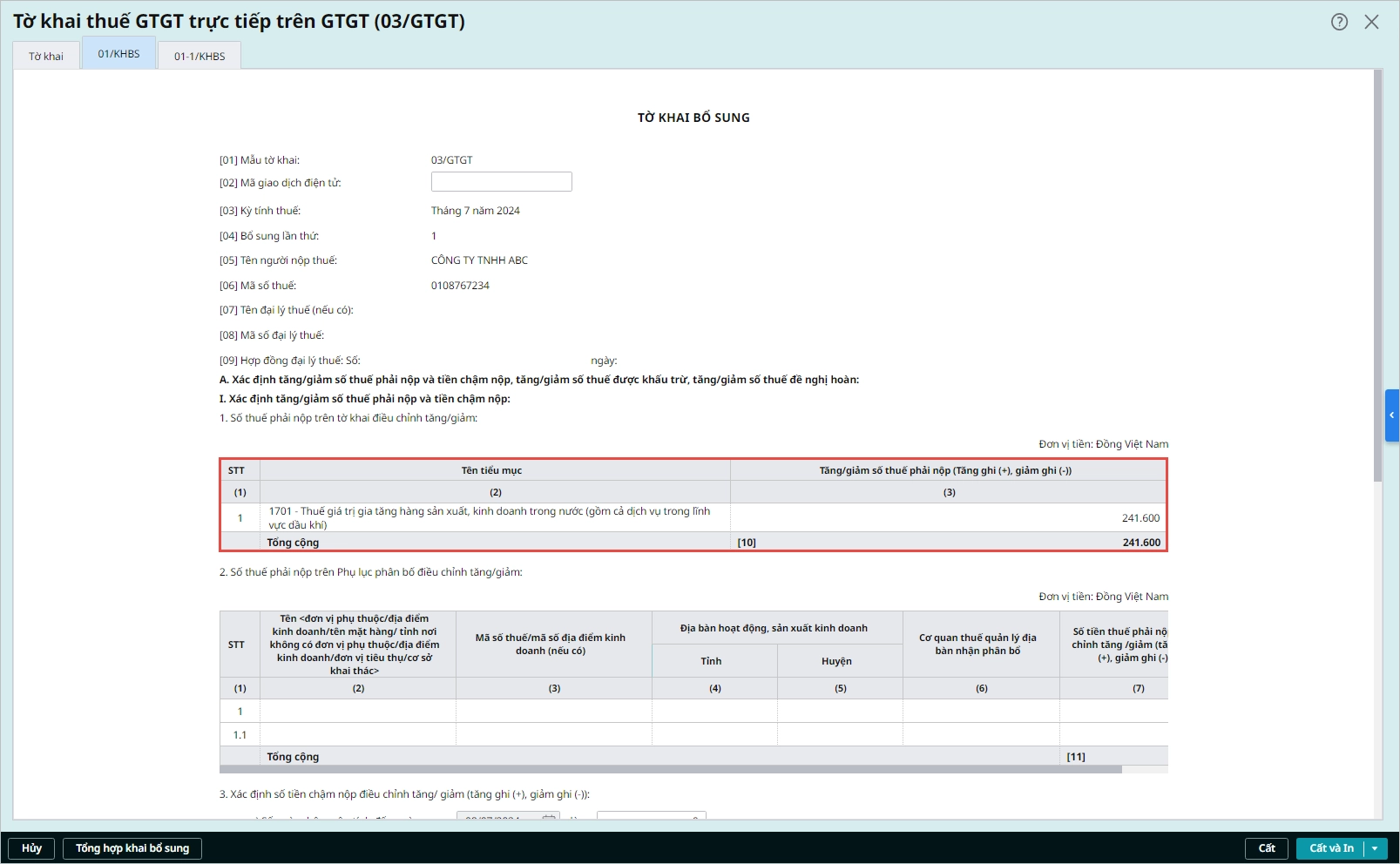

Lập tờ khai bổ sung

- Vào phân hệ Thuế, tab Khai thuế

- Chọn Khai bổ sung\Tờ khai thuế GTGT trực tiếp trên GTGT (03/GTGT)

- Chọn kỳ kê khai bổ sung

- Nhấn Đồng ý.

- Nhập lại các giá trị kê khai đúng vào tờ khai bổ sung.

- Nhấn Tổng hợp KHBS.

- Chương trình sẽ tự động lấy các chỉ tiêu bị điều chỉnh lên mẫu:

- Tab 01/KHBS: Tờ khai bổ sung

-

- Tab 01-1/KHBS: Bản giải trình khai bổ sung

- Nhấn Cất để lưu tờ khai.

Lưu ý:

- Trường hợp khai bổ sung không làm thay đổi nghĩa vụ thuế (không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn), NNT chỉ phải nộp Bản giải trình khai bổ sung số 01-1/KHBS và Hồ sơ khai thuế của kỳ tính thuế có sai sót đã được bổ sung, không phải nộp Tờ khai bổ sung số 01/KHBS.

- Trường hợp NNT phát hiện Hồ sơ khai thuế theo từng lần phát sinh có sai sót, và Cơ quan thuế đã ban hành thông báo nộp thuế cho Hồ sơ khai thuế này, thì NNT khai bổ sung bằng cách:

- Hồ sơ khai thuế của kỳ tính thuế có sai sót đã được bổ sung

- Không phải nộp Tờ khai bổ sung số 01/KHBS và Bản giải trình khai bổ sung số 01-1/KHBS. (Do NNT không phải tự xác định số thuế phải nộp, thực hiện nộp thuế theo thông báo của CQT nên CQT sẽ thông báo nộp thuế bổ sung, điều chỉnh gửi cho NNT).

Đánh giá bài viết

[Tổng số: 0 Trung bình: 0]

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/