Việc nắm vững các phương pháp tính thuế xuất khẩu là yếu tố quan trọng đối với mỗi doanh nghiệp. Hiểu rõ quy trình và cách tính thuế không chỉ giúp doanh nghiệp tuân thủ pháp luật mà còn tối ưu hóa chi phí, nâng cao lợi nhuận. Bài viết này sẽ cung cấp những thông tin cơ bản và cần thiết về các phương pháp tính thuế xuất khẩu, nhằm hỗ trợ doanh nghiệp đưa ra những quyết định kinh doanh sáng suốt và hiệu quả.

1. Khái niệm thuế xuất khẩu

Thuế xuất khẩu là loại thuế được nhà nước áp dụng lên hàng hóa khi chúng được xuất khẩu ra nước ngoài.

Mục đích của thuế xuất khẩu bao gồm:

- Tăng nguồn thu ngân sách: Góp phần tăng nguồn thu cho ngân sách nhà nước.

- Kiểm soát xuất khẩu: Giúp kiểm soát lượng hàng hóa xuất khẩu, bảo vệ nguồn tài nguyên quốc gia và cân đối cung cầu trong nước.

- Điều chỉnh thị trường: Giảm thiểu tác động tiêu cực của xuất khẩu quá mức đến thị trường nội địa.

Tìm hiểu thêm về Khái niệm, công việc kế toán xuất nhập khẩu và hạch toán chi tiết

2. Căn cứ tính thuế xuất khẩu

Căn cứ theo Điều 5 Luật Thuế xuất khẩu, căn cứ tính thuế xuất nhập khẩu được quy định như sau:

- Số tiền thuế xuất khẩu được tính dựa trên trị giá tính thuế và thuế suất từng mặt hàng tại thời điểm tính thuế.

- Thuế suất đối với hàng hóa xuất khẩu được quy định cụ thể cho từng mặt hàng tại biểu thuế xuất khẩu. Trường hợp hàng hóa xuất khẩu sang nước, nhóm nước hoặc vùng lãnh thổ có thỏa thuận ưu đãi về thuế xuất khẩu trong quan hệ thương mại với Việt Nam thì thực hiện theo các thỏa thuận này.

3. Trị giá tính thuế, thời điểm tính thuế và thời hạn nộp thuế

3.1 Trị giá tính thuế

Trị giá tính thuế: Là trị giá hải quan theo quy định của Luật hải quan. Đối với hàng hóa xuất khẩu, trị giá tính thuế là giá bán tại cửa khẩu xuất theo hợp đồng giá FOB, giá DAF không bao gồm phí vận tải (F) và phí bảo hiểm (I)

Trị giá tính thuế = Giá FOB (DAF) x tỷ giá tính thuế

3.2 Thời điểm tính thuế

Thời điểm tính thuế xuất khẩu là thời điểm mà các doanh nghiệp cần xác định giá trị hàng hóa để tính thuế xuất khẩu phải nộp.

Theo quy định tại Khoản 2 , Điều 8 Luật thuế xuất nhập khẩu,là thời điểm đăng ký tờ khai hải quan đối với hàng hóa xuất khẩu. Tại thời điểm này, doanh nghiệp sẽ sử dụng tỷ giá tính thuế do Ngân hàng Nhà nước Việt Nam công bố để quy đổi giá trị hàng hóa từ ngoại tệ sang đồng Việt Nam (VND).

Đối với hàng hóa xuất khẩu, nhập khẩu không chịu thuế miễn thuế hoặc áp dụng một mức thuế nhất định trong hạn ngạch thuế quan và sau đó có sự thay đổi về tình trạng miễn thuế hoặc thuế suất áp dụng do điều chỉnh pháp luật, thì thuế sẽ được tính dựa trên tờ khai hải quan được đăng ký mới nhất.

3.3 Thời hạn nộp thuế

Căn cứ vào Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 quy định về thời hạn nộp thuế xuất khẩu như sau:

Thời hạn nộp thuế

1. Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan, trừ trường hợp quy định tại Khoản 2 Điều này.

Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật quản lý thuế kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

2. Người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật hải quan được thực hiện nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất vào ngày thứ mười của tháng kế tiếp. Quá thời hạn này mà người nộp thuế chưa nộp thuế thì phải nộp đủ số tiền nợ thuế và tiền chậm nộp theo quy định của Luật quản lý thuế.

Như vậy, hàng hóa phải chịu thuế xuất khẩu, nhập khẩu cần được nộp thuế trước khi thực hiện thủ tục thông quan hoặc giải phóng hàng. Tuy nhiên, nếu số thuế đó được bảo lãnh bởi tổ chức tín dụng, hàng hóa có thể được thông quan hoặc giải phóng trước, nhưng người nộp thuế cần thanh toán tiền chậm nộp theo quy định.

4. Phương pháp tính thuế xuất khẩu

4.1 Phương pháp tính thuế xuất khẩu theo tỷ lệ %

Căn cứ Khoản 3, Điều 4 Luật thuế xuất nhập khẩu, phương pháp tính thuế xuất khẩu theo tỷ lệ % được xác định như sau:

Phương pháp tính thuế theo tỷ lệ phần trăm là việc xác định thuế theo phần trăm (%) của trị giá tính thuế hàng hóa xuất khẩu, nhập khẩu.

Công thức tính thuế xuất khẩu như sau:

Thuế xuất khẩu = Trị giá tính thuế x Thuế suất thuế xuất khẩu.

Ví dụ:

Nếu trị giá tính thuế của một lô hàng là 100.000 USD và thuế suất là 10%, thì thuế xuất khẩu sẽ là 100.000 USD x 10% = 10.000 USD.

4.2 Phương pháp tính thuế tuyệt đối

Căn cứ Khoản 4, Điều 3 Luật thuế xuất nhập khẩu, Phương pháp tính thuế tuyệt đối được xác định như sau:

Phương pháp tính thuế tuyệt đối là việc ấn định số tiền thuế nhất định trên một đơn vị hàng hóa xuất khẩu, nhập khẩu.

Công thức tính thuế xuất khẩu như sau:

Thuế xuất khẩu = Số lượng hàng hóa x Mức thuế tuyệt đối.

Ví dụ:

Nếu mức thuế tuyệt đối là 5 USD/kg và lô hàng xuất khẩu có trọng lượng 2.000 kg, thì thuế xuất khẩu sẽ là 2.000 kg x 5 USD/kg = 10.000 USD

4.3 Phương pháp tính thuế hỗn hợp

Căn cứ Khoản 2, Điều 4 Luật thuế xuất nhập khẩu, phương pháp tính thuế hỗn hợp được xác định như sau:

Phương pháp tính thuế hỗn hợp là việc áp dụng đồng thời phương pháp tính thuế theo tỷ lệ phần trăm và phương pháp tính thuế tuyệt đối

Công thức tính thuế xuất khẩu như sau:

Thuế xuất khẩu = (Trị giá tính thuế x Thuế suất theo tỷ lệ phần trăm) + (Số lượng hàng hóa x Mức thuế tuyệt đối).

Ví dụ:

Nếu trị giá tính thuế là 100.000 USD với thuế suất 5% và mức thuế tuyệt đối là 3 USD/kg cho lô hàng 1.000 kg

=> thuế xuất khẩu = (100.000 USD x 5%) + (1.000 kg x 3 USD/kg)

= 5.000 USD + 3.000 USD = 8.000 USD.

Lưu ý:

Thuế suất và mức thuế tuyệt đối: Để xác định mức thuế suất áp dụng cho từng loại hàng hóa, cần dựa vào tính chất và cấu tạo của hàng hóa mà công ty xuất nhập khẩu.

5. Hạch toán thuế xuất khẩu

5.1. Tài khoản sử dụng

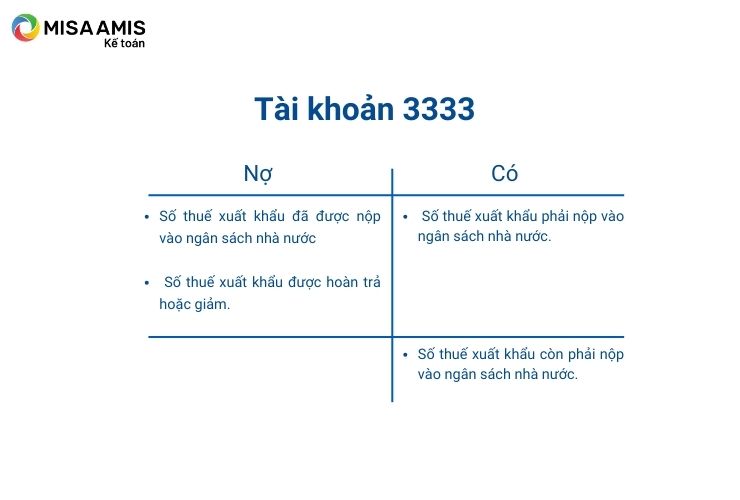

Theo quy định tại Thông tư 200/2014/TT-BTC và Thông tư 99/2025/TT-BTC, khi hạch toán thuế xuất khẩu, thuế nhập khẩu, kế toán sử dụng Tài khoản 3333 – Thuế xuất khẩu, thuế nhập khẩu để phản ánh số thuế phải nộp và tình hình thanh toán thuế xuất khẩu, nhập khẩu với Ngân sách Nhà nước.

Kết cấu tài khoản 3333 như sau:

Đối với một số trường hợp đặc biệt, tài khoản 3333 có thể có số dư bên Nợ. Số dư bên Nợ (nếu có) của tài khoản này biểu thị số thuế xuất khẩu đã nộp vượt quá số thuế xuất khẩu phải nộp cho Nhà nước, hoặc số thuế xuất khẩu đã nộp nhưng được miễn, giảm hoặc được hoàn thuế nhưng chưa thực hiện việc hoàn thuế.

5.2 Cách hạch toán thuế xuất khẩu

a. Kế toán thuế xuất khẩu phải nộp khi bán hàng hóa, cung cấp dịch vụ:

– Trường hợp kế toán tách ngay được thuế xuất khẩu phải nộp tại thời điểm phát sinh giao dịch, bút toán ghi nhận doanh thu bán hàng và cung cấp dịch vụ không bao gồm thuế xuất khẩu như sau:

Nợ các TK 111, 112, 131 (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3333 – Thuế xuất nhập khẩu (chi tiết thuế XK).

– Trường hợp kế toán không tách ngay được thuế xuất khẩu phải nộp tại thời điểm phát sinh giao dịch, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ bao gồm cả thuế xuất khẩu. Định kỳ khi xác định số thuế xuất khẩu phải nộp, kế toán ghi giảm doanh thu, cụ thể:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3333 – Thuế xuất nhập khẩu (chi tiết thuế XK).

b. Nộp tiền thuế xuất khẩu vào ngân sách nhà nước

Khi thực hiện nộp tiền thuế xuất khẩu vào ngân sách nhà nước, bút toán ghi nhận như sau:

Nợ TK 3333 – Thuế xuất, nhập khẩu (chi tiết thuế xuất khẩu)

Có các TK 111, 112,…

c. Trường hợp thuế xuất khẩu được hoàn hoặc được giảm (nếu có)

Trường hợp thuế xuất khẩu được hoàn hoặc được giảm (nếu có), bút toán hạch toán ghi:

Nợ các TK 111, 112, 3333

Có TK 711 – Thu nhập khác.

d. Trường hợp xuất khẩu ủy thác (áp dụng tại bên giao ủy thác)

– Khi bán hàng hóa, dịch vụ thuộc diện chịu thuế xuất khẩu, kế toán ghi nhận doanh thu bán hàng và cung cấp dịch vụ cùng với số thuế xuất khẩu phải nộp theo quy định như trong trường hợp xuất khẩu thông thường được nêu tại mục a của phần này.

– Khi nhận được chứng từ nộp thuế vào ngân sách nhà nước từ bên nhận ủy thác, bên giao ủy thác sẽ ghi nhận giảm nghĩa vụ thuế xuất khẩu đối với ngân sách nhà nước, ghi:

Nợ TK 3333 – Thuế xuất, nhập khẩu (chi tiết thuế xuất khẩu)

Có các TK 111, 112 (nếu trả tiền ngay cho bên nhận ủy thác)

Có TK 3388 – Phải trả khác (nếu chưa thanh toán ngay tiền thuế xuất khẩu cho bên nhận ủy thác)

Có TK 138 – Phải thu khác (ghi giảm số tiền đã ứng cho bên nhận ủy thác để nộp thuế xuất khẩu).

– Bên nhận ủy thác không ghi nhận số thuế xuất khẩu phải nộp như bên giao ủy thác mà chỉ ghi nhận số tiền đã nộp thuế thay cho bên giao ủy thác, ghi:

Nợ TK 138 – Phải thu khác (phải thu lại số tiền đã nộp hộ)

Nợ TK 3388 – Phải trả khác (trừ vào số tiền đã nhận của bên giao ủy thác)

Có các TK 111, 112.

Xem thêm Hướng dẫn hạch toán thuế GTGT hàng nhập khẩu được khấu trừ

6. Bài tập định khoản thuế xuất khẩu

Ví dụ: Công ty ABC kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, tính thuế GTGT theo PP KT. Trong năm 2023 có phát sinh các nghiệp vụ sau:

1/ Nghiệp vụ 1: Tháng 6/2023 công ty ABC thực hiện xuất kho 1 lô hàng hóa giá trị 10 triệu gửi xuất khẩu qua đơn vị nhận ủy thác là công ty A

2/ Nghiệp vụ 2: Tháng 8/2023, công ty A thông báo đã xuất khẩu hàng hóa cho công ty B với giá FOB là 2.000 usd. Tỷ giá thực tế là 23.000 vnđ/usd. Tỷ giá trên tờ khai hải quan là 23.100 vnđ/usd, thuế xuất khẩu 20%.

Biết rằng, công ty A nộp thuế hộ công ty ABC bằng hình thức chuyển khoản.

Yêu cầu: Định khoản các nghiệp vụ trên

Bài giải:

1/ Nghiệp vụ 1:

Tại nghiệp vụ trên thực hiện hạch toán như sau:

Đối với bên ủy thác- Công ty ABC

Nợ TK 157: 10 triệu đồng

Có TK 156: 10 triệu đồng

Đối với nhận ủy thác – Công ty A không thực hiện hạch toán

2/ Nghiệp vụ 2:

Trị giá tính thuế: 2.000 usd x 23.100 = 46.200.000 triệu đồng

Thuế xuất khẩu: 46.200 x 20% = 9.240.000 triệu đồng

Doanh thu đã bao gồm thuế: 2.000 usd x 23.000 =46.000.000 triệu đồng

Tại nghiệp vụ trên thực hiện hạc toán như sau:

- Bên giao ủy thác

Bút toán 1: Phản ánh doanh thu

Nợ TK 131: 46 triệu đồng

Có TK 511: 36.76 triệu đồng

Có TK 3333: 9.24 triệu đồng

Bút toán 2: Phản ánh giá vốn

Nợ TK 632: 20 triệu đồng

Có TK 157: 20 triệu đồng

- Bên nhận ủy thác:

Bút toán 1: Số tiền phải thu khách hàng B

Nợ TK 1388 : 46 triệu đồng

Có TK 3388: 46 triệu đồng

Bút toán 2: Số thuế xuất khẩu nộp hộ

Nợ TK 1388: 9.24 triệu đồng

Có TK 112: 9.24 triệu đồng

7. Những điều cần biết về thuế xuất khẩu

7.1. Đối tượng chịu thuế và không chịu thuế xuất khẩu

Căn cứ Điều 2, Luật thuế xuất nhập khẩu số 107/2016/QH13 có quy định như sau:

Điều 2. Đối tượng chịu thuế

1. Hàng hóa xuất khẩu, nhập khẩu qua cửa khẩu, biên giới Việt Nam.

2. Hàng hóa xuất khẩu từ thị trường trong nước vào khu phi thuế quan, hàng hóa nhập khẩu từ khu phi thuế quan vào thị trường trong nước.

3. Hàng hóa xuất khẩu, nhập khẩu tại chỗ và hàng hóa xuất khẩu, nhập khẩu của doanh nghiệp thực hiện quyền xuất khẩu, quyền nhập khẩu, quyền phân phối.

4. Đối tượng chịu thuế xuất khẩu, thuế nhập khẩu không áp dụng đối với các trường hợp sau:

a) Hàng hóa quá cảnh, chuyển khẩu, trung chuyển;

b) Hàng hóa viện trợ nhân đạo, hàng hóa viện trợ không hoàn lại;

c) Hàng hóa xuất khẩu từ khu phi thuế quan ra nước ngoài; hàng hóa nhập khẩu từ nước ngoài vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan; hàng hóa chuyển từ khu phi thuế quan này sang khu phi thuế quan khác;

d) Phần dầu khí được dùng để trả thuế tài nguyên cho Nhà nước khi xuất khẩu.

5. Chính phủ quy định chi tiết Điều này.

Như vậy, đối tượng chịu thuế xuất khẩu bao gồm:

- Hàng hóa xuất khẩu qua cửa khẩu, biên giới của Việt Nam

- Hàng hóa xuất khẩu từ thị trường nội địa vào khu phi thuế quan.

- Hàng hóa xuất khẩu tại chỗ; hàng hóa xuất khẩu của doanh nghiệp thực hiện quyền xuất khẩu, quyền phân phối

Các trường hợp không áp dụng thuế xuất khẩu bao gồm:

- Hàng hóa quá cảnh, chuyển khẩu, hoặc trung chuyển.

- Hàng hóa thuộc diện viện trợ nhân đạo hoặc viện trợ không hoàn lại.

- Hàng hóa xuất khẩu từ khu phi thuế quan ra nước ngoài; hàng hóa chuyển từ khu phi

- thuế quan này sang khu phi thuế quan khác.

- Phần dầu khí được sử dụng để trả thuế tài nguyên cho Nhà nước khi xuất khẩu.

7.2 Người nộp thuế xuất khẩu là ai?

Căn cứ Điều 3, Người nộp thuế xuất khẩu gồm những đối tượng sau đây:

“1. Chủ hàng hóa xuất khẩu, nhập khẩu.

2. Tổ chức nhận ủy thác xuất khẩu, nhập khẩu.

3. Người xuất cảnh, nhập cảnh có hàng hóa xuất khẩu, nhập khẩu, gửi hoặc nhận hàng hóa qua cửa khẩu, biên giới Việt Nam.

4. Người được ủy quyền, bảo lãnh và nộp thuế thay cho người nộp thuế, bao gồm:

a) Đại lý làm thủ tục hải quan trong trường hợp được người nộp thuế ủy quyền nộp thuế xuất khẩu, thuế nhập khẩu;

b) Doanh nghiệp cung cấp dịch vụ bưu chính, dịch vụ chuyển phát nhanh quốc tế trong trường hợp nộp thuế thay cho người nộp thuế;

c) Tổ chức tín dụng hoặc tổ chức khác hoạt động theo quy định của Luật các tổ chức tín dụng trong trường hợp bảo lãnh, nộp thuế thay cho người nộp thuế;

d) Người được chủ hàng hóa ủy quyền trong trường hợp hàng hóa là quà biếu, quà tặng của cá nhân; hành lý gửi trước, gửi sau chuyến đi của người xuất cảnh, nhập cảnh;

đ) Chi nhánh của doanh nghiệp được ủy quyền nộp thuế thay cho doanh nghiệp;

e) Người khác được ủy quyền nộp thuế thay cho người nộp thuế theo quy định của pháp luật.

5. Người thu mua, vận chuyển hàng hóa trong định mức miễn thuế của cư dân biên giới nhưng không sử dụng cho sản xuất, tiêu dùng mà đem bán tại thị trường trong nước và thương nhân nước ngoài được phép kinh doanh hàng hóa xuất khẩu, nhập khẩu ở chợ biên giới theo quy định của pháp luật.

6. Người có hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng không chịu thuế, miễn thuế nhưng sau đó có sự thay đổi và chuyển sang đối tượng chịu thuế theo quy định của pháp luật”

7.3 Chứng từ được sử dụng trong thuế xuất khẩu

Trong xuất khẩu hàng hóa, cần sử dụng những chứng từ sau đây:

- Tờ khai hàng hóa xuất khẩu HQ/2002-XK

- Hóa đơn thương mại

- Hợp đồng mua bán hàng hóa

- Tờ khai hàng hóa xuất khẩu, nhập khẩu tại chỗ -HQ/2009-TC

- Phụ lục tờ khai xuất khẩu – PLTK/2022-XK

- Tờ khai hàng hóa xuất khẩu biên giới -HQ/2002-XKBG

- Thông báo thuế; chứng từ nộp thuế

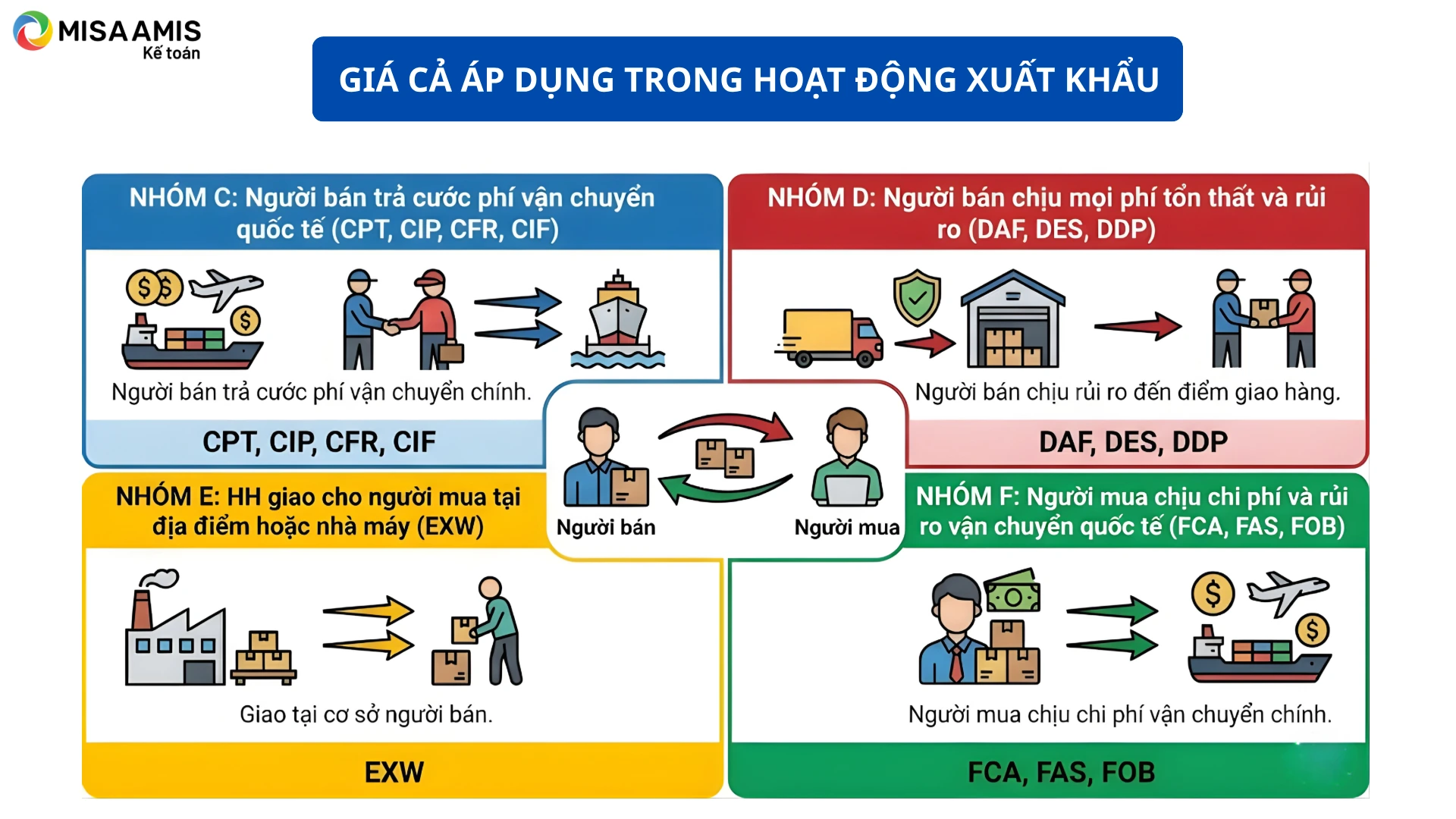

7.4 Giá cả áp dụng trong hoạt động xuất khẩu

Giá cả trong hợp đồng sẽ là điều kiện để xác định địa điểm giao hàng trong hợp đồng

Căn cứ vào điều kiện về địa điểm giao hàng, giá cả trong hợp đồng mua bán ngoại thương có thể chia làm 4 nhóm sau:

- Nhóm C: Người bán trả cước phí vận chuyển quốc tế (CPT, CIP, CFR, CIF). Trong đó giá CIF (Cost insurance and freight) gồm: Giá bản thân hàng hóa, chi phí bảo hiểm và cước phí vận chuyển đến cảng quy định.

- Nhóm D: Người bán chịu mọi phí tổn thất và rủi ro để giao hàng tại địa điểm đã thỏa thuận ( DAF, DES, DDP)

- Nhóm E: HH giao cho người mua tại địa điểm hoặc nhà máy của người bán (EXW)

- Nhóm F: người mua chịu chi phí và rủi ro về vận chuyển quốc tế ( FCA, FAS, FOB). Trong đó giá FOB ( free on board) có nghĩa là người bán chịu trách nhiệm thủ tục thông quan xuất khẩu và chịu mọi chi phí tới khi hàng đã lan can tàu tại cảng bốc quy định do người mua chỉ định.

Hạch toán thuế xuất khẩu là một quy trình quan trọng trong quản lý tài chính doanh nghiệp. Việc nắm vững các bước hạch toán và tuân thủ đúng quy định pháp luật giúp doanh nghiệp hoạt động hiệu quả và tránh được các rủi ro pháp lý.

Việc sử dụng phần mềm kế toán hiện đại, như phần mềm kế toán online MISA AMIS có thể hỗ trợ đắc lực trong quá trình này bằng cách tự động hóa các bước hạch toán, tính toán thuế và lưu trữ dữ liệu một cách an toàn và hiệu quả. Cụ thể:

- Hạch toán tự động: Phần mềm tự động hóa các nghiệp vụ kế toán, giảm thiểu sự cần thiết của nhập liệu thủ công, giúp tiết kiệm thời gian và giảm sai sót.

- Quản lý thuế: Cung cấp các công cụ để tính toán và quản lý thuế hiệu quả, bao gồm thuế GTGT, thuế TNCN và các loại thuế khác, đồng thời hỗ trợ kê khai thuế điện tử trực tiếp từ phần mềm.

- Lập báo cáo tài chính: Tạo báo cáo tài chính, báo cáo thuế và các loại báo cáo khác một cách dễ dàng và chính xác, phù hợp với các chuẩn mực kế toán và yêu cầu pháp lý tại Việt Nam.

- Quản lý công nợ: Giúp doanh nghiệp theo dõi các khoản phải thu, phải trả, quản lý dòng tiền và tối ưu hóa quản lý tài chính.

- Quản lý hàng tồn kho: Tích hợp chức năng quản lý kho bãi, theo dõi chi tiết hàng hóa, từ nhập kho đến xuất kho, giúp kiểm soát hàng tồn kho chính xác.

Đăng ký nhận tư vấn và dùng thử miễn phí 15 ngày tại đây

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/