Trong bối cảnh kinh tế toàn cầu hóa như hiện nay, M&A (Mergers and Acquisitions) đang trở thành chiến lược cốt lõi để doanh nghiệp Việt Nam mở rộng quy mô và gia tăng sức cạnh tranh. Tuy nhiên, với sự phức tạp của thị trường và những biến động kinh tế những năm gần đây, nhiều doanh nghiệp đối mặt với bài toán: Làm thế nào để thực hiện M&A hiệu quả, tránh rủi ro và tối ưu hóa giá trị? Hãy cùng MISA AMIS tìm hiểu M&A là gì, hướng dẫn chi tiết về sáp nhập và mua lại doanh nghiệp trong bài viết sau đây.

1. M&A là gì?

M&A – Mergers (Sáp nhập) và Acquisitions (Mua lại) là các hoạt động kinh doanh gồm thực hiện thương vụ mua lại hoặc sáp nhập doanh nghiệp để tạo ra một thực thể mới có quy mô lớn hơn và có thể mang lại lợi ích kinh tế cho các bên liên quan. Đây là công cụ chiến lược để mở rộng quy mô kinh doanh, tăng cường địa vị thị trường, tăng trưởng nhanh chóng hoặc đạt được các lợi ích khác.

2. Lợi ích và hạn chế của thương vụ M&A

2.1 Lợi ý của M&A

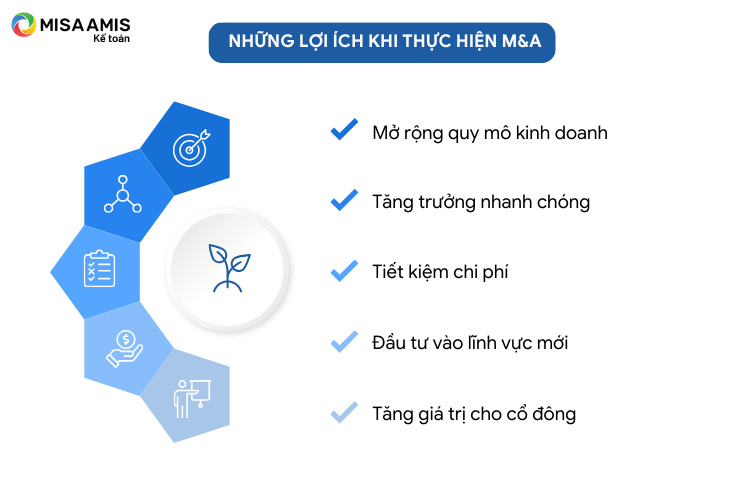

M&A là công cụ mạnh mẽ giúp các công ty và tập đoàn mở rộng quy mô kinh doanh một cách hiệu quả. Thông qua việc sáp nhập hoặc thâu tóm, doanh nghiệp có thể gia tăng sức mạnh cạnh tranh và củng cố vị thế trên thị trường. Ví dụ một công ty lớn có thể thâu tóm một doanh nghiệp nhỏ hơn nhưng sở hữu thị phần đáng kể từ đó nhanh chóng mở rộng phạm vi hoạt động mà không cần xây dựng từ đầu.

Bên cạnh đó, M&A thúc đẩy tăng trưởng nhanh chóng bằng cách tận dụng cơ sở khách hàng và thị phần sẵn có của các công ty được sáp nhập hoặc thâu tóm. Thay vì phát triển từng bước thông qua các chiến lược nội tại, doanh nghiệp có thể ngay lập tức tiếp cận lượng khách hàng mới, mở rộng mạng lưới phân phối và tăng doanh thu. Đây là lý do nhiều tập đoàn lớn lựa chọn M&A như một chiến lược để đạt được mục tiêu tăng trưởng trong thời gian ngắn.

Một lợi ích quan trọng khác của M&A là khả năng tiết kiệm chi phí. Khi các công ty hợp nhất, họ có thể chia sẻ tài nguyên, từ cơ sở hạ tầng công nghệ đến đội ngũ nhân sự. Điều này giúp giảm chi phí sản xuất, tối ưu hóa quy trình vận hành và nâng cao hiệu quả quản lý. Ví dụ, hai công ty sáp nhập có thể hợp nhất các bộ phận như kế toán hoặc marketing, loại bỏ sự trùng lặp và giảm chi phí vận hành tổng thể.

M&A cũng mở ra cơ hội đầu tư vào các lĩnh vực mới hoặc đa dạng hóa danh mục sản phẩm và dịch vụ. Một công ty hoạt động trong ngành bán lẻ có thể thâu tóm một doanh nghiệp công nghệ để phát triển kênh thương mại điện tử, từ đó không chỉ tăng doanh số mà còn củng cố khả năng cạnh tranh trong bối cảnh thị trường không ngừng thay đổi. Việc mở rộng sang các lĩnh vực mới thông qua M&A giúp doanh nghiệp linh hoạt hơn trong việc đáp ứng nhu cầu của khách hàng và thị trường.

Cuối cùng, M&A có thể mang lại giá trị lớn cho cổ đông thông qua tăng trưởng doanh thu và lợi nhuận. Khi doanh nghiệp đạt được quy mô lớn hơn, hoạt động hiệu quả hơn và tiếp cận thị trường rộng hơn, giá trị cổ phiếu thường tăng, mang lại lợi ích trực tiếp cho các nhà đầu tư. Những thương vụ M&A thành công thường được ghi nhận là động lực thúc đẩy giá trị dài hạn cho cả công ty và cổ đông.

2.2 Hạn chế của M&A

Mặc dù mang lại nhiều lợi ích, M&A cũng tiềm ẩn không ít thách thức và rủi ro. Đầu tiên phải kể đến chi phí thực hiện cao. Quá trình đàm phán, thẩm định và hoàn tất một thương vụ M&A đòi hỏi nguồn lực tài chính đáng kể, chưa kể đến các chi phí phát sinh liên quan đến tái cơ cấu hoặc giải quyết nợ của công ty được thâu tóm. Nếu không được quản lý cẩn thận, những chi phí này có thể vượt xa lợi ích kỳ vọng.

Thêm vào đó, từ kinh nghiệm thực tế cho thấy, hội nhập sau M&A cũng là một thách thức lớn dù đã thực hiện sáp nhập thành công. Sự khác biệt về văn hóa doanh nghiệp, quy trình vận hành hoặc hệ thống quản lý giữa hai công ty có thể dẫn đến xung đột nội bộ, làm giảm hiệu quả hoạt động. Quá trình tái cơ cấu bao gồm hợp nhất các phòng ban, điều chỉnh chiến lược kinh doanh,… thường phức tạp và mất nhiều thời gian. Nếu không có kế hoạch rõ ràng, doanh nghiệp có thể đối mặt với sự gián đoạn trong hoạt động hoặc mất đi các nhân sự chủ chốt.

Hơn nữa, M&A có thể gây ra tình trạng mất kiểm soát quản lý, đặc biệt khi quy mô tổ chức trở nên quá lớn hoặc quá trình hợp nhất không được thực hiện đồng bộ. Các nhà quản lý có thể gặp khó khăn trong việc giám sát và điều phối hoạt động của một tổ chức mới, dẫn đến sự kém hiệu quả hoặc sai lầm trong chiến lược. Những vấn đề này ảnh hưởng đến hoạt động nội bộ và có thể làm giảm niềm tin của khách hàng và cổ đông.

3. Các hình thức M&A phổ biến hiện nay

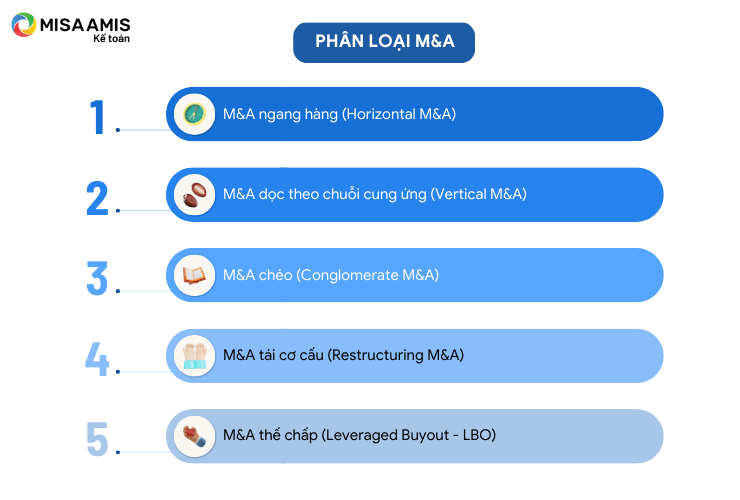

Hiện nay, M&A có các hình thức như sau:

- M&A ngang hàng (Horizontal M&A): Sáp nhập hoặc thâu tóm các công ty hoạt động trong cùng một ngành công nghiệp hoặc cùng một lĩnh vực kinh doanh để tăng cường sức mạnh cạnh tranh và thị phần.

- M&A dọc theo chuỗi cung ứng (Vertical M&A): Sáp nhập hoặc thâu tóm các công ty hoạt động trong các mắt xích khác nhau của chuỗi cung ứng để tạo ra hiệu quả kinh tế và giảm chi phí sản xuất.

- M&A chéo (Conglomerate M&A): Sáp nhập hoặc thâu tóm các công ty hoạt động trong các ngành công nghiệp hoặc lĩnh vực kinh doanh khác nhau để tăng trưởng doanh số bán hàng và đa dạng hóa danh mục sản phẩm và dịch vụ.

- M&A tái cơ cấu (Restructuring M&A): Sáp nhập hoặc thâu tóm các công ty bị khó khăn tài chính hoặc hoạt động kém hiệu quả với mục đích tái cơ cấu các hoạt động kinh doanh của chúng để nâng cao hiệu quả và sinh lời.

- M&A thế chấp (Leveraged Buyout – LBO): Một công ty hoặc một nhóm nhà đầu tư sử dụng vốn vay để mua lại một công ty và sử dụng tài sản của công ty đó làm thế chấp cho khoản vay.

Mỗi hình thức M&A đều có những ưu điểm và nhược điểm riêng, tùy thuộc vào mục tiêu kinh doanh của các công ty và tập đoàn khi thực hiện.

4. Quy trình mua bán, sáp nhập doanh nghiệp (M&A)

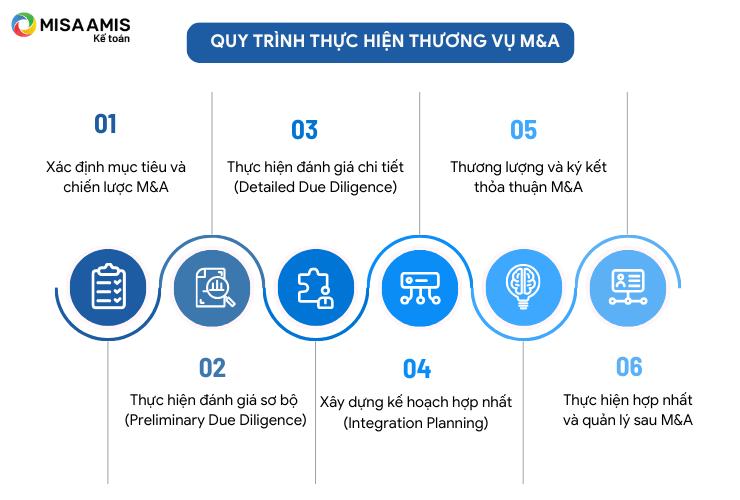

Tùy thuộc vào mục đích và quy mô của M&A mà sẽ có quy trình thực hiện M&A khác nhau. Đây là quá trình phức tạp và đòi hỏi sự phối hợp và tinh thần hợp tác cao giữa các bên liên quan (chuyên gia M&A, luật sư, nhà đầu tư và các thành viên của hai công ty đối tác).

Quy trình 6 bước thực hiện thương vụ M&A cơ bản thường gặp:

- Bước 1: Xác định mục tiêu và chiến lược M&A: Bước này bao gồm xác định mục tiêu cụ thể của M&A, định hướng chiến lược, tìm kiếm và lựa chọn các đối tác tiềm năng.

- Bước 2: Thực hiện đánh giá sơ bộ (Preliminary Due Diligence): Bước này là quá trình đánh giá sơ bộ về tài chính, quản lý, các vấn đề pháp lý, tài sản và khía cạnh khác của công ty đối tác để xác định khả năng thành công của M&A.

- Bước 3: Thực hiện đánh giá chi tiết (Detailed Due Diligence): Sau khi đánh giá sơ bộ, bước tiếp theo là đánh giá chi tiết về tài chính, kế hoạch kinh doanh, quản lý, các vấn đề pháp lý và khía cạnh khác của công ty đối tác.

- Bước 4: Xây dựng kế hoạch hợp nhất (Integration Planning): Bước này bao gồm xác định các hoạt động cần thiết để hợp nhất hai công ty, như quản lý nhân sự, hợp nhất các quy trình kinh doanh và tài chính.

- Bước 5: Thương lượng và ký kết thỏa thuận M&A: Bước này là giai đoạn thương lượng và ký kết thỏa thuận về việc thực hiện M&A, bao gồm các điều khoản về giá trị và cách thức thanh toán.

- Bước 6: Thực hiện hợp nhất và quản lý sau M&A: Bước này bao gồm việc thực hiện hợp nhất hai công ty, bao gồm các hoạt động chuyển giao công nghệ, quản lý nhân sự và quản lý tài chính. Ngoài ra, cần có kế hoạch quản lý và theo dõi các hoạt động sau khi thực hiện M&A để đảm bảo sự thành công của M&A.

5. Cách định giá các thương vụ M&A hiện nay

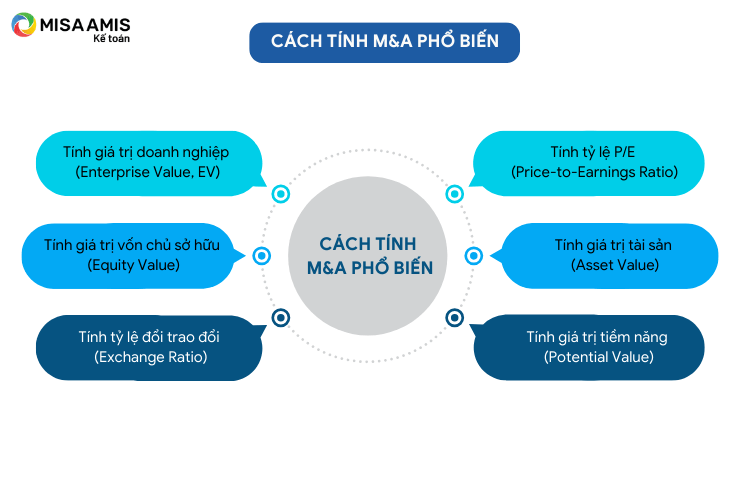

Tùy vào mục đích và mục tiêu của M&A, các công ty sẽ sử dụng cách tính phù hợp để định giá và thực hiện M&A. Trong đó, có những cách tính M&A phổ biến sau:

- Tính giá trị doanh nghiệp (Enterprise Value, EV): Đây là cách tính thường được sử dụng để định giá một doanh nghiệp trong quá trình M&A. EV bao gồm giá trị thị trường của vốn chủ sở hữu (equity) cộng với nợ và giá trị thị trường của quỹ tiền (cash) của doanh nghiệp.

- Tính giá trị vốn chủ sở hữu (Equity Value): cách tính này chỉ tính giá trị thị trường của vốn chủ sở hữu (equity) của doanh nghiệp.

- Tính tỷ lệ đổi trao đổi (Exchange Ratio): là cách tính thường được sử dụng để quy đổi giá trị của các công ty trong quá trình trao đổi cổ phần trong M&A. Tỷ lệ đổi trao đổi thường được tính dựa trên giá trị thị trường của cổ phiếu của các công ty.

- Tính tỷ lệ P/E (Price-to-Earnings Ratio): cách tính này dùng để định giá một doanh nghiệp bằng cách chia giá trị thị trường của doanh nghiệp cho lợi nhuận sau thuế của doanh nghiệp trong một khoảng thời gian nhất định.

- Tính giá trị tài sản (Asset Value): định giá một doanh nghiệp bằng cách tính tổng giá trị tài sản ròng (Net Asset Value, NAV) của doanh nghiệp.

- Tính giá trị tiềm năng (Potential Value): là cách tính các nhà đầu tư dùng để định giá một doanh nghiệp bằng cách tính giá trị tiềm năng của doanh nghiệp dựa trên các dự án, sản phẩm hoặc thị trường tiềm năng của doanh nghiệp.

6. Một số thương vụ M&A tiêu biểu tại Việt Nam trong năm qua

Năm 2024, thị trường mua bán và sáp nhập (M&A) tại Việt Nam tiếp tục ghi dấu ấn với nhiều thương vụ nổi bật, phản ánh sức hút của nền kinh tế đối với các nhà đầu tư trong và ngoài nước. Các thương vụ M&A trong năm 2024 cho thấy sự đa dạng về ngành nghề, từ y tế, tài chính tiêu dùng, năng lượng tái tạo, đến logistics và bán lẻ. Những thương vụ này có cả sự tham gia của các nhà đầu tư quốc tế, đã củng cố vị thế của Việt Nam như một điểm đến đầu tư chiến lược. Dưới đây là một số thương vụ M&A tiêu biểu đã góp phần định hình bức tranh đầu tư tại Việt Nam trong năm 2024.

Trong lĩnh vực y tế, một trong những thương vụ đáng chú ý là Thomson Medical (Singapore) mua lại Công ty Far East Medical Vietnam (FEMV) với giá trị 381 triệu USD. Giao dịch này hoàn tất vào năm 2024, đánh dấu bước tiến của Thomson Medical trong việc mở rộng tại thị trường chăm sóc sức khỏe Việt Nam và phản ánh xu hướng đầu tư vào các cơ sở y tế chất lượng cao. Bệnh viện FV, với danh tiếng về dịch vụ y tế đạt chuẩn quốc tế, đã trở thành một tài sản hấp dẫn, giúp Thomson Medical đáp ứng nhu cầu ngày càng tăng về chăm sóc sức khỏe chuyên sâu tại Việt Nam. Thương vụ này còn thúc đẩy sự cạnh tranh trong ngành, khuyến khích các bệnh viện trong nước nâng cao chất lượng dịch vụ, mang lại lợi ích trực tiếp cho người tiêu dùng.

Lĩnh vực bán lẻ ghi nhận thương vụ Masan Group mua thêm 7,1% cổ phần của VinCommerce từ SK Group (Hàn Quốc) với giá trị 200 triệu USD. Giao dịch này diễn ra vào nửa cuối năm 2024, cho phép Masan củng cố quyền kiểm soát đối với VinCommerce. Với mạng lưới bán lẻ rộng khắp, VinCommerce là một trong những nền tảng quan trọng của Masan trong chiến lược mở rộng thị phần bán lẻ tiêu dùng. Thương vụ này không chỉ giúp Masan tối ưu hóa hoạt động kinh doanh mà còn phản ánh xu hướng các doanh nghiệp trong nước tận dụng M&A để tăng cường sức cạnh tranh, đặc biệt trong bối cảnh nhu cầu tiêu dùng nội địa tăng trưởng mạnh mẽ nhờ tầng lớp trung lưu ngày càng đông.

Trong lĩnh vực công nghệ có thương vụ Nvidia mua lại VINBrain, một công ty phát triển trí tuệ nhân tạo (AI) thuộc Vingroup. Giao dịch này hoàn tất vào nửa cuối 2024, được đánh giá là một trong những thương vụ công nghệ lớn nhất tại Việt Nam trong năm. Dù giá trị chính xác của thương vụ không được công bố, nhưng theo nguồn tin từ Vietnam Investment Review ước tính giao dịch này nằm trong khoảng vài trăm triệu USD. Thương vụ không chỉ giúp VINBrain tiếp cận công nghệ và nguồn vốn từ Nvidia mà còn khẳng định vị thế của Việt Nam trong lĩnh vực AI góp phần thúc đẩy các dự án chuyển đổi số và đổi mới sáng tạo trong nước.

7. Hoạt động M&A được điều chỉnh bởi Luật nào?

Hoạt động M&A tại Việt Nam được điều chỉnh bởi các văn bản pháp luật sau:

- Luật Doanh nghiệp 2020 (số 59/2020/QH14).

- Luật Đầu tư 2020 (số 61/2020/QH14).

- Luật Cạnh tranh 2018 (số 23/2018/QH14).

- Luật Chứng khoán 2019 (số 54/2019/QH14).

- Bộ luật Dân sự 2015 (số 91/2015/QH13).

Ngoài ra, các văn bản khác như Nghị định 01/2021/NĐ-CP về đăng ký doanh nghiệp, Nghị định 155/2020/NĐ-CP hướng dẫn Luật Chứng khoán, và các thông tư của Bộ Kế hoạch và Đầu tư hoặc Ủy ban Chứng khoán Nhà nước cũng bổ sung chi tiết các thủ tục hành chính và yêu cầu pháp lý cho hoạt động M&A. Đối với các thương vụ có yếu tố nước ngoài, các hiệp định thương mại tự do (như CPTPP, EVFTA) và cam kết WTO cũng có thể ảnh hưởng đến điều kiện đầu tư.

8. Một số câu hỏi thường gặp về hoạt động M&A

8.1 M&A là gì và tại sao nó quan trọng đối với doanh nghiệp?

Trả lời: M&A, viết tắt của Mergers and Acquisitions, là thuật ngữ chỉ các hoạt động sáp nhập, khi hai công ty hợp nhất thành một thực thể mới, hoặc mua lại, khi một công ty thâu tóm toàn bộ hoặc một phần cổ phần, tài sản của công ty khác.

8.2 Ai có thể tham gia vào các giao dịch M&A?

Trả lời: Các bên tham gia M&A thường bao gồm các công ty, tập đoàn, quỹ đầu tư, hoặc cá nhân có đủ năng lực tài chính và pháp lý.

8.3 Làm thế nào để giảm thiểu rủi ro trong các thương vụ M&A?

Trả lời: Để giảm thiểu rủi ro, doanh nghiệp cần thực hiện thẩm định kỹ lưỡng nhằm phát hiện các vấn đề tài chính, pháp lý, hoặc vận hành tiềm ẩn. Doanh nghiệp nên thuê các công ty luật, kiểm toán, hoặc tư vấn M&A chuyên nghiệp giúp đảm bảo giao dịch tuân thủ quy định và đạt mục tiêu chiến lược. Doanh nghiệp cũng nên xây dựng kế hoạch hội nhập rõ ràng, thống nhất văn hóa doanh nghiệp và tối ưu hóa quy trình sau sáp nhập. Đàm phán hợp đồng với các điều khoản bảo vệ cũng là cách giảm thiểu rủi ro.

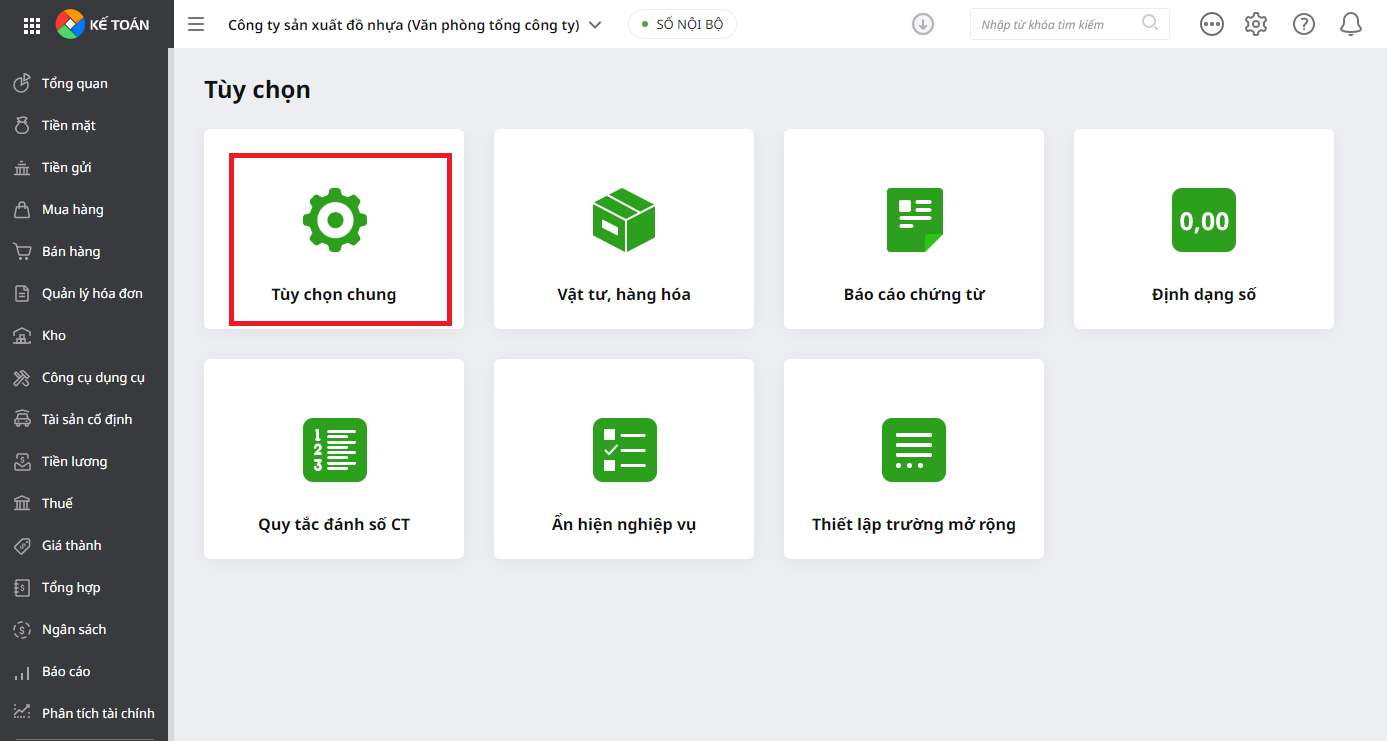

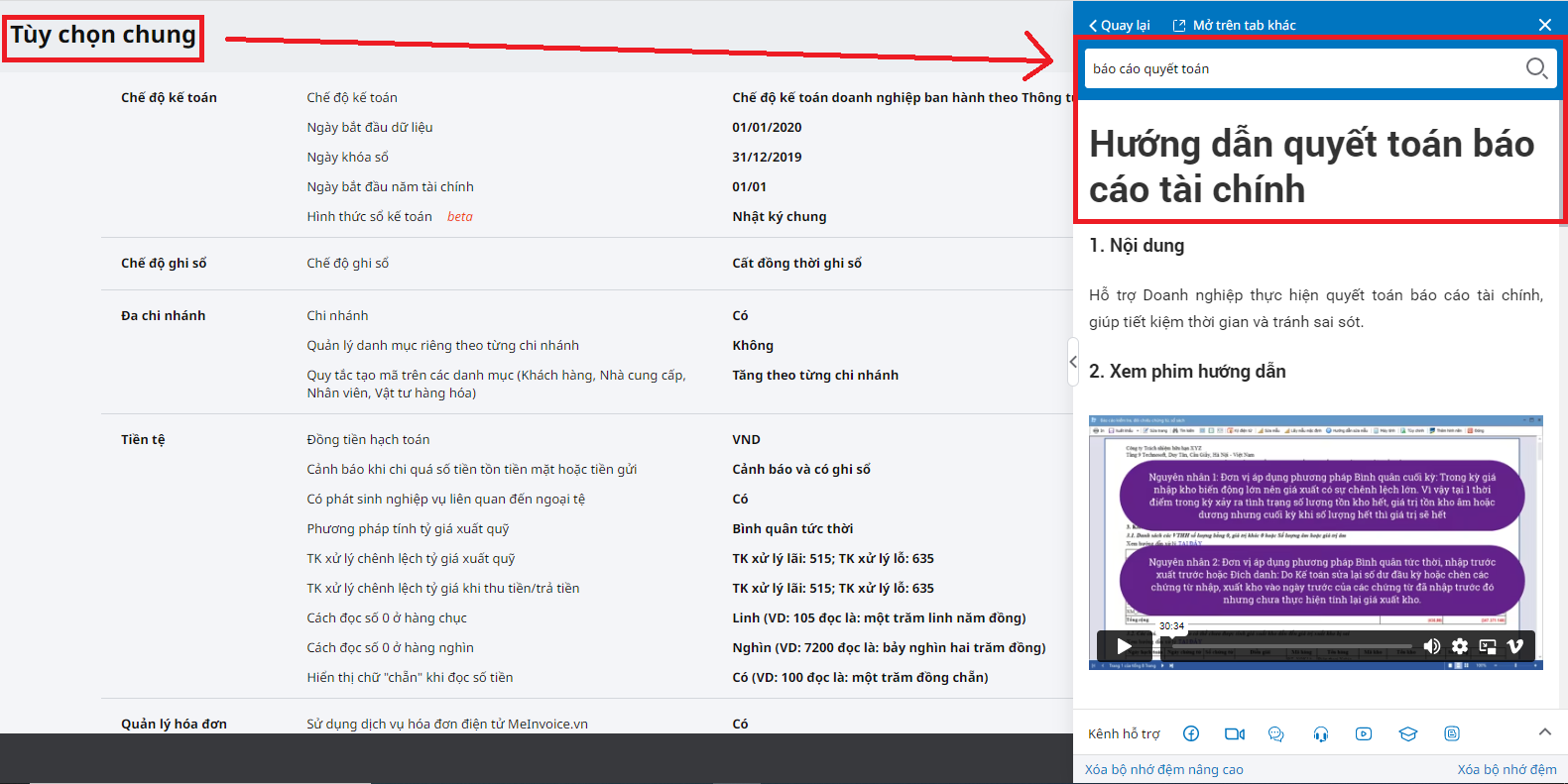

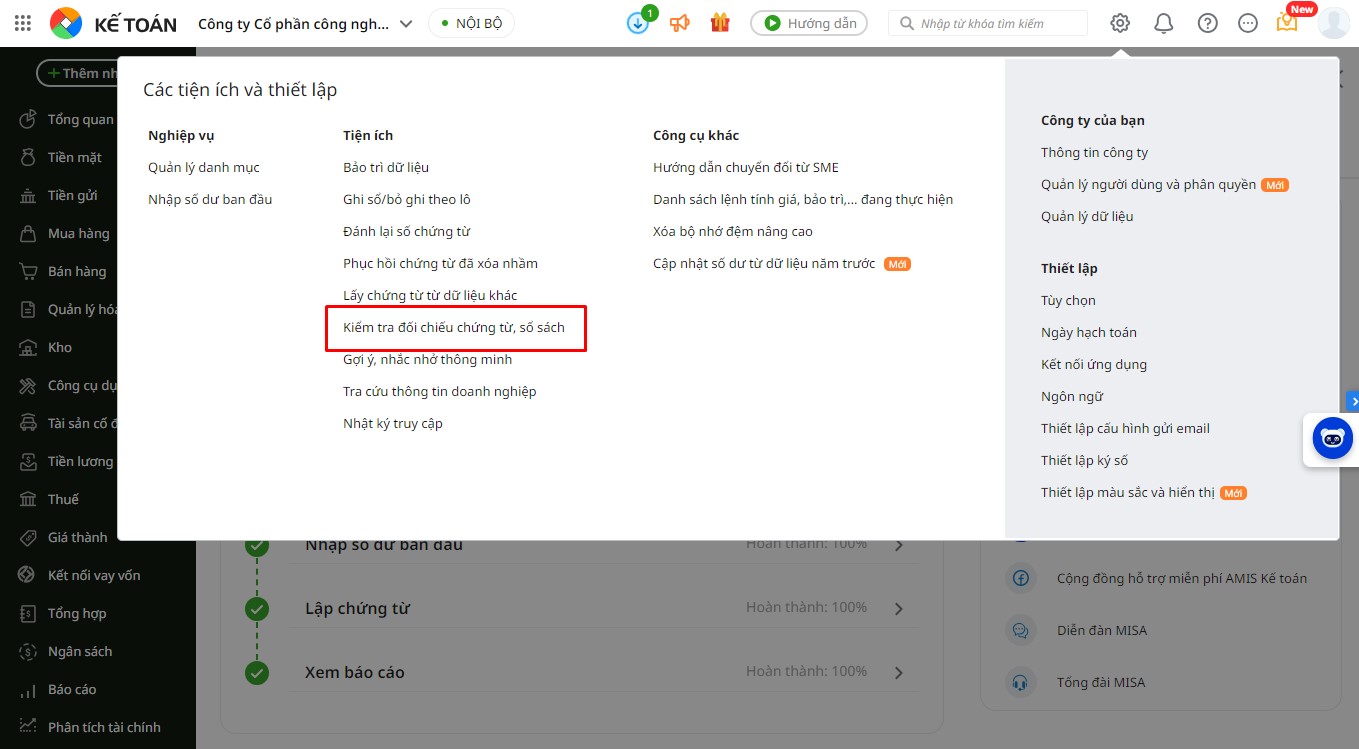

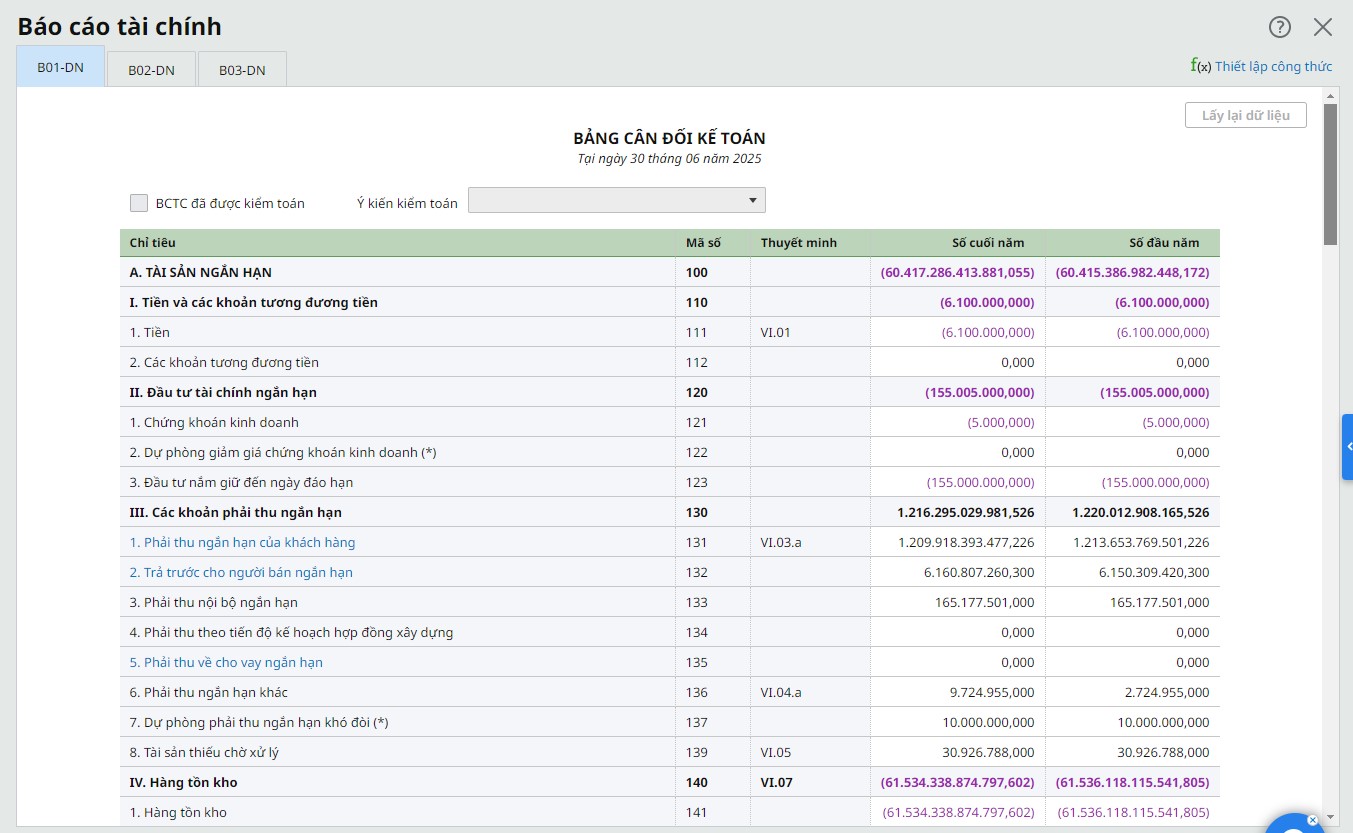

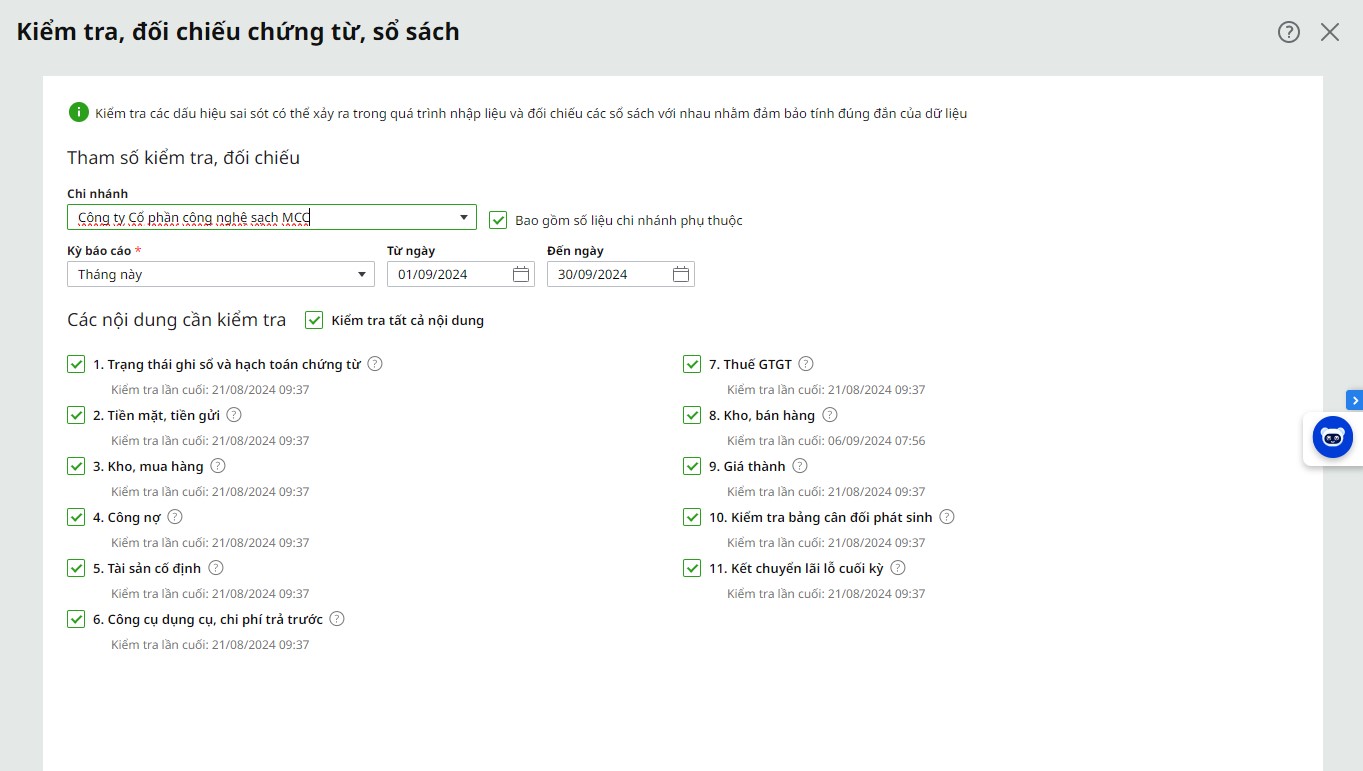

Hoạt động mua bán và sáp nhập (M&A) đang trở thành chiến lược then chốt giúp doanh nghiệp Việt Nam mở rộng quy mô và tăng sức cạnh tranh trong bối cảnh kinh tế toàn cầu hóa. Tuy nhiên, để thành công, doanh nghiệp cần đảm bảo minh bạch tài chính và quản lý hiệu quả dữ liệu kế toán. Một hệ thống tài chính rõ ràng giúp đánh giá chính xác giá trị, tạo niềm tin cho đối tác, nhà đầu tư và giảm rủi ro pháp lý trong thẩm định, tạo nền tảng cho các thương vụ M&A suôn sẻ. Phần mềm kế toán online MISA AMIS cung cấp giải pháp quản trị tài chính thông minh, an toàn và chính xác.

- Phần mềm cho phép chọn chi nhánh làm việc đối với cơ cấu tổ chức công ty có nhiều chi nhánh và chọn sổ làm việc đối với đơn vị sử dụng đồng thời 2 hệ thống sổ quản trị và sổ tài chính.

- Đầy đủ báo cáo quản trị – hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề, lĩnh vực.

Tham khảo ngay phần mềm kế toán online MISA AMIS để quản lý công tác kế toán hiệu quả hơn.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/